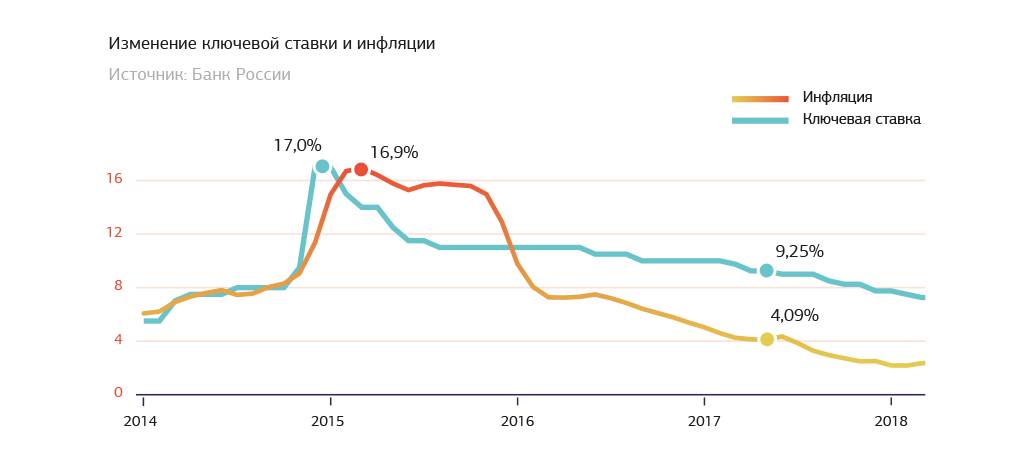

Связь ключевой ставки Центробанка с ипотекой

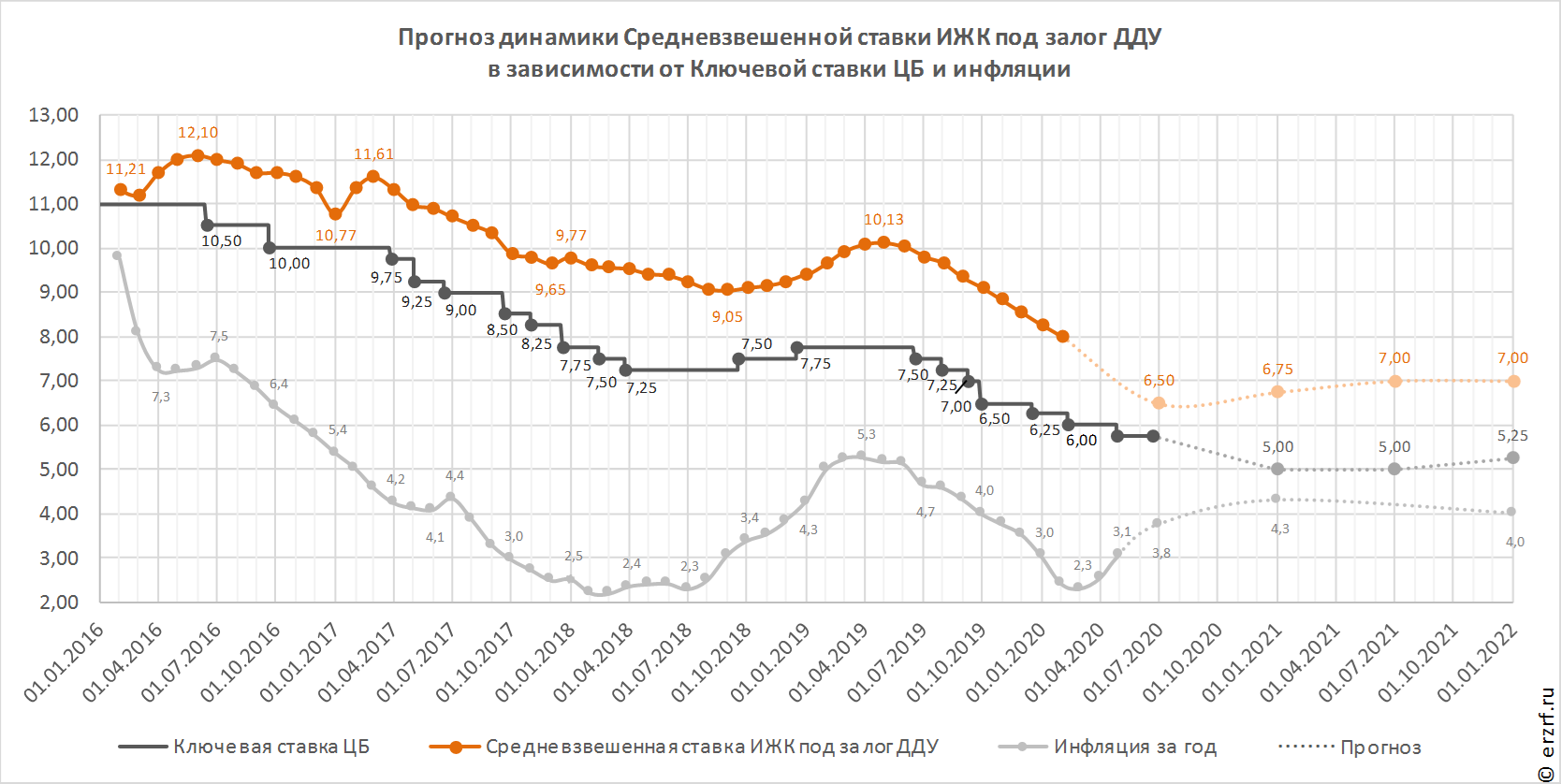

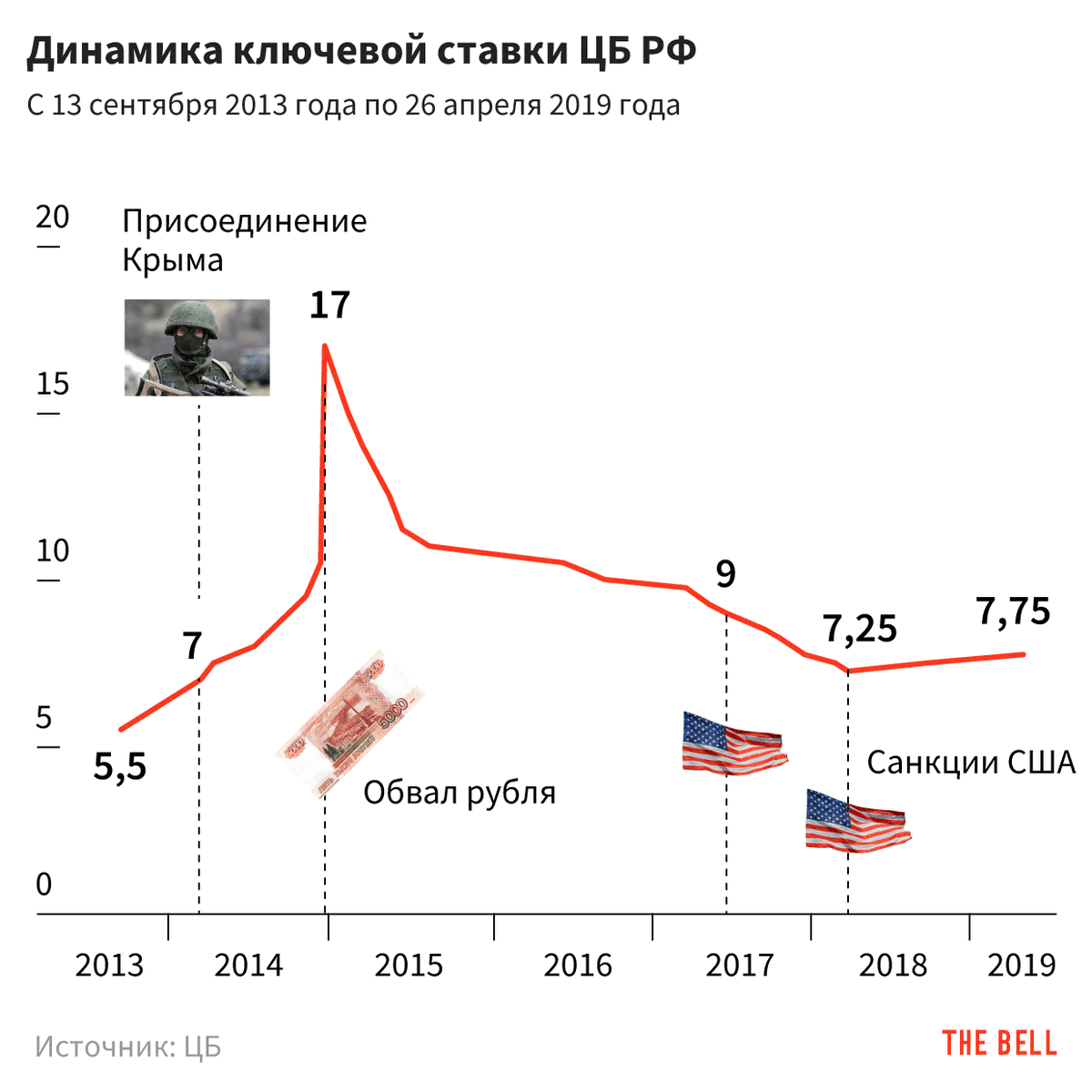

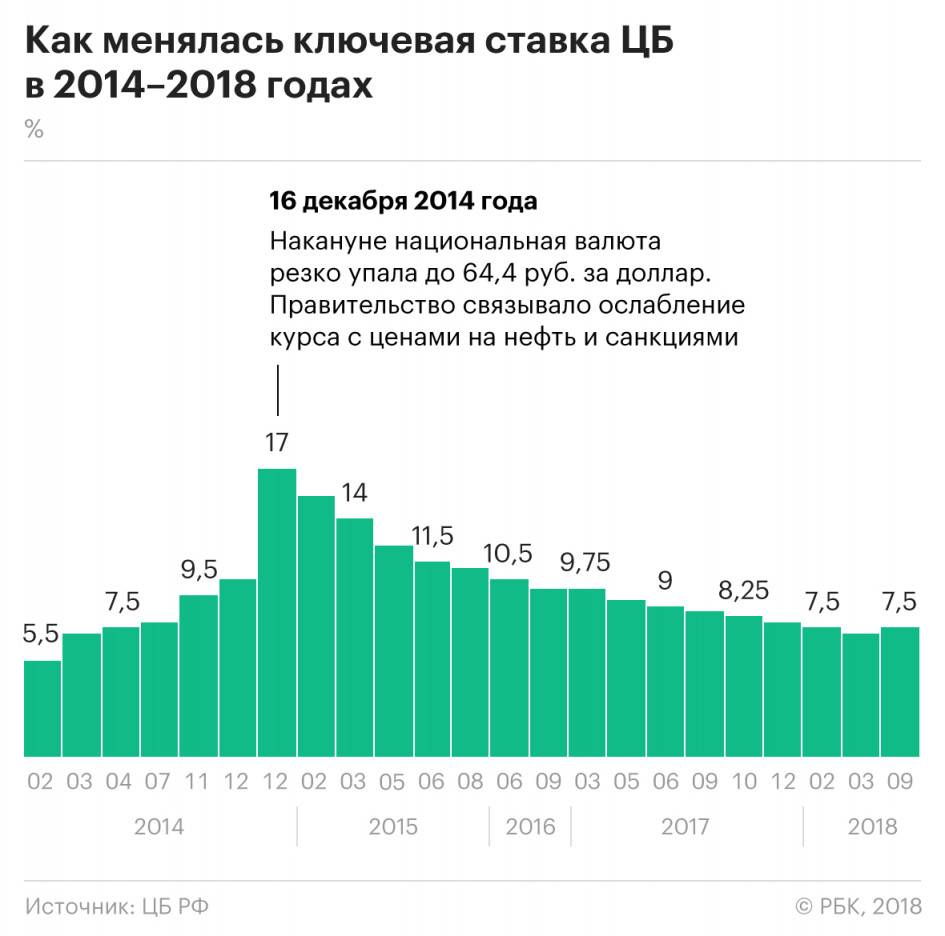

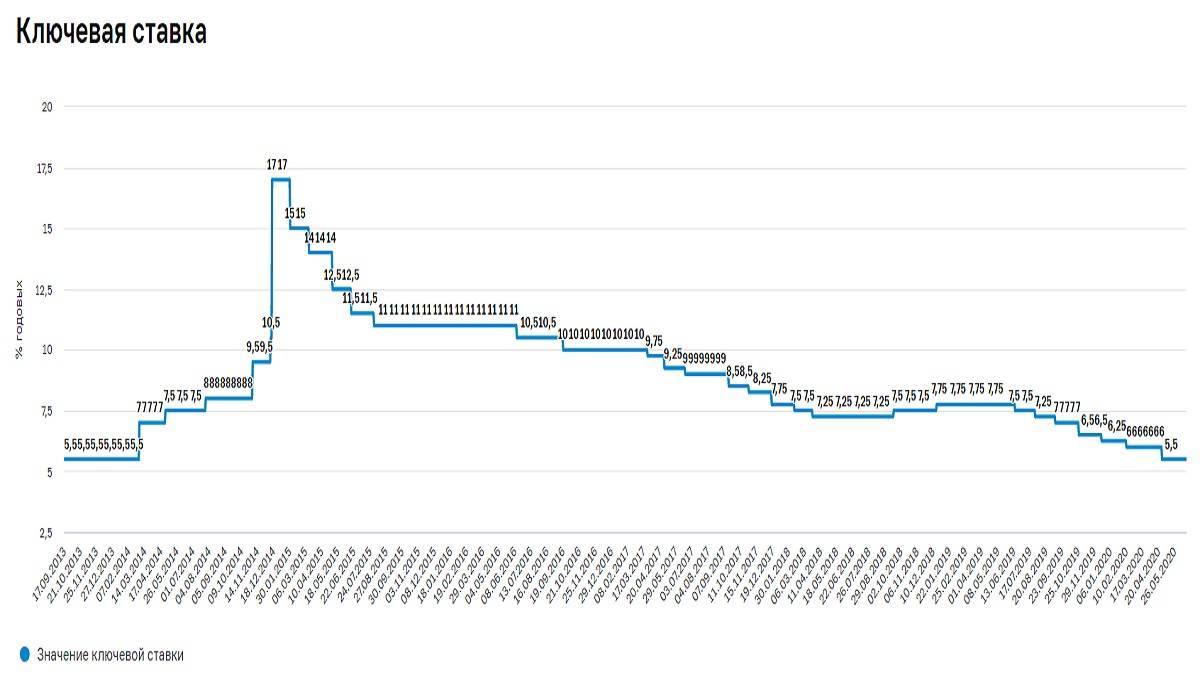

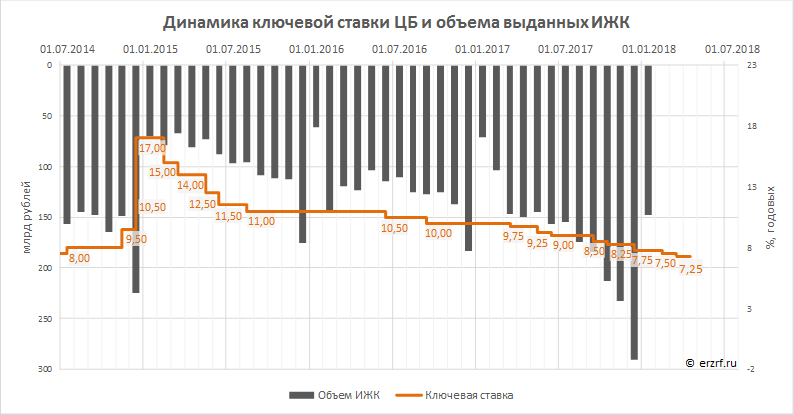

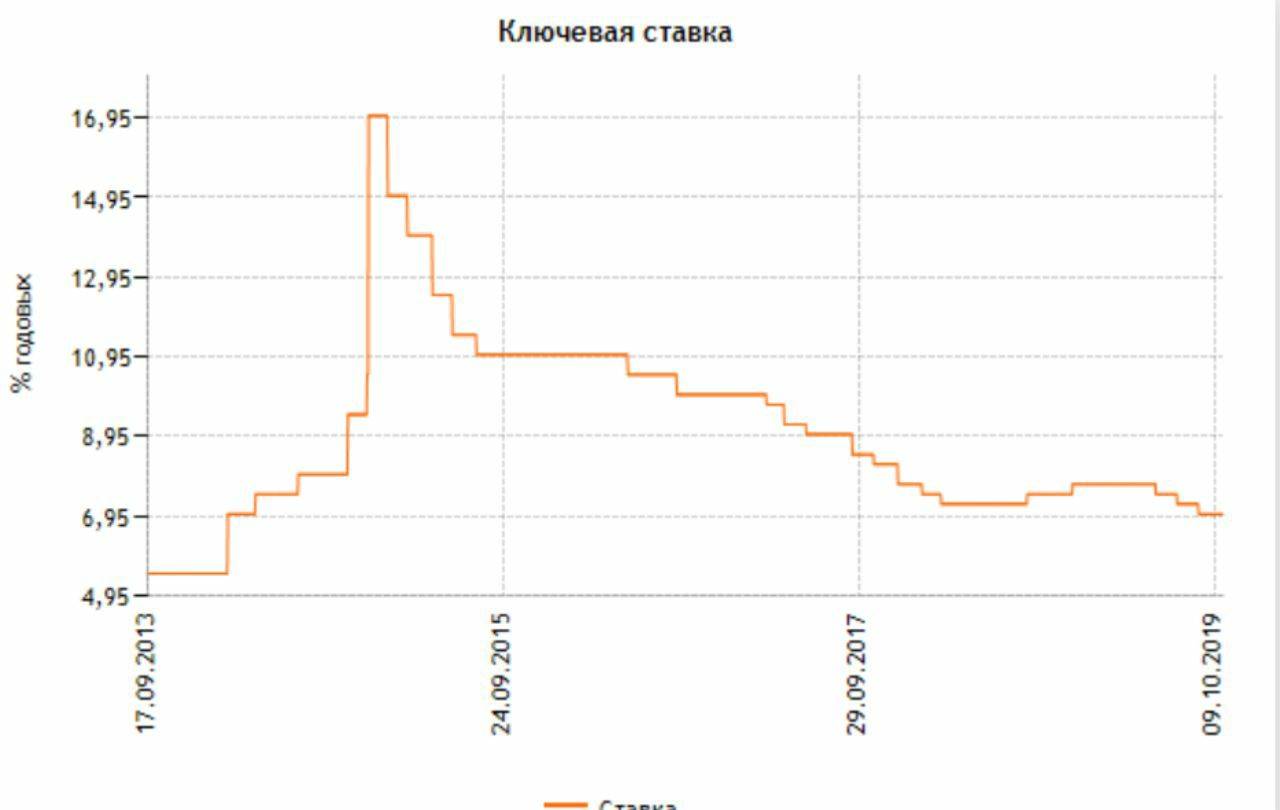

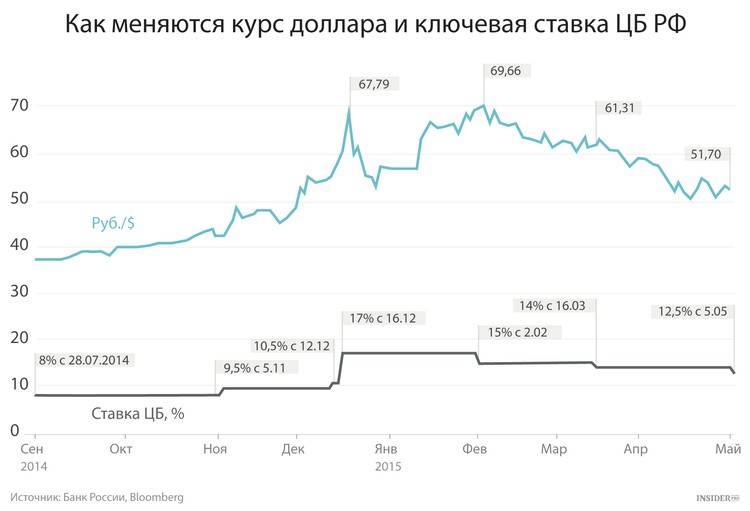

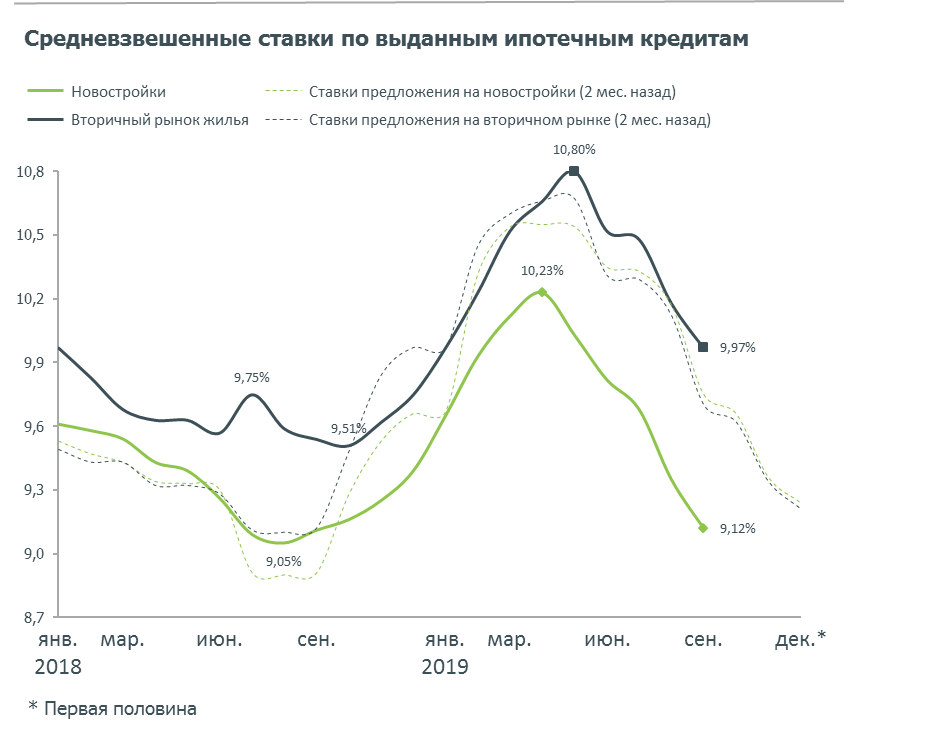

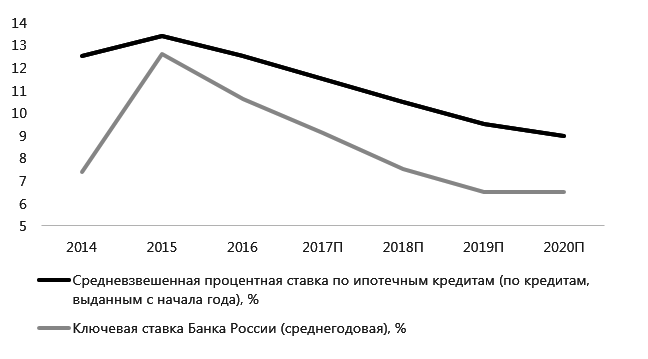

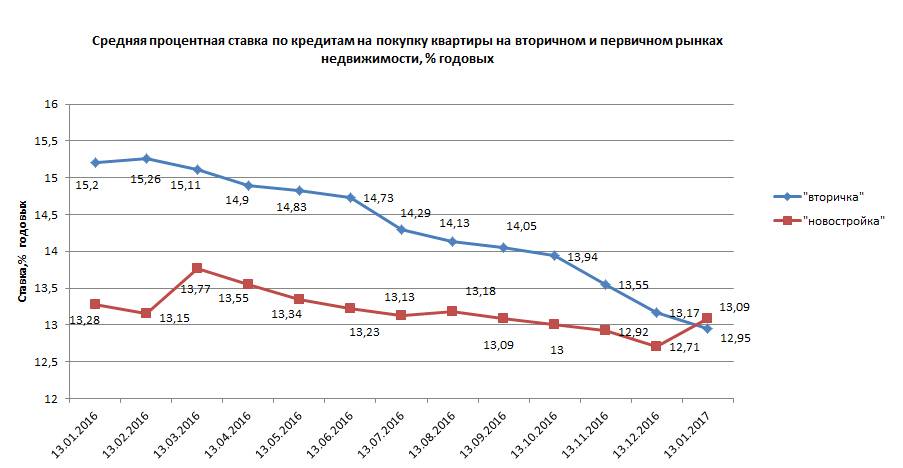

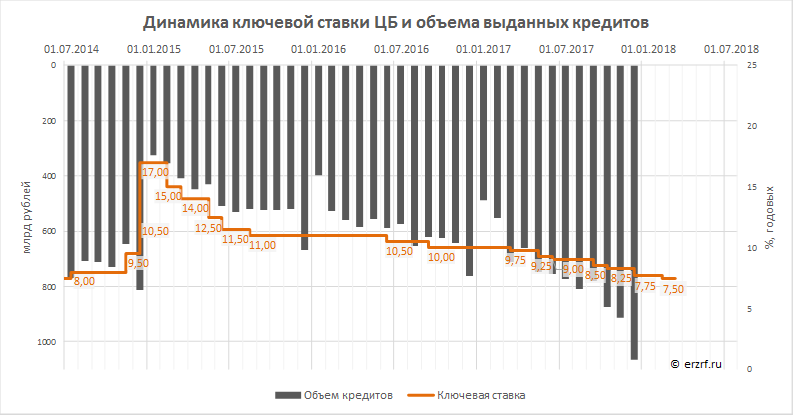

Ключевая ставка – тот процент денежной суммы, которую Центробанк использует для выдачи кредитов коммерческим банкам. Ни одна кредитная организация не использует в работе собственные финансовые ресурсы или ресурсы вкладчиков. Все банки прибегают к помощи Центробанка, поэтому когда в период 2018–2019 гг. он повысил ключевую ставку, то другие банки тоже вынуждены были повысить свои ставки по ипотекам.

Ключевая ставка ЦБ формируется исходя из уровня инфляции в стране, экономической ситуации, стабильности производства и торговли. При установлении невысокой ставки банки реально могут снижать ставки по ипотечным займам, предлагать людям больше выгодных программ кредитования.

Стоит ли брать ипотеку сейчас?

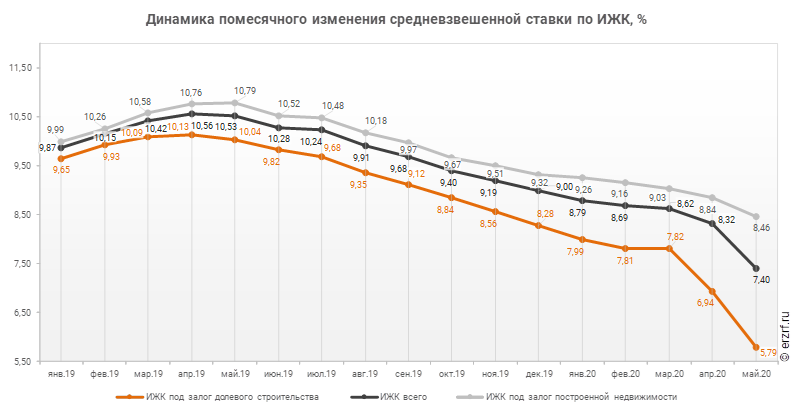

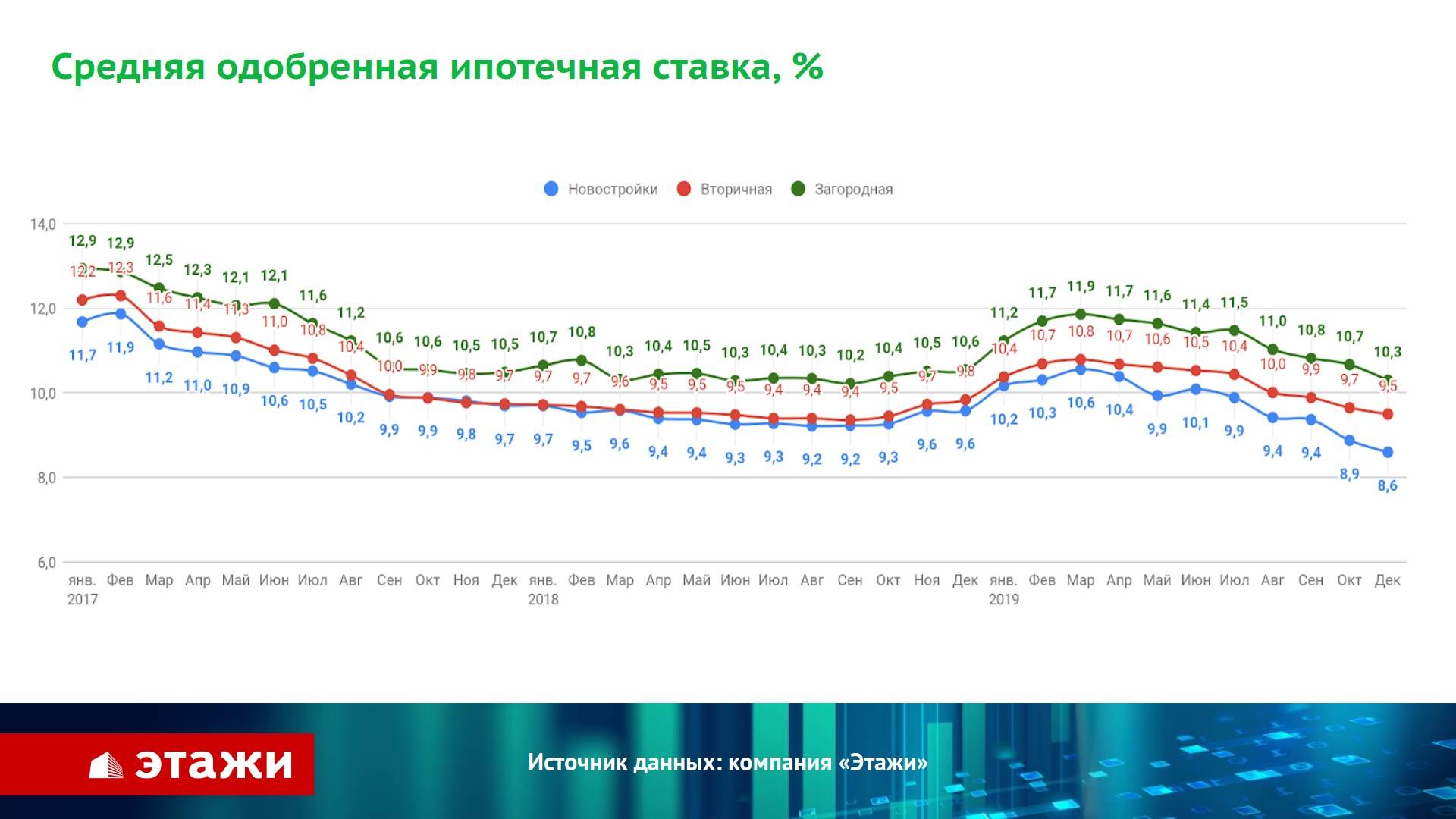

Средняя процентная ставка по ипотечным кредитам, как сказано выше, в октябре опустилась до 9,68% годовых. Это не рекорд – в прошлом году ставки были еще ниже, но у отдельных банков можно найти весьма интересные предложения.

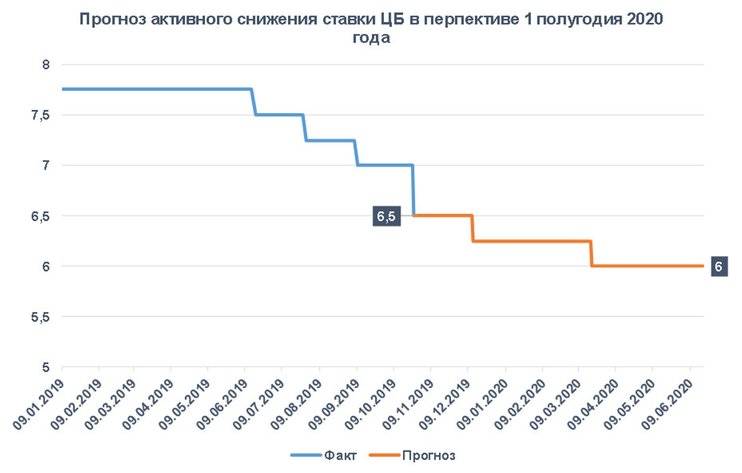

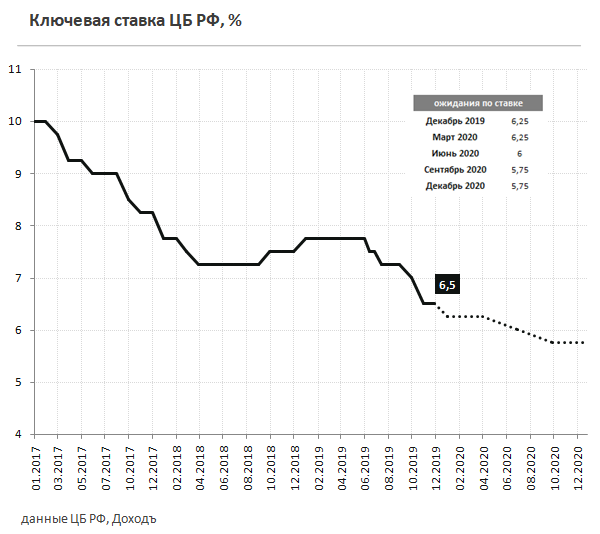

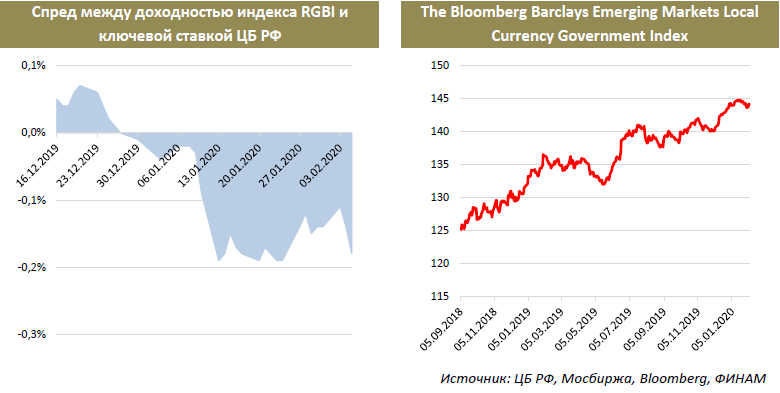

После того, как Центробанк опустил ключевую ставку с 7 до 6,5%, достаточно быстро банки пересмотрели свои кредитные предложения, снизив ставки по кредитам (и заодно по вкладам).

Например, ВТБ теперь предлагает базовую ставку по ипотеке 8,6% годовых, а ставка по рефинансированию составляет 9% годовых. Эта ставка доступна лишь при оформлении комплексного страхования (объект недвижимости, права на него, жизнь и здоровье заемщика). Без страховки ставка будет больше на 1%.

Другие банки не отстают – базовые ставки составляют от 8,2% годовых (это Россельхозбанк). Но все дополнительные условия остаются, это первоначальный взнос от 20%, оформление страховки и т.д.

Целевой уровень ставки – 8% годовых, такой ориентир озвучивал президент России. Примерно то же следует и из национального проекта до 2024 года (там ставка будет 7,9%).

То есть, если заемщик сможет найти ставку около 8% годовых, то такой кредит стоит оформлять – меньше ставка уже не будет, если он не попадает под льготную программу.

По программе условия еще более интересные: самая низкая ставка составляет всего 4,5% годовых – ее предлагают Промсвязьбанк и банк «Возрождение». Другие банки установили ставку чуть выше, но у них надбавка на отсутствие страховки будет меньше.

Поскольку федеральные субсидии банкам на компенсацию разницы по процентам рассчитываются, исходя из ключевой ставки Банка России, еще ниже ставка вряд ли будет – и таким заемщикам стоит оформлять кредит уже сейчас.

Что касается цен на жилье, оно постепенно дорожает – по мере того, как застройщики завершают старые проекты и начинают новые, уже по новым правилам. По оценкам экспертов, «запаса» уже начатых домов хватит на 2-3 года, это и будет своего рода переходный период.

Резюмируя, можно сделать такой вывод:

- тем, кто попадает под семейную ипотеку – кредит можно брать уже сейчас, дешевле 4,5% годовых он вряд ли станет;

- тем, кто рассматривает обычную ипотеку, стоит ориентироваться на цифру в 8% годовых. Такую ставку можно получить, например, по совместным проектам банков и застройщиков;

- непосредственно цены на жилье будут расти – пусть не очень быстро, но поводов для снижения у них точно нет.

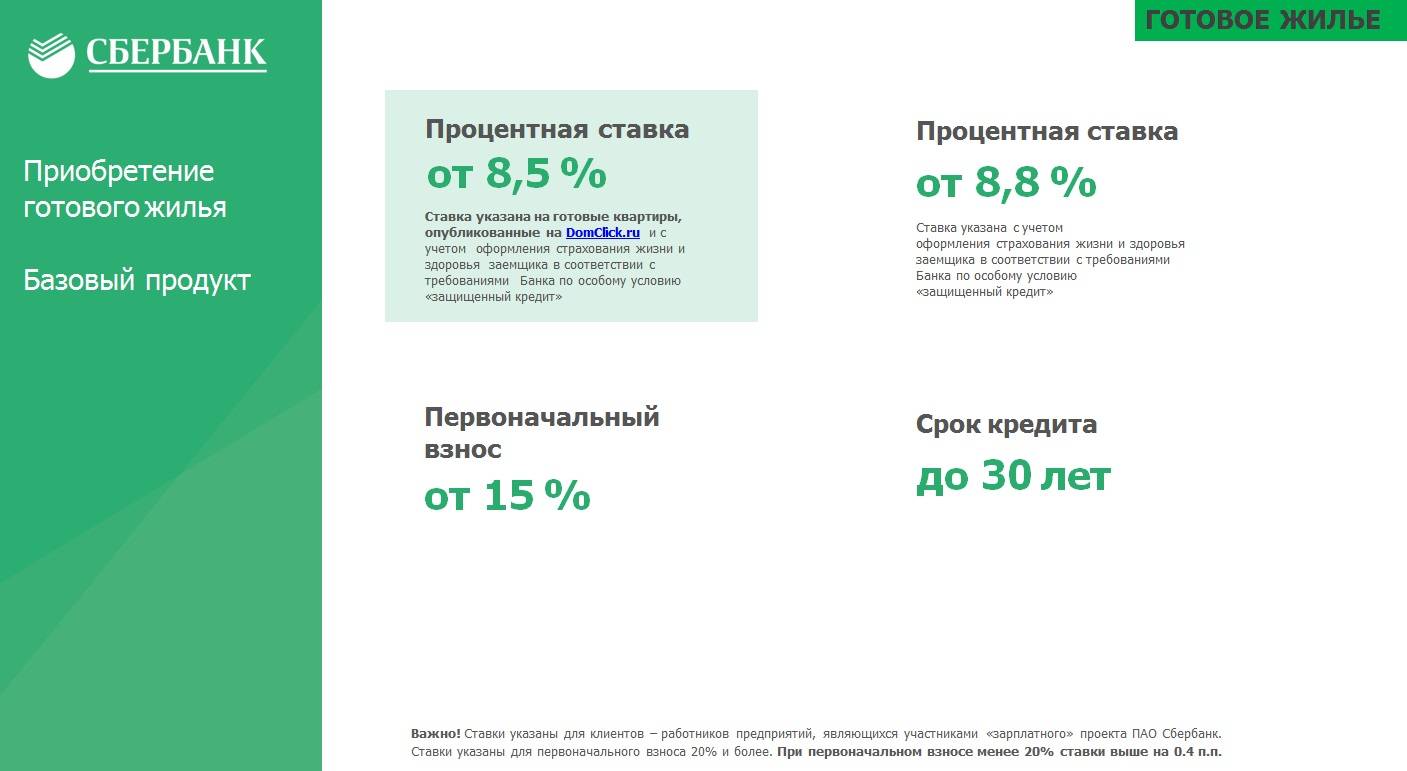

Сбербанк снижает ставки по ипотеке

Сейчас у Сбербанка действует несколько ипотечных программ:

- кредит на приобретение строящегося жилья или жилья в готовой новостройке у компании-продавца — от 6.9% до 10.5% Такая низкая ставка применяется только при долевом участии в строительстве жилья у застройщика, который субсидирует часть процентов банку сразу после поступления оплаты. Радоваться такой ставке не стоит, потому что эти расходы застройщика вложены в стоимость квартиры.

- приобретение готового жилья. Кредит предоставляется на приобретение квартиры, жилого дома или иного жилого помещения на вторичном рынке недвижимости — от 8,9% до 10,5%

- особенная программа — ипотека плюс материнский капитал, приобретение готового или строящегося жилья. В этой программе материнский капитал можно использовать в качестве первоначального взноса или его части. Процентная ставка — от 8.9% до 10%

- кредит на строительства жилого дома — ставка от 9.5% до 10%

- кредит на строительство дачи — ставка от 9.0% до 10%

- военная ипотека. Предоставляется на приобретение квартиры, жилого дома или иного жилого помещения на вторичном рынке недвижимости, а также на приобретение на первичном рынке недвижимости. Процентная ставка — 10.9%

По всем программам, кроме военной ипотеки ( до 20 лет) срок кредитования до 30 лет.

Минимальные процентные ставки предоставляются работникам Сбербанка и его дочерних компаний.

Максимальные процентные ставки — для физических лиц, не подтвердивших свои доходы и занятость.

Прежде чем брать ипотечный кредит следует понимать:

- объект недвижимости будет находится в залоге у банка на основании Закладной и Кредитного договора, подписанных вами собственноручно

- при нарушении порядка оплаты по кредиту, даже жилое помещение может быть выставлено на торги

Снижение размера первоначального взноса.

Так же с 10.08.2017 года Сбербанк снизил размер первоначального взноса.

Теперь первоначальный взнос составляет всего 15 % от стоимости недвижимости, подтвержденной независимым оценщиком. Кроме кредита для покупки загородной недвижимости (25%) и строительства жилого дома (25%).

Как можно снизить финансовую нагрузку на семью читайте в статье: Разумная ипотека

Сбербанк снижает ставки по ипотеке. Условия низкой ставки

Чтобы получить самую низкую ставку по ипотеке необходимо

- оформить страхование жизни заемщика, цена полиса от 0.3 до 2.8% от размера кредита, зависит от возраста и пола заемщика

- выбрать способ регистрации — электронная регистрация, стоимость от 5000 до 15000 рублей (цена услуги зависит от региона) Подробнее:Электронная регистрация недвижимости

- иметь зарплатную карту Сбербанка

- минимальная сумма кредита — 300000.0 рублей

Первоисточник информации сайт Сбербанка

Снижает ли сбербанк ставку по действующей ипотеке

К сожалению Сбербанк снижает процентные ставки не каждому заемщику по ранее выданным ипотечным кредитам. Решение банка зависит от истории обслуживания кредита. Коммерческие интересы кредитной организации на первом месте.

Для снижения ставки по действующему ипотечному кредиту необходимо обратиться в Сбербанк в ипотечный центр с заявлением о снижении ставки.

Сбербанк снижает ставки по ипотеке 2017 Рефинансирование

Рефинансирование своих ипотечных кредитов Сбербанк тоже не проводит. Зато много других банков готовы это делать, но к сожалению они не могут предложить низкие ипотечные ставки, Хотя сейчас, вслед за Сбербанком они могу снизить ставки по вновь выдаваемым ипотечным кредитам.

Для рефинансирования вы можете обратиться в ВТБ24, Юникредит банк, Россельхозбанк.

Оформление ипотечной сделки

Документальное оформление купли-продажи за счет ипотечных средств подчиняется основному алгоритму сделки, но при этом имеет некоторые особенности.

Лучше узнать правила оформления купли-продажи заранее.

Читайте полезные статьи:

Смотрите видео консультации на моем канале ЮТУБ

Всегда рада разъяснить. Автор

Сбербанк снижает ставки по ипотеке

Резюме

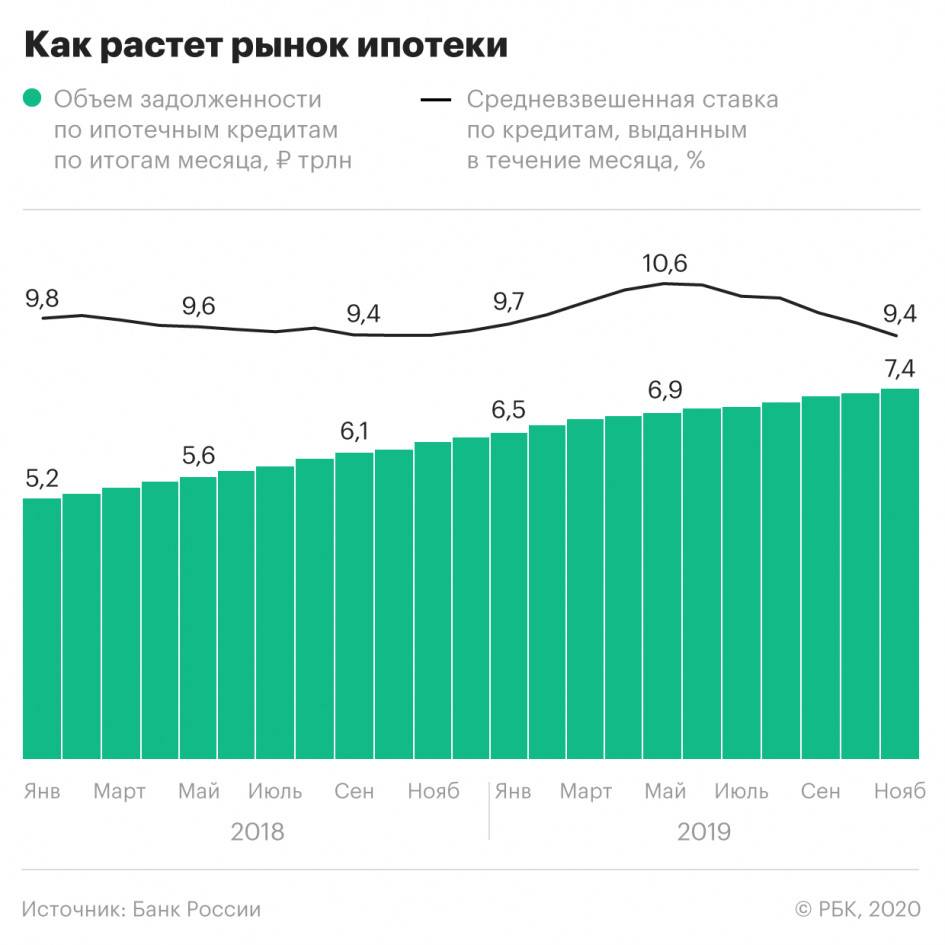

- В 2019-м ипотечный рынок не достиг рекорда 2018-го, показав снижение объема выдач на 5 %, до 2,8 трлн рублей.

- По итогам 2019 года ипотечная ставка достигла минимума в 9 %, однако с II квартала 2020-го с высокой вероятностью начнется ее повышение.

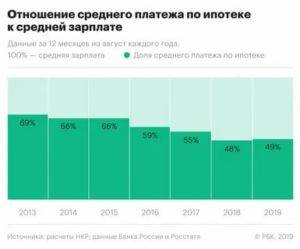

- Стагнация реальных доходов населения и снижение ставок привели к росту среднего размера ипотечного кредита и среднего срока кредитования.

- Концентрация ипотечного рынка на госбанках в 2019 году уменьшилась на фоне снижения выдач Сбербанка и активизации кредитования частными игроками.

- В 2020-м ипотечный сегмент с высокой вероятностью покажет снижение не менее чем на 10 % из-за роста ставок и падения реальных доходов населения.

- Снижение экономической активности на фоне коронавируса и роста инфляции угрожает платежеспособности заемщиков и может привести к росту просрочки по ипотеке.

- Банкам и ипотечным заемщикам в 2020-м может потребоваться господдержка.

Изменение рынка ипотеки в 2020 году

Национальный проект предусматривает развитие ипотечного кредитования. Кроме того, планируется увеличить количество жилой площади, вводимой в эксплуатацию, чтобы обеспечить собственными квадратными метрами большинство российских семей. В рамках национальных проектов установлены цели:

- базовая ипотечная ставка должна составлять не более 8,7%, прогноз на 2024 год обещает показатель в 7,9%;

- планируется выдать 1,57 млн кредитов, а к 2024 году увеличить это число до 2,26 млн.

Проценты по ипотеке зависят от ключевой ставки Центробанка РФ. За минувший год показатель снизился на 2 п. п., однако, по прогнозам экспертов, в 2020 снижение произойдет еще на 0,75−1 п. п.

Важно! Правительство планирует развивать кредитование именно на первичном рынке жилья, при этом целевые показатели по выдаче займов на покупку новостроек вынесены в отдельный план.

Сегодня основная масса кредитов выдается для приобретения вторичного жилья, что создает существенный перекос. Прогнозы аналитиков утверждают, что для развития ипотечного кредитования необходимо переориентировать эти средства на первичный рынок или на развитие ИЖС. Поэтому требуется разработать и внедрить новые механизмы выдачи кредитов.

Например, в ДФО для определенных групп населения ипотечная ставка принудительно понижена до 2%. Однако поскольку в других регионах введение данной меры не планируется, приоритетное значение она будет иметь именно на Дальнем Востоке. По прогнозам специалистов, в совокупности с понижением ключевой ставки это сделает условия более комфортными для некоторых категорий граждан. При этом воспользоваться льготным кредитом смогут даже заемщики, которые на сегодня не имеют возможности выплачивать долг под среднерыночный процент.

Одним из основных направлений кредитования в 2020 году, по прогнозам аналитиков, может стать рефинансирование, поскольку заемщики, купившие квартиру под 10−11%, захотят снизить процент переплаты по кредиту.

Важно! Многие банки отказываются рефинансировать кредиты, выданные ими самими. Как правило, такую услугу предлагают только клиентам других финансовых организаций

Для действующих заемщиков обычно предусмотрена программа снижения ставки без заключения нового договора.

Ипотека является долгосрочным кредитом, однако она отличается серьезными рисками. Дело в том, что заемщик не может с уверенностью сказать, что в ближайшие 20−30 лет у него будет стабильная работа и уровень заработной платы, позволяющий выплачивать кредит.

По прогнозам экспертов, рынок ипотечного кредитования претерпит некоторые изменения: в частности, произойдет сужение круга потенциальных клиентов. Заемщики с низким уровнем дохода (менее 50 тысяч рублей) не смогут воспользоваться предложениями банков.

Важно! Аналитики дают прогноз возникновения так называемого «ипотечного пузыря». Банки максимально снижают требования к заемщикам, о чем свидетельствует количество выданных кредитов за год – свыше полутора миллионов.. По прогнозам аналитиков Сбербанка, возможно снижение ставки Центробанка до 5,5 к концу текущего года

Цены на недвижимость в городах продолжают расти, однако пока это связано не с нововведениями в порядке долевого строительства. Немногие застройщики сегодня работают с эскроу-счетами. Основная масса проектов, начатых до 2019 года, возводится по стандартной схеме. Поэтому в большинстве своем цены на новостройки по-прежнему зависят от расположения объекта и степени его готовности

По прогнозам аналитиков Сбербанка, возможно снижение ставки Центробанка до 5,5 к концу текущего года. Цены на недвижимость в городах продолжают расти, однако пока это связано не с нововведениями в порядке долевого строительства. Немногие застройщики сегодня работают с эскроу-счетами. Основная масса проектов, начатых до 2019 года, возводится по стандартной схеме. Поэтому в большинстве своем цены на новостройки по-прежнему зависят от расположения объекта и степени его готовности.

Жильё в приоритете

Ипотека – социально важный вид кредитования, поэтому решение ЦБ в первую очередь уменьшит её стоимость. Например, об этом уже заявил ВТБ. Так как крупные банки снизили проценты по жилкредитам до заседания совета директоров ЦБ, не стоит рассчитывать на быстрое повторное удешевление. Но игроки не исключают, что снова снизят проценты в ближайшее время. Об этом заявили в Россельхозбанке, Райффайзенбанке, Промсвязьбанке, «Ренессанс Кредите». Так же ответили в «Уралсибе», «Русском стандарте» и Московском кредитном банке. Сбербанк традиционно не прокомментировал планы.

Ипотека менее рискованный продукт для банков, чем кредит. Фото: yandex. net.

Другие кредиторы, например, Совкомбанк, планируют снижать ипотечные ставки только на вторичном рынке жилья. Проценты на новостройки банк уже снизил. К тому же, сейчас на «первичке» действует льготная ипотека под 6,5%.

Как снизить процентную ставку по ипотеке можно ли переоформить

Ипотечный кредит оформляется на долгий срок. За это время могут измениться и доходы заемщика, и процентные ставки на рынке кредитования. Поэтому вполне естественно, что заемщика интересует, как снизить процентную ставку по ипотеке.

Пересмотр процентной ставки в меньшую сторону абсолютно невыгоден для банка. Тем не менее, есть несколько случаев, когда это возможно и актуально:

- — когда появляются более выгодные предложения от кредитных учреждений;

- — когда человек уже не в состоянии регулярно вносить установленный ежемесячный платеж.

Поэтому каждый заемщик выбирает наиболее приемлемый для себя вариант, исходя из текущего положения.

Рефинансирование ипотеки

Такая процедура означает получение, часто в другом банке, нового кредита, средства которого будут направлены на погашение старого долга. Казалось бы, человек только меняет одну ипотеку на другую. Но если новый кредит оформляется под более низкий процент, то и общая переплата по займу уменьшается.

Рефинансирование ипотеки выгодно заемщику при условии, что процентные ставки по новому займу будут хотя бы на 2-3 позиции ниже, чем по действующему кредиту.

Разбираемся, как снизить процент по ипотеке в данном случае. Сначала нужно найти более выгодные предложения банков, затем:

- — направить в учреждение онлайн-заявку с указанием персональных данных и необходимой суммы для погашения существующего долга;

- — подготовить необходимые документы при положительном одобрении заявки;

- — уведомить банк, в котором оформлена текущая ипотека, о желании досрочного погашения – некоторые учреждения требуют писать соответствующее заявление за месяц до даты внесения средств;

- — получить новый кредит, средства которого будут зачислены на расчетный счет предыдущего банка-кредитора.

После этого нужно будет платить уже по новому счету.

Важно, что рефинансирование позволяет добиться сразу нескольких выгод:

- Можно уменьшить размер ежемесячного платежа. Если новый заем будет оформлен под процент, ставка по которому на 5 и более позиций ниже предыдущего, то это повлияет на размер ежемесячной выплаты.

- Снизить общую переплату по ипотеке. При заключении нового кредитного договора можно даже увеличить размер ежемесячных взносов. Тогда погасить долги удастся быстрее. И общая переплата по займу значительно уменьшится. Ведь проценты начисляются за фактический срок пользования кредитом.

Одним словом, если человек интересуется, можно ли переоформить ипотеку под меньший процент, то ему стоит выбирать рефинансирование. Ведь это выгодный способ для реальной экономии собственных средств.

Иногда в банке, в котором заемщик ранее оформил ипотечный заем, могут стать более привлекательными условия кредитования. Тогда, чтобы не потерять клиента, ему могут предложить новый кредит под меньшую ставку. Но человеку скорее предложат рефинансирование, чем изменение условий действующего договора.

Реструктуризация ипотеки

Реструктуризация может рассматриваться заемщиком даже не столько в качестве инструмента, как уменьшить процент по ипотеке, сколько для улучшения условий выплаты займа. Это возможно, если финансовое состояние человека ухудшилось и платить за кредит становится попросту нечем.

Самое главное – не затягивать с обращением в банк. Как бы неприятно не было говорить о своей неплатежеспособности, нужно как можно раньше уладить вопросы с ипотекой. В противном случае долги и штрафы вырастут невероятно быстро.

Менеджеры кредитного отдела могут предложить заемщику:

- — уменьшить размер ежемесячного платежа за счет увеличения срока кредитования;

- — предложить кредитные каникулы, чтобы улучшить материальное положение или найти новую работу.

Порядок оформления квартиры в собственность в новостройке при ипотеке Сколько дней Сбербанк рассматривает заявку на ипотеку Как приобрести квартиру без ипотеки в 2017 году

proipoteku24.ru

Лайфхакер в Telegram

Текущие изменения в финансовой обстановке

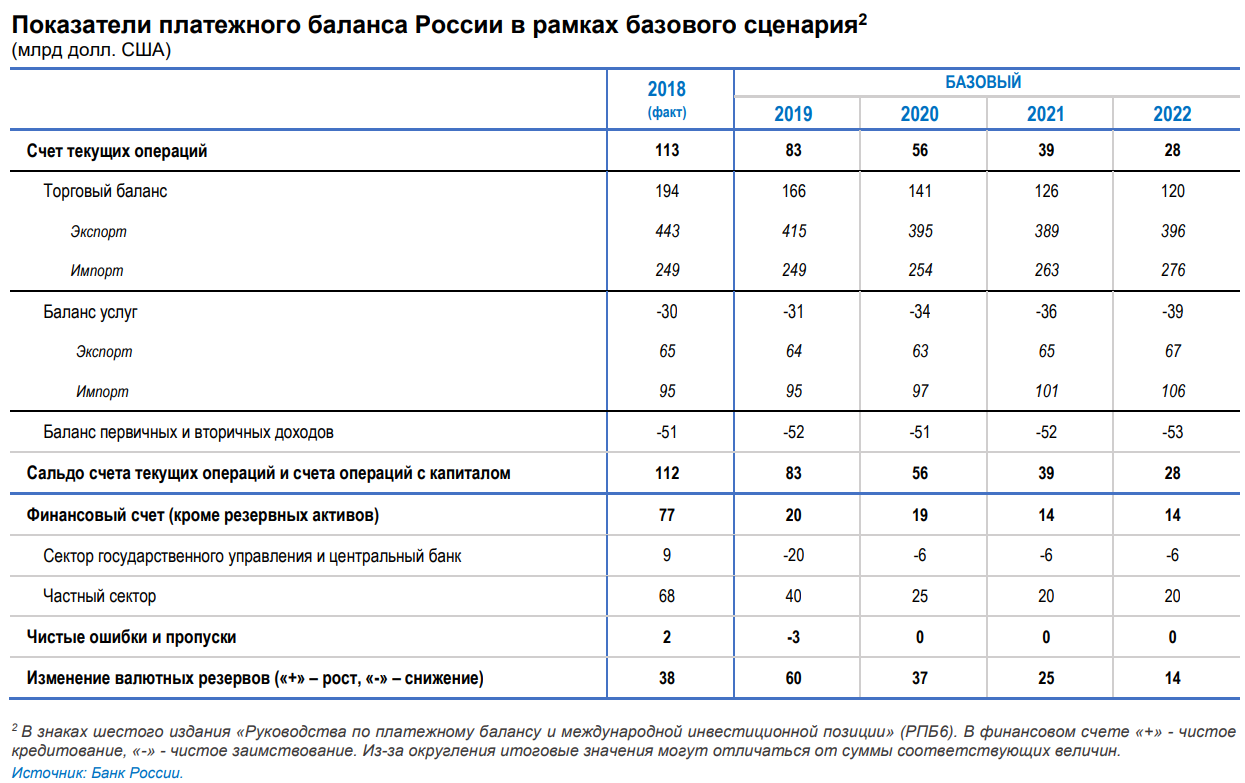

Благодаря действиям Центробанка, направленным на поддержание инфляции на определенном уровне, доверие населения к рублю возрастет. Такой прогноз дают специалисты финансового рынка. При этом курс национальной валюты по отношению к доллару будет обусловлен множеством факторов, ключевым из которых является цена на нефть. В случае применения Соединенными Штатами более жестких санкций к России курс рубля может упасть. К такой же неблагоприятный прогноз возможен при снижении стоимости нефти.

Дать прогноз динамике курса на год вперед с максимальной точностью сложно. Эксперты советуют хранить сбережения в разных валютах.

Уровень инфляции в 2020 году, по прогнозам аналитиков, может ускориться до 3,5−4%. Это обусловлено ростом цен на продовольственные товары. Однако в случае отмены бюджетного правила, согласно которому все сверхдоходы от продажи нефти дороже 40 $ за баррель идут на закупку валюты, курс доллара к рублю может снизиться. Это повлечет за собой удешевление импорта и замедлит темп инфляции.

По прогнозам экспертов российского фондового рынка, в первой половине текущего года возможно снижение ключевой ставки Центробанка до 5,5%. При этом уровень инфляции на ближайшие кварталы составит 2,7−3,3%. В дальнейшем возможно увеличение ее темпов до 5%.

С февраля 2020 года банки начали очередной этап снижения ставок. Об этом объявили ВТБ, Промсвязьбанк и Альфа-банк. Кредит на приобретение готового и строящегося жилья ВТБ выдает под 7,9%. Ставка по рефинансированию ипотеки другого банка составляет 8,5%. Стоит отметить, что такой показатель возможен при внесении первоначального взноса не менее 50% от стоимости приобретаемого жилья. Для зарплатных клиентов ВТБ предусмотрена скидка в размере 0,5 п. п. при покупке квартиры, при рефинансировании – 0,2 п. п.

Альфа-банк снизил процентные ставки по ипотеке в 2020 году на 0,4 п. п. Теперь кредит на покупку строящегося жилья можно взять под 7,99%. Готовую недвижимость на вторичном рынке можно приобрести под 8,39%. На таких условиях купить квартиру можно при наличии первоначального взноса от 20% и предоставлении полного пакета документов. Также обязательным является страхование. Заключить кредитный договор необходимо в течение 30 дней с момента одобрения заявки.

Комплексный подход к ипотеке в России

В 2018 г. в РФ начался рост инфляции из-за роста тарифов на ЖКХ, акцизов, налогов, НДС, сложной экономической ситуации в стране, вызванной наличием финансовых ограничений. Поэтому в 2019 г. ключевая ставка ЦБ выросла, а за ней начали расти и остальные ставки, в том числе и по ипотеке. В 2018 г. российские банки вынуждены были поднять свои ставки до значения 9,5% из-за того, что Центробанк два раза поднимал ключевую ставку – вначале с 7,25 до 7,5%, а потом и до 7,75%.

Несмотря на то что коэффициент риска был увеличен, процент по ипотеке тоже повысился на несколько позиций, специалисты считают, что Центробанк действует в правильном направлении. Он стремится минимизировать риски банков и людей по выплате ипотечной задолженности.

В 2019 г. главный банк страны рассматривает такие позиции, изменения по части ипотечного кредитования:

- Внедрение услуг по реструктуризации ипотеки, если заемщик потеряет работу;

- Применение накопительных касс для выплаты долга. Вначале заемщик накапливает деньги на индивидуальном счете в банке, а затем определенная сумма может быть использована вместо первого взноса по ипотеке. И если за время сотрудничества с кредитной организацией клиент зарекомендует себя как добропорядочный, серьезный плательщик, то банк сможет предоставить ему ипотеку на льготных условиях, по сниженным процентам.

Ставки − положительные и привлекательные

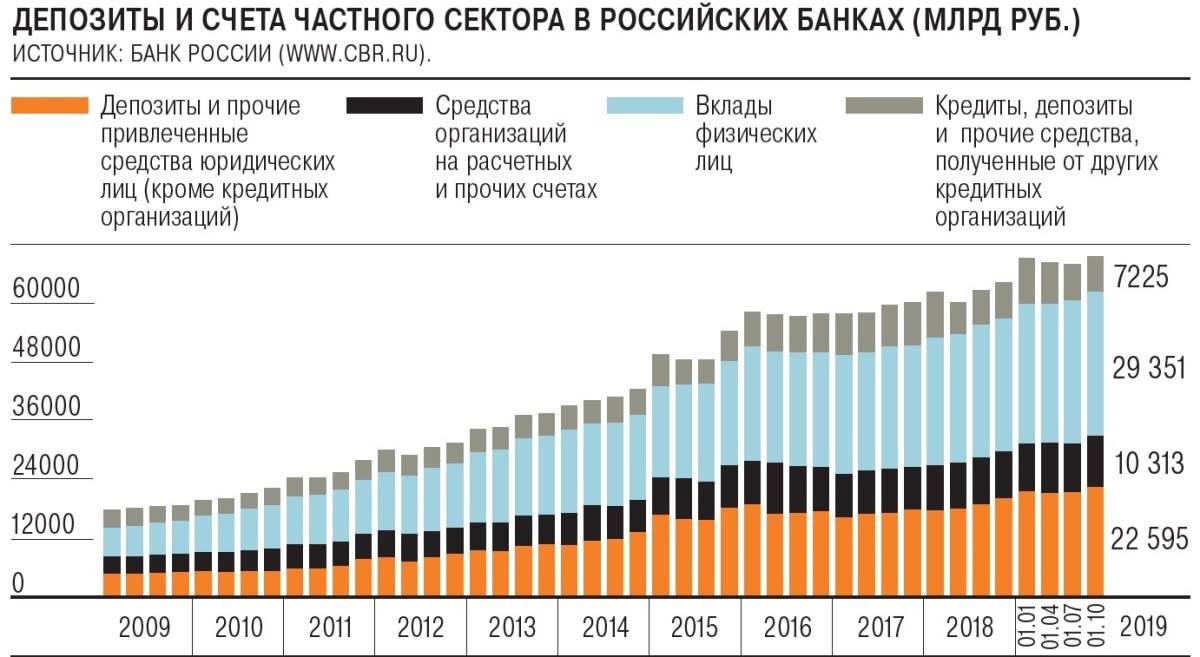

Если дешёвые кредиты радуют, то падение ставок по вкладам не внушает оптимизма. Рублёвый вклад – самый доступный способ сбережения для большинства граждан. Весной люди массово забирали деньги со вкладов из-за нестабильной экономической ситуации и потери доходов. Нужно было на что-то жить, и в ход пошли депозиты. В июне клиенты снова понесли деньги в банки, объём депозитов физлиц увеличился на 1,4%. Об этом на онлайн-пресс-конференции рассказала глава ЦБ Эльвира Набиуллина.

Индекс вкладов «Выберу.ру».

Депозиты теряют привлекательность. По данным индекса вкладов «Выберу.ру», средневзвешенная ставка банков из ТОП−50 снизилась до 5,356% на 14 июня. А уровень инфляции по прогнозам Центробанка – 3,8−4,8% в 2020 году.

Несмотря на маленький разрыв между максимальными ставками и инфляцией, регулятор настроен оптимистично:

Центробанк положительно оценивает ситуацию с вкладами. Глава Банка России Эльвира Набиуллина. Фото: b-mag.ru.

Банки волнует отток клиентов. Поэтому они вряд ли будут снижать ставки ниже, чем на 1%

Если доходность упадёт ниже психологически важной отметки, вкладчики либо заберут деньги из банка, либо начнут искать альтернативу сбережениям. Например, покупать валюту или ценные бумаги

Некоторые банки предлагают смешанные продукты: вклад плюс инвестиционный счёт или депозит плюс облигации. Например, такие инструменты создали Сбербанк и Московский кредитный банк. Доходность по таким продуктам действительно выше. Проблем в том, что она не гарантированная.

Участники рынка и конкуренция

Динамика ипотечных выдач банков из топ-20 по итогам 2019 года существенно различалась – от почти двукратного падения объемов кредитования до роста более чем в три раза (см. график 14 в приложении 1). Наибольший темп прироста показал «Альфа-Банк» (+203 %), что позволило ему войти в пятерку лидеров, переместившись с 11-й на 4-ю позицию в рэнкинге (см. таблицу 1). Более чем двукратный рост ипотечных выдач показали «Промсвязьбанк» (+138 %) и банк «ФК Открытие» (+118 %).

В 2019-м наблюдалось снижение общего объема ипотечных выдач у госбанков (см. график 10) в основном за счет сокращения кредитования лидера рынка – Сбербанка. При этом на фоне активизации кредитования частными банками произошло снижение концентрации ипотечного рынка на игроках с госучастием – их доля в выдачах уменьшилась с 87,5 до 85,1 %.

Ипотека

В майских указах президента поставлена цель: процент по ипотеке должен составить 8% к концу 2024 года. В 2019 году не раз наблюдались снижения процентов по жилищным кредитам после решения совета директоров ЦБ о сокращении ключевой. По последним данным Банка России, в октябре средневзвешенная стоимость ипотеки составила 9,4%. Реальная ставка одобрения в ноябре была на уровне 8,9%, пояснили «Известиям» в аналитическом центре ДОМ.РФ.

В среднем за 2020 год процент по ипотеке составит 8,4%, следует из консенсус-прогноза «Известий».

— Наиболее вероятно, что к концу года обычная ипотека без льгот будет под 8–8,5%. При более активном участии государства в снижении стоимости жилищных кредитов можно ожидать ощутимого сокращения ипотечных ставок, — считает Алексей Коренев.

э3

Фото: РИА Новости/Александр Кряжев

Фото: РИА Новости/Александр Кряжев

В декабре 2019-го Банк России предложил с 1 июля 2020 года учитывать при выдаче ипотеки не только наличие и размер первоначального взноса, но и показатель долговой нагрузки (ПДН). Несмотря на это, рост ипотечного портфеля в наступившем году составит 20,3%, считает заместитель директора группы рейтингов финансовых институтов АКРА Валерия Пивень. Похожую оценку давала глава ЦБ Эльвира Набиуллина.

— В свете нового регулирования мы ожидаем в 2020 году рост ипотечного кредитования на уровне 10–14%. Однако запас капитала крупнейших банков позволит им продолжать выдавать ипотеку и с низким первоначальным взносом, — менее оптимистично оценил ситуацию Антон Покатович.

Стратегия на понижение

Ряд игроков снизил ставки по ипотеке, не дожидаясь решения Центробанка. Средняя ставка по жилищным кредитам достигла минимума с 2018 года. По данным «Выберу.ру» на 14 июня, – это 7,507% годовых. Финансовые организации из ТОП−30 первыми снизили процент.

Индекс ипотеки «Выберу.ру».

В очереди на удешевление – кредиты. В апреле ставки по ссудам наличными до года снизились до 14,81% и до 11,77% – у кредитов дольше года. Такие данные приводит РБК, ссылаясь на Frank RG.

Ждать ли низких ставок по потребительским кредитам? Вряд ли проценты по займам быстро опустятся. Тем более, до значения ипотечных ставок. Для банков кредит наличными – высокорисковый продукт, в отличие от ипотеки. В любом случае банки сначала снизят доходность вкладов, и только потом – стоимость кредитов.

Причины снижения и ставки

Понижение ставки по выданному ипотечному кредиту не закреплено ни одним действующим нормативным документом, сводя рассмотрение вопроса на усмотрение финансовой организации совместно с клиентом.

В кредитном договоре могут быть зафиксированы условия внесения изменений. Повышать действующую ставку банк в одностороннем порядке не вправе при отсутствии прямой привязки к условиям (например, ключевой ставке Центробанка), а понижать – право кредитной организации, но не обязанность. В то же время для клиента несущественное колебание способно привести к значительному снижению переплаты, поскольку и сумма кредита и срок кредитования внушительны. Потому вопрос: как снизить ставку по действующей ипотеке, остаётся актуальным для заёмщиков.

Среди причин для снижения процентной ставки по ипотеке выделяют:

- Участие клиента в государственных социальных программах, предполагающих кредитование на льготных условиях для социально незащищённых слоёв и определённых регионов:

- молодых семей;

- военнослужащих;

- молодых учёных;

- жителей Дальнего Востока.

- Падение ставок на финансовом рынке вследствие снижения ключевой ставки Центробанка, послужившего основанием пересмотра кредитных ставок ведущих банков при покупке строящегося и вторичного жилья представлены в таблице:

| Название банка | Минимальная ставка, % | Первоначальный взнос в процентах от общей стоимости | Срок кредитования, лет | Минимальная сумма, млн. руб. |

| Сбербанк | 8,1 | 20 | До семи | Не ограничена |

| Промсвязьбанк | 8,7 | 15 | 3-25 | 7 — до 31.08.2019 |

| Открытие | 8,9 | 20-для аккредитованных объектов застройщиков | 3-30 | 4 |

| Возрождение | 9 | 20 | 3-30 | 3 |

| Россельхозбанк | 9,2 | 20 | До тридцати | 3-до 01.10.2019 |

| Уралсиб | 9,2 | 15 | 3-30 | 5 |

| ВТБ | 9,2 | 20 | До тридцати | Не ограничена |

| Райффайзенбанк | 9,29 | 20 | 1-30 | 7 – до 30.09.2019 |

| Альфа-Банк | 9,29 | 20 | 3-30 | Для отдельных застройщиков |

| Банк Дом РФ | 9,5 | 30 | 3-30 | Для отдельных объектов |

| Связь-банк | 9,7 | 15 | 3-30 | Не ограничена |

| Газпромбанк | 9,8 | 20 | До тридцати | 10 |

| Юникредит | 10,05 | 20 | 1-30 | 5 – при подаче онлайн заявки |

| Росбанк Дом | 10,25 | 20 | 3-25 | 6 – до 31.12.2019 |

| Абсолют банк | 10,75 | 20 | До тридцати | Рассмотрение заявки онлайн |

- Перекредитование, связанное с рефинансированием или пересмотром договорных условий вследствие документально подтверждённого ухудшения материального положения в результате действия обстоятельств, не связанных с личностью заёмщика:

- потерей работы по причинам, исключающим нарушение норм трудового законодательства и проявленную инициативу клиента;

- физической смертью единственного кормильца;

- снижению уровня среднедушевого дохода более, чем на 20 %;

- длительному пребыванию на листках по временной нетрудоспособности сроком свыше двух месяцев подряд;

- получения инвалидности 1-ой или 2-ой группы.

На текущий момент снижение ставки по действующей ипотеке осуществляют банки вследствие падения ставки Центробанка, произошедшей 3 раза в текущем году и имеющей тенденцию к дальнейшему уменьшению.