Содержание

Как проверить, не снимая с двигателя?

Какие бы ни были признаки неисправности термостата, проверить его можно «на месте», не снимая с мотора. Итак, запускаем двигатель и ждем, пока стрелка не начнет двигаться по шкале (зачастую она начинается с 40 градусов).

Сообщить об опечатке

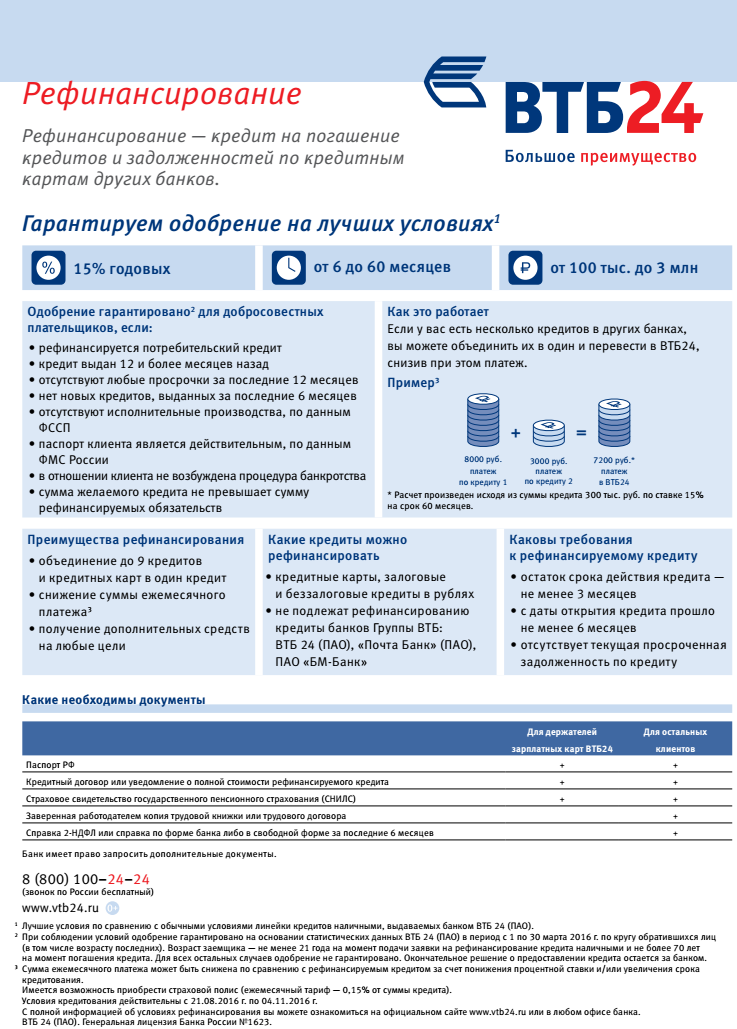

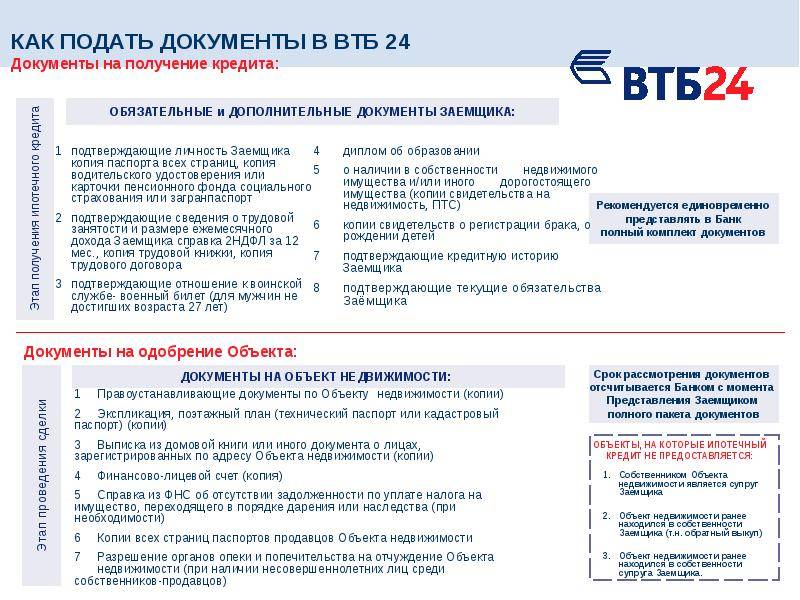

Список обязательных документов

Существует несколько категорий заемщиков: юридическое лицо, физическое лицо и индивидуальный предприниматель!

Обязательные документы для всех категорий:

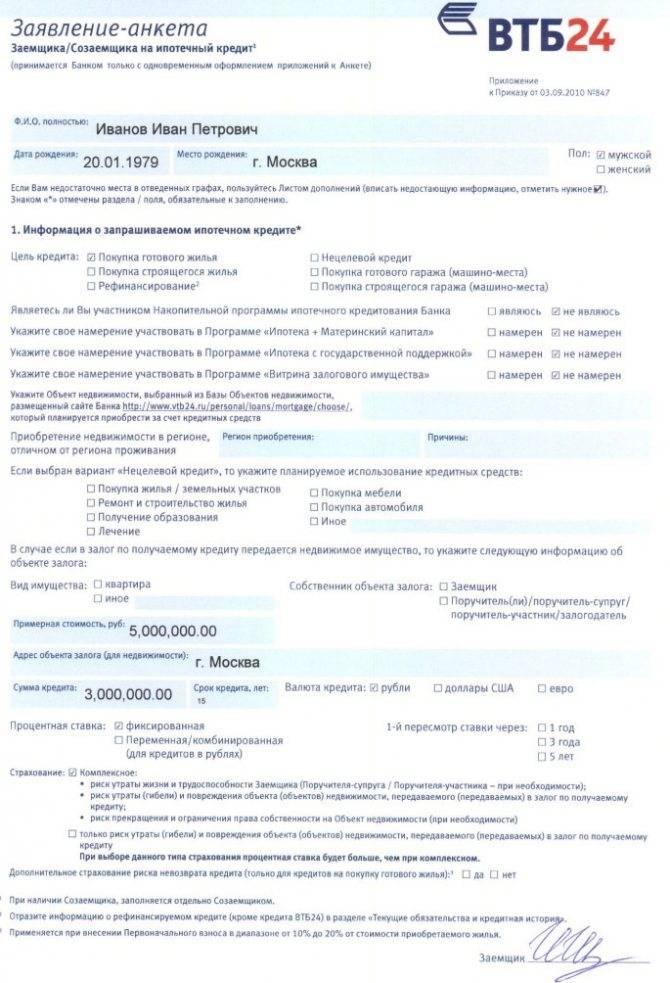

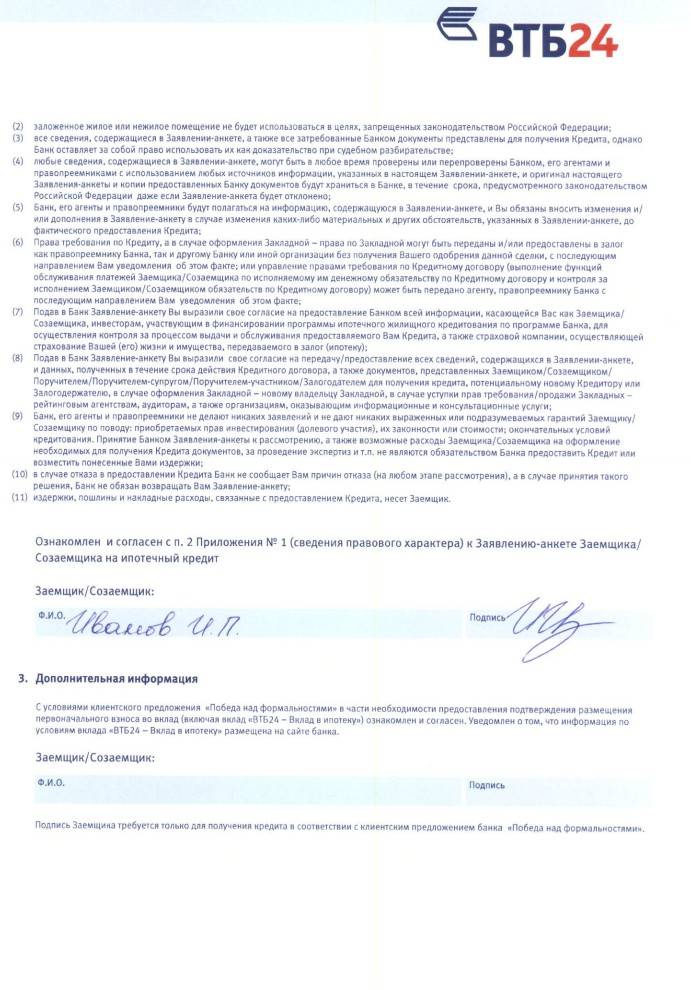

- Заявление-анкета (нужна для того, чтобы банк смог посмотреть краткие сведения о заемщике).

- Паспорт гражданина РФ.

- Страховое свидетельство государственного пенсионного страхования (СНИЛС).

- Копия трудовой книжки, заверенная работодателем или справка/выписка из Трудовой книжки (нужна для того,чтобы банковское учреждение смогло убедиться что заемщик действительно работает определенное время в той или иной организации), (военные, работающие по контракту предоставляют заверенную копию последнего контракта и справку о сроке службы).

- Для мужчин, не достигших 27 лет – военный билет (копия военного билета предоставляется для определения возможности призыва на военную службу, то есть банку нужно удостовериться, что после того как вы возьмете ипотечный кредит, вас не призовут в армию).

- Справка для подтверждения доходов физического лица (Cправка 2-НДФЛ или справка по банковской форме ) /декларация из налоговой за крайние 12 месяцев.

Внимание! Для заемщиков, которые являются получателями зарплаты в банковском учреждении, предоставление бумаг для подтверждения своего финансового благосостояния не требуется, так как банк имеет возможность сам просмотреть начисления с заработной платы. Видео о перечне обязательных документов для всех категорий:

Видео о перечне обязательных документов для всех категорий:

Склероз сосудов ног

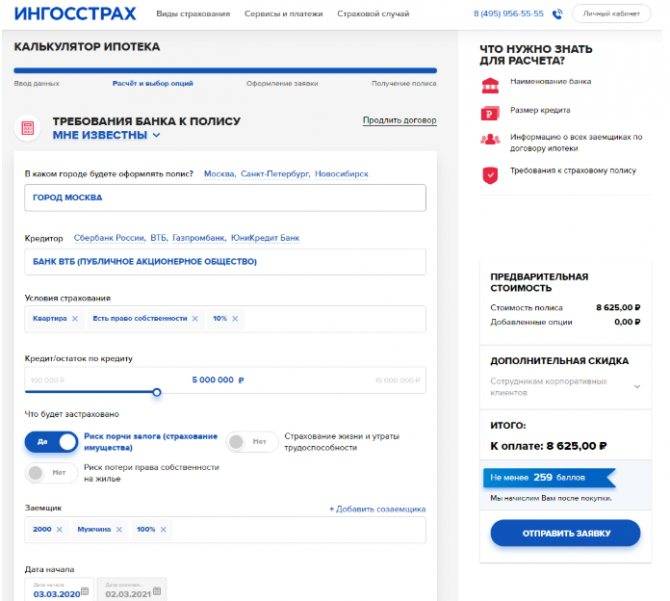

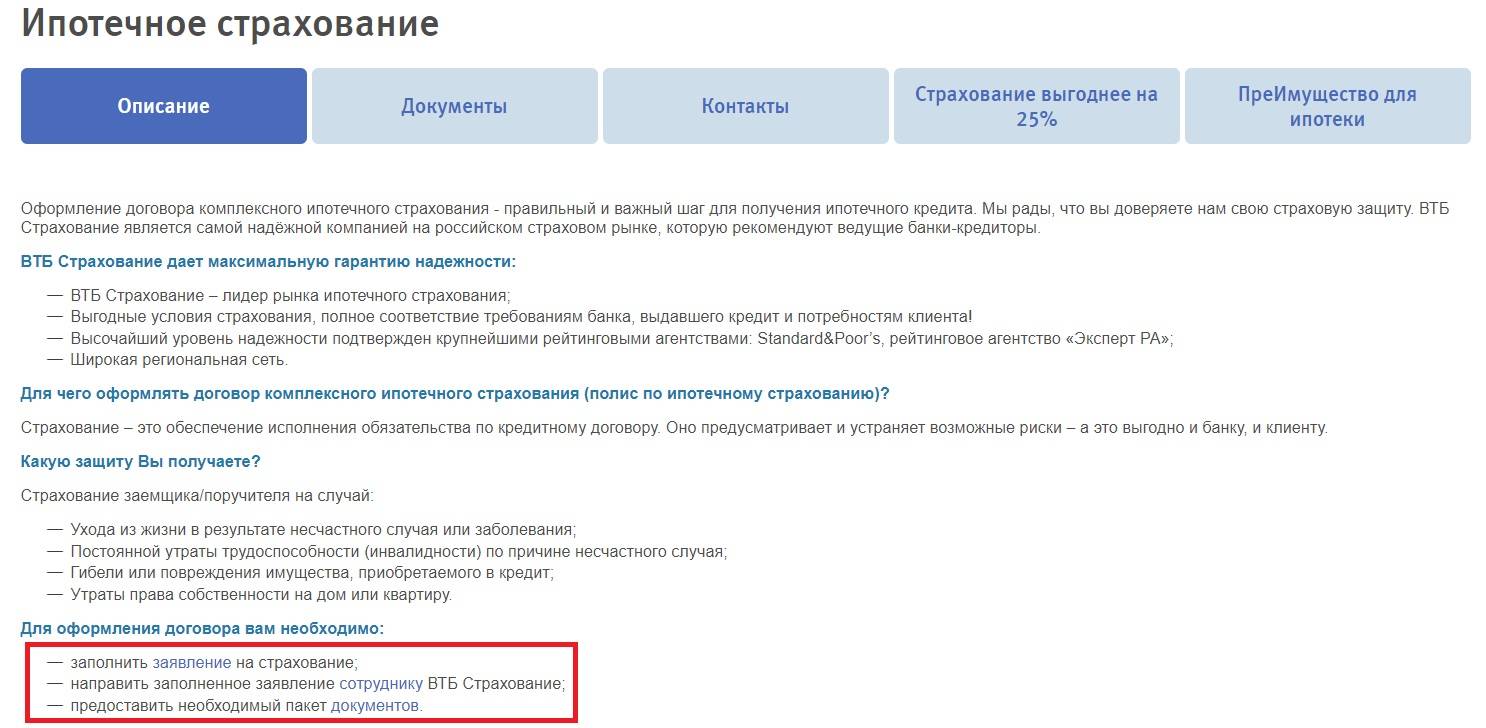

Страхование и оценка объекта залога

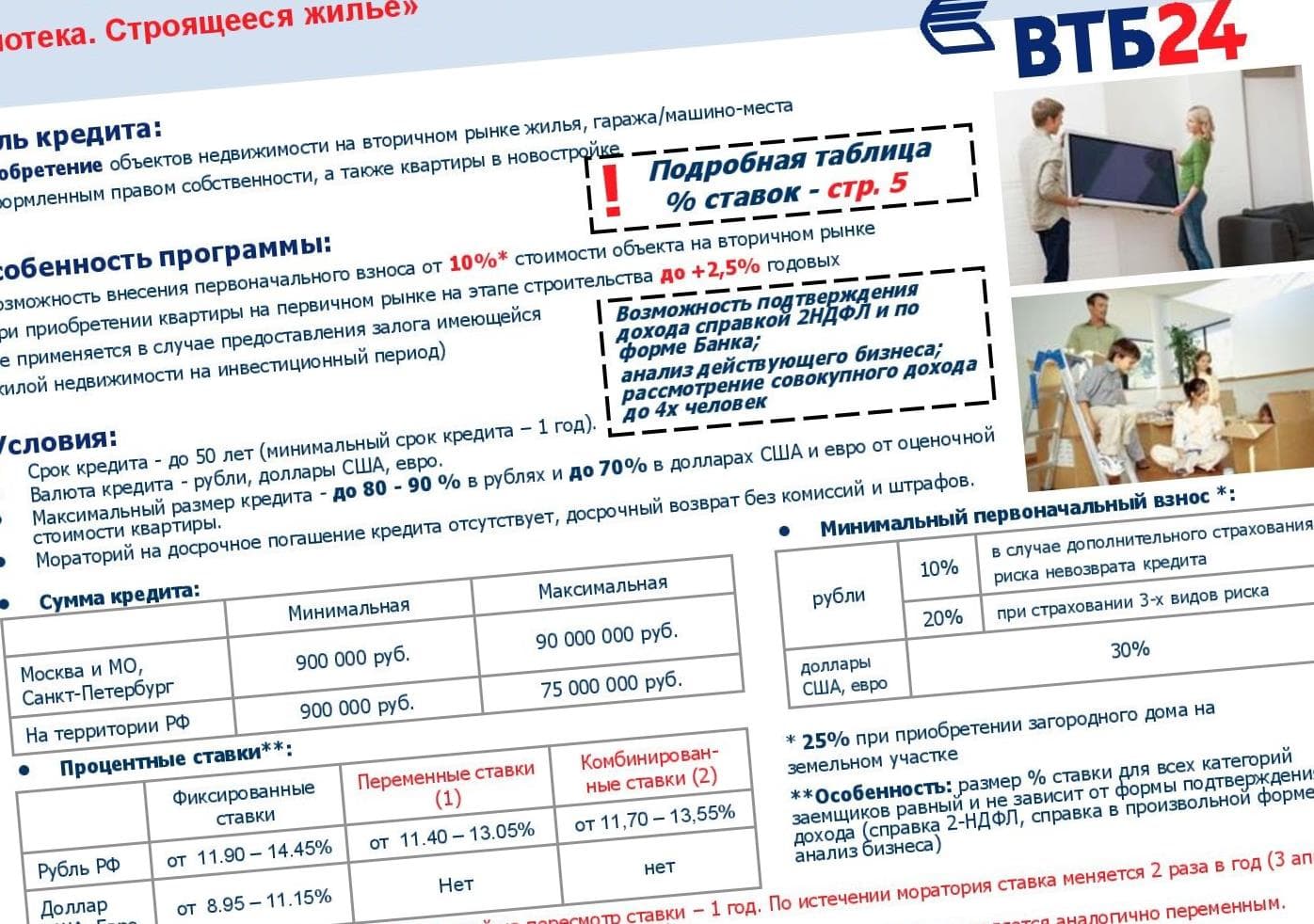

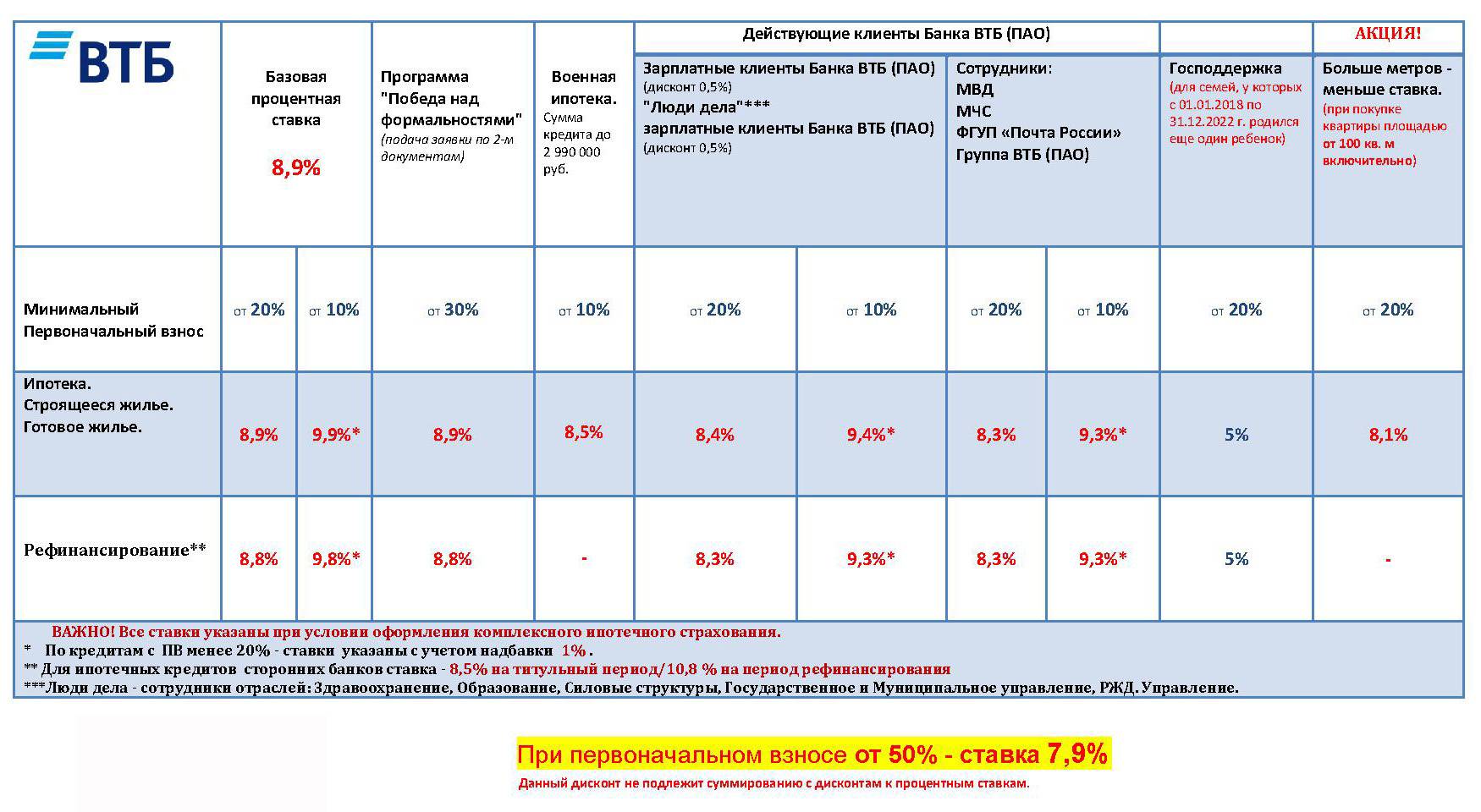

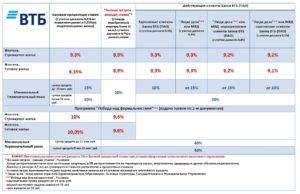

Банк выдвигает обязательное требование при оформлении ипотечной сделки — страхование объекта недвижимости, передаваемого в залог, от риска повреждения и утраты. В случае заключения договора комплексного страхования клиенту будет установлена кредитная ставка на 1% меньше базовой.

При этом ВТБ 24 настоятельно рекомендуют воспользоваться услугами аккредитованных страховых компаний, отвечающим всем требованиям банка в отношении договоров страхования по ипотеке.

К одобренным компаниям относятся крупные участники рынка страхования, такие как:

- ВТБ страхование,

- РЕСО,

- Альфастрахование,

- ВСК,

- МАКС,

- Уралсиб,

- Ингосстрах,

- Ренессанс страхование,

- Росгосстрах и другие.

Оценка рыночной стоимости объекта недвижимости, передаваемого в залог банку, должна быть выполнена профессионалами.

Проведение этой процедуры банк доверяет ограниченному перечню оценочных компаний с безупречной репутацией, которые гарантируют высочайшие стандарты качества оценки и соответствие основным банковским требованиям. Список таких компаний определяется для каждого субъекта РФ в индивидуальном порядке.

Особенности ипотечного кредитования

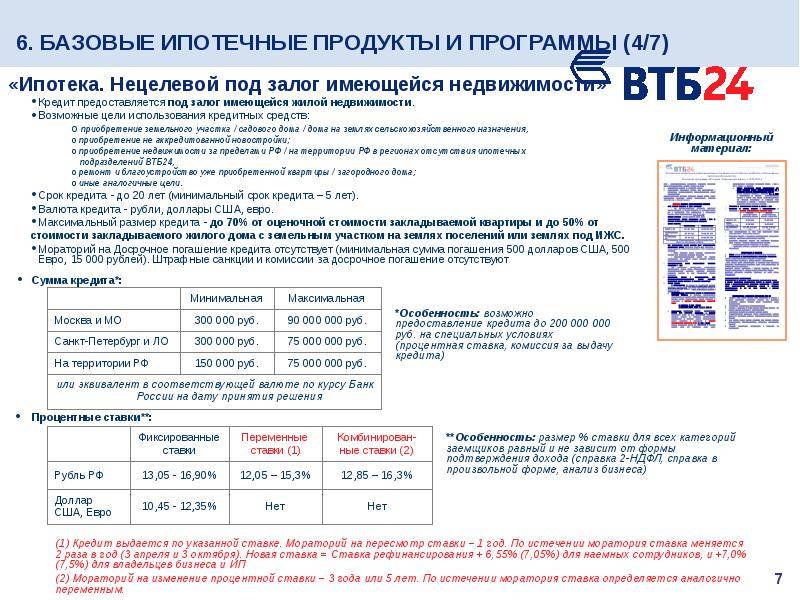

По сравнению с другими кредитными учреждениями ВТБ имеет несколько преимуществ, по части ипотеки, такие как:

- Клиенты могут иметь постоянную регистрацию в другом городе, для выдачи ипотеки необязательна прописка в месте её оформления. Кредиты даются даже мигрантам без гражданства РФ при наличии официального трудоустройства.

- Длительный срок кредита, вплоть до 50 лет. В других учреждениях этот срок рассчитывают не дольше, чем на 30 лет с учетом возраста клиента: в ВТБ возможны выплаты до 70 лет.

- Привлечение созаемщиков увеличивает шанс на получение ипотеки, так как существует требование к уровню дохода клиента: ежемесячный платеж не должен составлять больше 40% от зарплаты. Сведения о доходах можно подать не только по форме 2-НДФЛ, но и в виде форм, установленных банком.

- Положительная кредитная история приветствуется, но её наличие является необязательным.

- Требования к трудоустройству клиента минимальны: стаж работы непрерывно в одном месте от 3 месяцев, при наличии общего трудового стажа в 1 год (за предыдущие 5 лет).

Люди, проживающие в Московской области, имеют возможность взять более крупную ипотеку, чем клиенты из других регионов.

В ВТБ, процентные ставки по ипотеке в 2018 году дошли до минимальных показателей. Более выгодные условия по данной услуге могут получить только держатели зарплатных карт.

Что делать, если мотор схватил «перегрев»?

В первую очередь, следует заглушить двигатель. Откройте капот и дайте мотору охладиться. Ни в коем случае не охлаждайте его принудительно, обливая водой. Это приведет к трещинам на блоке или головке. Также не открывайте крышку расширительного бачка – она может выстрелить. Дождитесь, пока мотор сам остынет. Доехать до места ремонта можно на буксире или эвакуаторе.

Кто имеет право на реструктуризацию?

Любой гражданин Российской Федерации, который имеет ипотечный кредит, и соответствует некоторым условиям имеет право обратиться за реструктуризацией своего обязательства по ипотеке:

- ветераны и участники военных действий;

- семьи, воспитывающие ребенка – инвалида или ребенка с ограниченными возможностями;

- семьи, воспитывающие или опекающие одного или нескольких несовершеннолетних детей.

Однако, эти условия не означают, что все, кто подходит под них могут идти и оформлять реструктуризацию. Для этого нужно платить ипотечный кредит как минимум 1 год и при том не иметь просроченных ежемесячных платежей за полгода.

А так же суметь подтвердить свой доход о том, что он понизился более чем на 30% или оплата по обязательству выросла на более чем 30% – для тех, кто брал ипотеку в иностранной валюте.

Как ее оформить физическому лицу?

Если Ваше финансовое положение резко усугубилось, то, для того, чтобы оформить такую своеобразную помощь, нужно обратиться в отделение банка в котором Вы брали ипотечный кредит, а так же собрать необходимый пакет бумаг:

- Документ, удостоверяющий личность заемщика.

- Заявление на реструктуризацию остаточного долга по ипотечному кредиту.

- Договор по ипотечному кредиту.

- Справку о том, сколько у Вас осталось ссудной задолженности до момента подачи заявления на реструктуризацию.

- Документ, подтверждающий право собственности на объект недвижимости (выписка из ЕГРП).

- Подтверждение отсутствие у заявителя и членов его семьи альтернативного жилья (выписка из ЕГРП).

- Справка об уровне дохода основного заемщика и его созаемщика (при наличии).

- Бумага, которая подтверждает сведения о том, что уровень дохода понизился (запись в трудовой книжке об увольнении, медицинская справка о наличии заболевания, или уведомление от работодателя о сокращении объема заработной платы и т.д.).

Внимание! Банк вправе потребовать дополнительные документы, если это потребуется!

После того, как банк примет все документы, нужно ожидать его решение обычно это время приблизительно составляет 4-5 дней.

Когда же банк оповестит Вас о своем ответе, банковская организация предложит несколько вариантов реструктуризации Вашего долга, наиболее подходящий для Вас.

Формами реструктуризации ипотечного долга могут быть:

- рефинансирование ипотечного кредита на более выгодных условиях;

- увеличения срока выплаты ипотеки, в следствии этого снизится и ежемесячный платеж;

- «кредитные каникулы» – отсрочка платежа по основному долгу, с сохранением платежей по процентам;

- изменение валюты ипотеки, если Ваш кредит был изначально в иностранной валюте, курс которой, существенно вырос;

- государственная программа на реструктуризацию (стоит запомнить, что к такому виду «помощи» существует некоторые особенности предъявляемые к жилью, а именно площадь Вашего жилья должна соответствовать условиям такой программы).

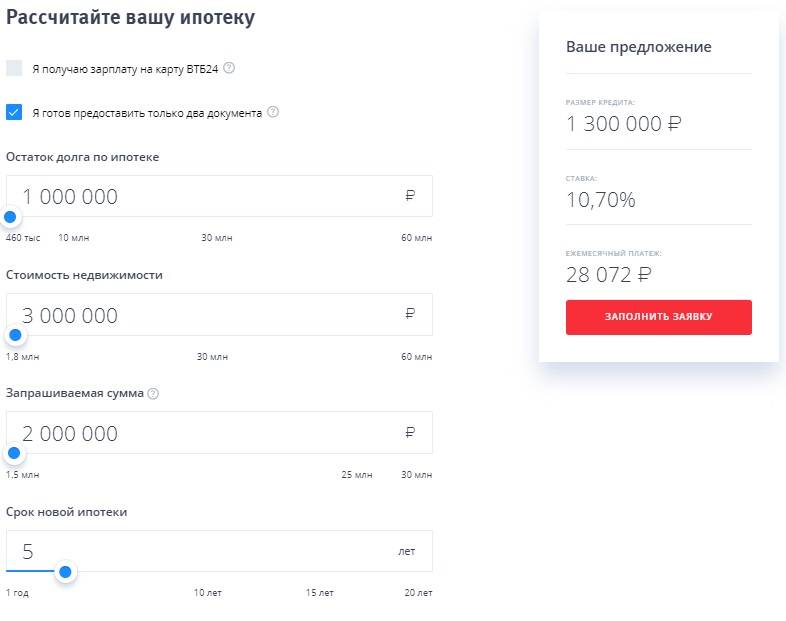

Инструкция по перекредитованию (рефинансированию) ипотеки в ВТБ 24

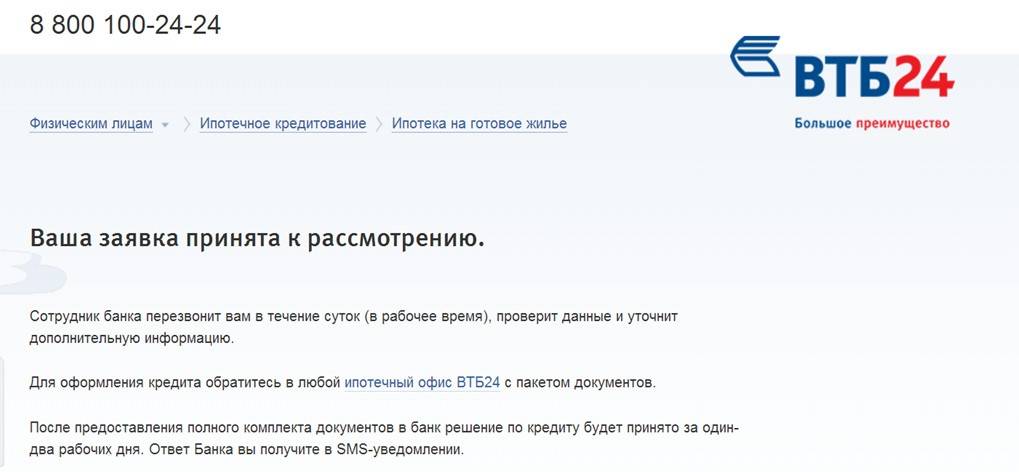

Для того, чтобы рефинансировать свой ипотечный кредит из одного банка в другой, необходимо:

- Подать заявление в желаемый банк с просьбой о рефинансировании.

- Нужно предоставить в банк, в котором бы хотели рефинансировать действующий ипотечный кредит заявление со всеми документами на ипотеку.

- Далее банковская организация будет принимать решение в течении недели, бывает и раньше.

- При положительном решении с Вами свяжется кредитный менеджер, чтобы назначить дату когда подписывать новый ипотечный договор.

- Когда договор заключен, то средства переводятся в прежний банк для того, чтобы погасить тот ипотечный кредит.

- Когда средства перечислены прежний банк должен подсчитать проценты которые остались.

- Заемщик обязан погасить их самостоятельно способом перевода в банк или через кассу.

- Когда заемщик оплатил все проценты, ему стоит в обязательном порядке взять справку с банка о том, что он больше не имеет никаких кредитных обязательств.

Для тех, кто решил воспользоваться услугой предоставления ипотеки в банке ВТБ-24, мы подготовили ряд статей, из которых вы узнаете о том:

- Что такое ипотека ВТБ-24 с государственной поддержкой и можно ли взять жилищный кредит без первоначального взноса или под залог имеющейся недвижимости?

- Каковы условия ипотечного кредитования на вторичное жилье и как погасить долг досрочно?

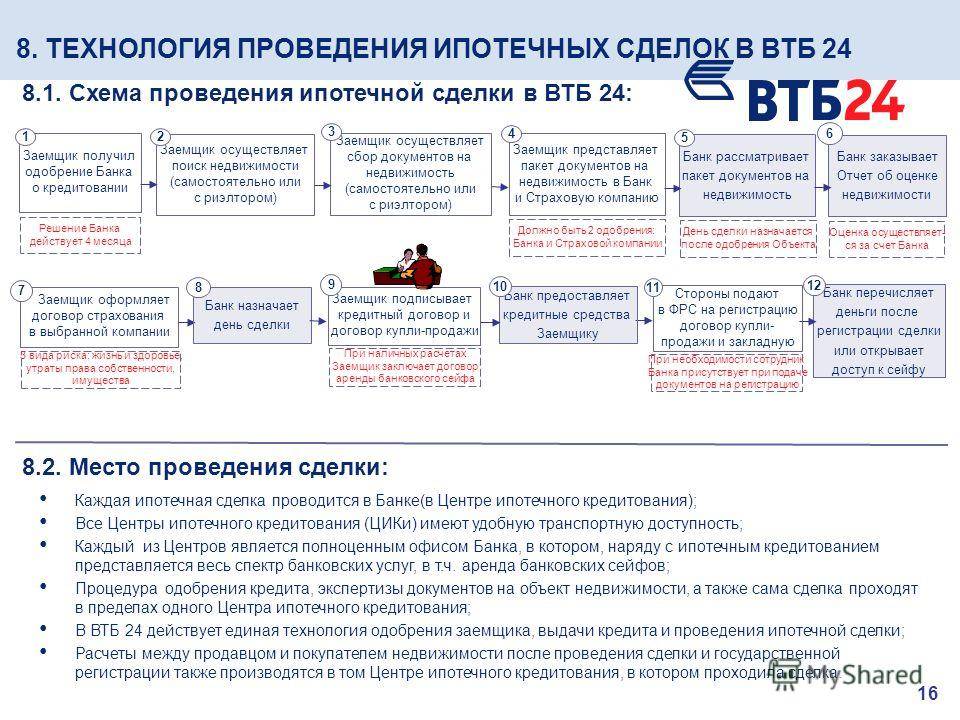

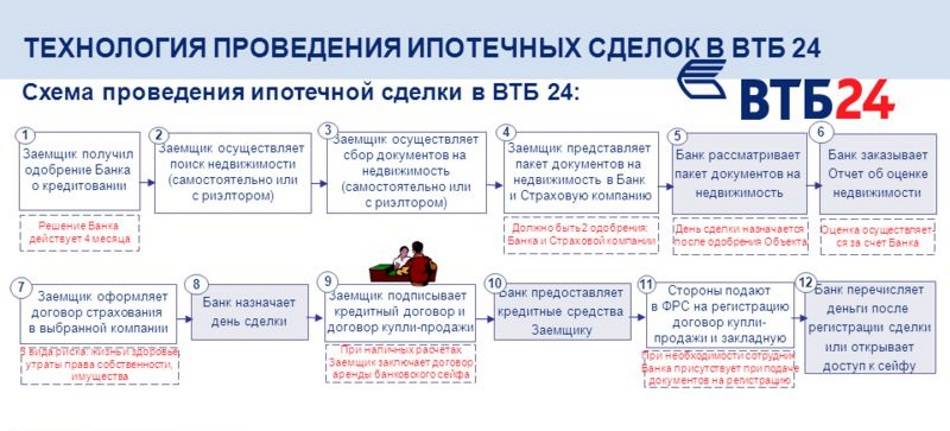

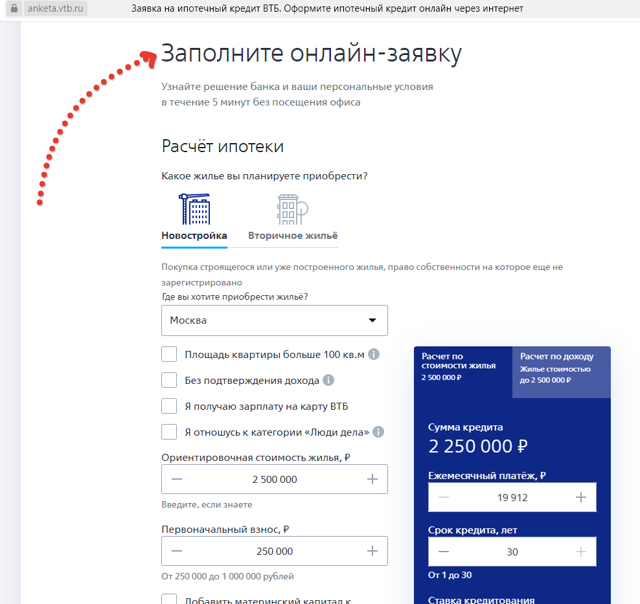

- Как правильно заполняется анкета на ипотеку в ВТБ-24 и возможно ли подать заявку онлайн?

- Какие документы нужны для оформления и в чем особенности программы, которая позволяет оформить кредит по двум бумагам?

Какие программы для приобретения жилья существуют?

Для покупки квартиры на вторичном рынке банк предлагает несколько кредитных продуктов.

«Покупка готового жилья»

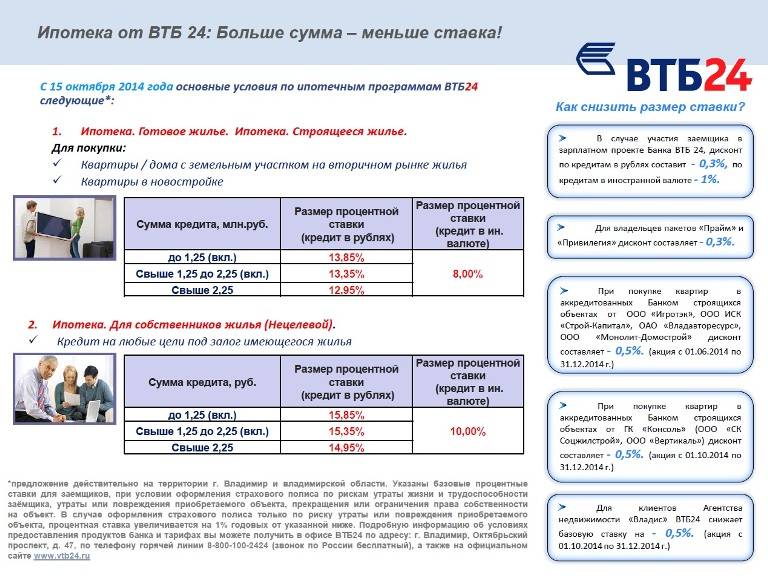

Этот специфический ипотечный продукт предполагает следующие условия:

- Размер кредита может составлять от 500 тысяч до 75 миллионов рублей.

- Срок кредитования должен быть не больше 30 лет либо не быть кратным одному году.

- Минимальная процентная ставка составляет 13,5% годовых при условии наличия активной зарплатной карты данного банка и наличии страхования.

- Первый взнос составляет не менее 1/5 от общей стоимости, а также не менее 30% для жителей Кемеровской, Ивановской, Владимирской областей.

- Доход заемщика должен быть таким, чтобы регулярный платеж составлял не меньше 60% от него.

«Залоговая недвижимость»

Поскольку в банковской практике нередки случаи, когда заемщики отказываются возвращать ипотечный кредит, организации-кредиторы сформировали новый ипотечный продукт, который предполагает продажу квартир клиентов, не выполняющих свои долговые обязательства. Данные программы предполагают более выгодные условия, так предложение ограничивается реестром имущества, находящегося под залогом и выставленного на торги.

Приобрести объект неплательщика в банке ВТБ 24 можно на следующих общих условиях:

- Выбрать квартиру из имеющихся вариантов, цена которой может составлять от 625 тысяч до 10 млн. рублей.

- Внести первый взнос в размере от 20% от общей цены, кроме жителей Кемеровской, Владимирской и Ивановской областей, где он составляет от 30%.

- Ставка начинается от 12% годовых при комплексном страховании и недвижимости, и самого покупателяпоручителей. При отсутствии его она повышается до 13%.

- При соответствии возрастным требованиям сроки кредитования могут достигать 30 лет.

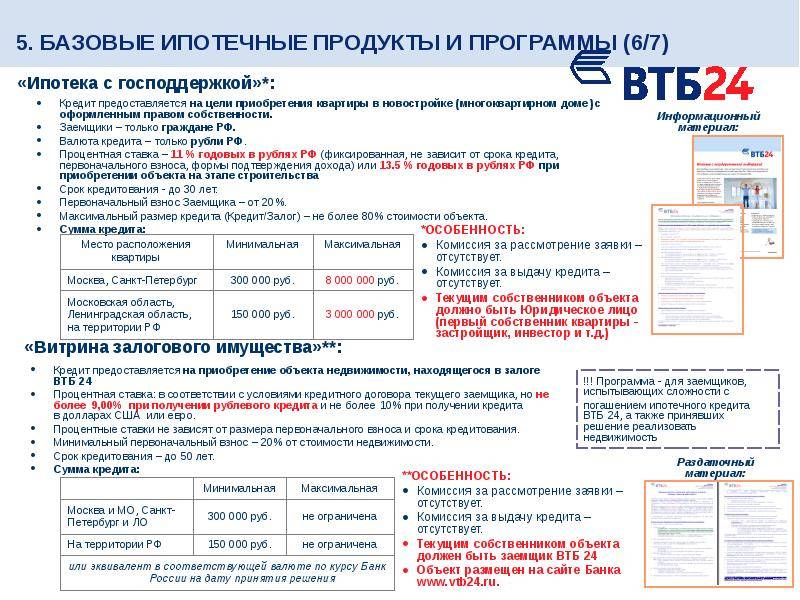

«Ипотека для военных»

Воспользоваться этой программой может каждый служащий Российской армии после того как пройдет три года с момента заключения контракта и начала начислений на его счет индексируемых взносов со стороны государства. Данный кредитный продукт предполагает следующие условия:

- Возраст заемщика от 20 до 41 года.

- Если заемщик на момент внесения последнего платежа будет не старше 45 лет, то срок кредитования может достигать 14 лет.

- Сумма кредитных средств в общей стоимости квартиры может достигать 1,93 млн. рублей, максимальная доля их-80%.

- Ставка начинается от 12,5% при обязательном комплексном страховании.

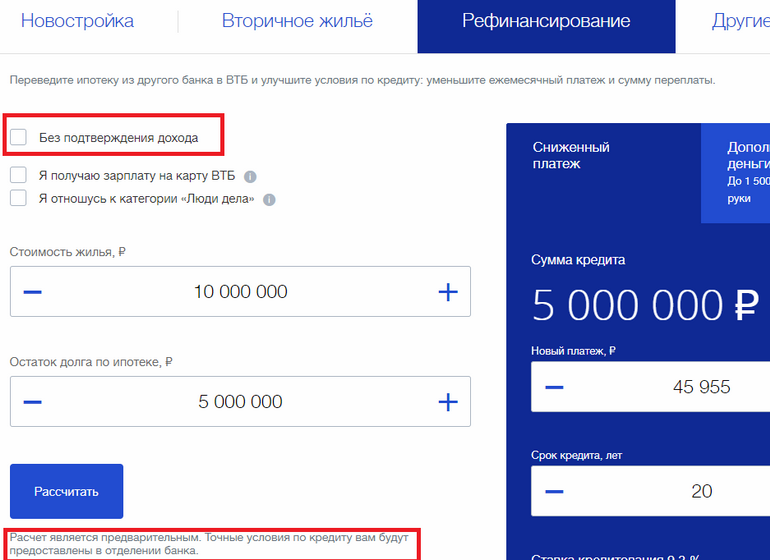

«Победа над формальностями»

Эта программа предназначена для тех заемщиков, которые не хотят или не могут собирать полный пакет документов. В данном случае потребуется только два документа – паспорт РФ и СНИЛС. При этом условия кредитования будут менее выгодными, нежели при других кредитных продуктах:

- Ставка начинается от 14,5% при наличии комплексной страховки и от 15,5% без нее.

- Сумма кредитования может составлять 0,5-8 млн. рублей.

- Сроки кредитования – до 20 лет.

- Собственные средства заемщика должны составлять не меньше 40% от общей суммы.

Справка. Если неиобходимый размер заемных средств не превышает 5 млн. рублей, то существует возможность оформить заявку в онлайн режиме и получить ответ уже в течение суток.

Перед тем как оформлять ипотеку на вторичное жилье в ВТБ 24, советуем узнать о программах других банков: Открытие, Россельхозбанк, Тинькофф Банк, Сбербанк, а также Райффайзенбанк.

Приобретаемая недвижимость

Банк проводит так называемые территориально-распределенные сделки, когда приобретаемая квартира находится в другом городе, не в том, где проживают и работают наши клиенты. Причем именно с точки зрения прозрачности схемы погашения нам предпочтительнее оформлять кредит именно по месту работы заемщика, а не по месту нахождения объекта. Таким образом, вам следует подать заявление на получение ипотечного кредита в городе, в котором вы работаете, а фактическое предоставление кредита будет осуществлено нашим отделением, расположенном в городе в котором вы собираетесь приобретать объект.

Банк не устанавливает жестких требований по обязательному привлечению риэлторского/брокерского агентства при оформлении ипотечного кредита. Работниками банка в обязательном порядке осуществляется юридическая экспертиза правоустанавливающих документов по приобретаемому жилью, а также готовится вся необходимая для проведения сделки договорная документация. Вместе с тем, как показывает практика, участие в сделке высококвалифицированного риэлтора/брокера существенно облегчает работу как заемщику, так и банку, и является оправданным. За несколько лет банк накопил большой опыт работы со многими риэлторскими/брокерскими агентствами, лучшие из которых получили аккредитацию и рекомендуются нашими сотрудниками потенциальным клиентам.

Приобретаемая с помощью ипотечного кредита квартира может быть оформлена либо в собственность заемщика либо в совместную собственность заемщика и его супруги (супруга).

Документы, подтверждающие право собственности продавца квартиры, проверяют специалисты банка и страховой компании, страхующей риск утраты права собственности на квартиру. Кроме этого, вы можете дополнительно осуществить проверку юридической чистоты квартиры, обратившись в любую риэлторскую или юридическую компанию.

Расчеты по сделке

При определении максимальной суммы кредита банк учитывает не только доход заемщика и его супруга (супруги), но и двух ближайших родственников. Под ближайшими родственниками понимаются родители, дети, братья и сёстры.

Собственные средства, предназначенные для частичной оплаты приобретаемого объекта недвижимости, могут быть по вашему усмотрению либо заблаговременно внесены на банковский счет, либо предоставлены в момент совершения сделки с продавцом объекта недвижимости.

Расчеты могут быть произведены наличным или безналичным путем.

- Для использования наличной формы расчета возможна аренда сейфовой ячейки (при этом в договоре фиксируется режим доступа к ней для покупателя и продавца). Продавец получает доступ к находящимся в ячейке денежным средствам, которые разместил покупатель, только после выполнения условий договора купли-продажи. Таким образом достигается абсолютная надёжность совершения сделки.

- Также возможен расчет аккредитивом , что исключает возможные риски для обеих сторон:

— гарантия для покупателя недвижимости от невозврата уплаченной суммы на случай, если условия договора купли-продажи не будут соблюдены;

— гарантия для продавца недвижимости от непоступления оговоренной суммы.

При любом варианте расчеты производятся только после получения банком всех требующихся документов.

Погашение кредита

Досрочное погашение кредита возможно без штрафов и комиссий с момента его оформления.

При возникновении у вас обстоятельств, не позволяющих временно погашать ипотечный кредит, банк постарается понять причины такой ситуации и определить, как и когда вы сможете продолжить выполнение ваших обязательств по кредитному договору в полном объеме. Однако если эти временные меры не принесут положительного результата, и вы не сможете осуществлять ежемесячные платежи по ипотечному кредиту, вам придется продать квартиру и из вырученных средств погасить задолженность перед банком. Оставшаяся же часть суммы будет передана вам.

Если в данном списке отсутствует ваш, обратитесь в центр клиентского обслуживания по телефону 8-800-100-24-24.

Лазерное удаление мозолей и натоптышей

Что изменится для заемщиков

Большинство плательщиков уведомление о назначении нового ипотечного агента застало врасплох и заставило сильно волноваться, однако, банк уверяет, что делать в таких случаях ничего особенного не нужно.

Сделка секьюритизации (продажа закладных с последующим выпуском ценных бумаг) ипотечного портфеля ВТБ не предусматривает внесение изменений в условия кредитования заемщиков, чьи закладные оказались в руках ДОМ.РФ.

Это означает, что по ранее оформленной ипотеке продолжают действовать положения, заложенные в кредитном соглашении, в том числе не подлежит изменению:

- процентная ставка по кредиту;

- общий срок кредитования;

- утвержденный кредитором график платежей;

- обязанность заемщика по ежегодной пролонгации договора страхования на кредитуемый объект;

- возможность досрочного погашения кредита в соответствии с условиями договора.

Таким образом, все, что указано в соглашении остается неизменным. Перейдем к более волнительному вопросу.

Особенности досрочного погашения ипотеки ВТБ 24

В соответствии с п. 5.2 Правил заемщик банка имеет право осуществить досрочное погашение кредита. Если вы хотите уменьшить долговое обязательство, появилась нужная сумма, или по другим причинам хотите досрочно погасить ипотеку в ВТБ24, следуйте нашим инструкциям по досрочному погашению:

Как писать Заявление на досрочное погашение ипотеки

Согласно п. 5.2.2 Правил досрочному погашению кредита, предоставленного по программе «Кредит наличными», предшествует письменное заявление о полном или частичном досрочном погашении кредита со стороны заемщика, предоставленное Банку не позднее, чем за 1 (один) рабочий день до даты планируемого погашения.

{attachments}

Полное

Полное досрочное погашение осуществляется в любой день, следующий за датой оформления заявления на досрочное погашение не позднее 18:00.

Для окончательного закрытия договора об ипотеке обязательно пройдите следующие процедуры:

- Соглашение о прекращении действия договора ВТБ24 на основании заявления заемщика.

- Уничтожение пластиковой карты специалистом Банка, выпущенной к счету договора при клиенте после соответствующего заявления.

- Закрытие ссудного счета по заявлению заемщика, через который производились платежи по кредиту.

- Письменное заверение от банка ВТБ 24 об отсутствии претензий и задолженностей по ипотеке.

- Обращение в рег.палату для снятия с приобретенной недвижимости обременения в пользу банка.

Частичное

Частичное досрочное погашение ипотеки – не позднее чем за 1 (один) рабочий день до даты наступления указанного Платежного периода. Если вы обратились позднее указанного срока, то оно будет исполнено уже в следующий за ближайшим, платежный период.

После частичного погашения ипотечного кредита, вам будет предоставлен новый график платежей, а также произведен перерасчет процентов. Вы можете выбрать: сокращение срока или сокращение суммы ипотеки.

Погашение в сумму или в срок – что выгоднее

Несмотря на то, что в интернете зачастую пишут, что уменьшение срока ипотеки выгоднее, на деле, оба варианта досрочного погашения с уменьшением срока или уменьшением месячного платежа равноценны по величине переплаты, если погашать частично кредит каждый год на одну и ту же сумму.

Мнение заемщиков

Этот раздел анализа сложившейся ситуации не может быть однозначным. Все существующие отзывы клиентов банка ВТБ и отдельно клиентов ДОМ.РФ весьма противоречивы. Попробуем разобраться, в чем состоят эти противоречия.

Во-первых

Во-первых, многие заемщики жалуются на то, что ВТБ не возвращает закладные после погашения кредита, однако, это скорее частные случаи, никоим образом не связанные с передачей ипотеки ДОМ.РФ. Во избежание конфликтных ситуаций, целесообразнее обращаться за выдачей закладной в отделение кредитной организации по месту оформления ипотеки, а не доверять подготовку документации специалисту горячей линии.

Во-вторых

Второй момент касается оформления страховки

И здесь важно уяснить следующий момент: после заключения очередного договора нужно срочно передать его в банк и получить свой экземпляр с отметкой о сдаче. В противном случае не учтенный вовремя документ приведет к повышению процентной ставки и как следствие к увеличению ежемесячного платежа

Что касается самого факта продажи закладных, то здесь заемщик бессилен. Возможность кредитора, касающаяся передачи прав по закладной, закреплена на уровне федерального законодательства и оспариванию не подлежит.

Условия продажи ЗУ

Основными условиями для продажи ЗУ под ЛПХ являются:

- Расположение его либо в границах населенного пункта (приусадебный), либо за его чертой, но на плодородных землях с/х назначения (полевой).

- Разрешение его использования для ведения личного подсобного хозяйства.

- Размеры участка, по закону №112-ФЗ, не должны превышать 50 соток. Однако, в том же законе определено, что региональные власти могут увеличить максимально допустимый размера ЗУ под ЛПХ до 250 соток.

Земельные участки, выделяемые под КФХ, должны удовлетворять следующим условиям:

- обязательно быть с/х назначения;

- иметь ВРИ «сельскохозяйственное использование»;

- не принадлежать заповедникам, заказникам, военным и силовым структурам, а также не находиться на закрытых территориях.