Удвоение мат

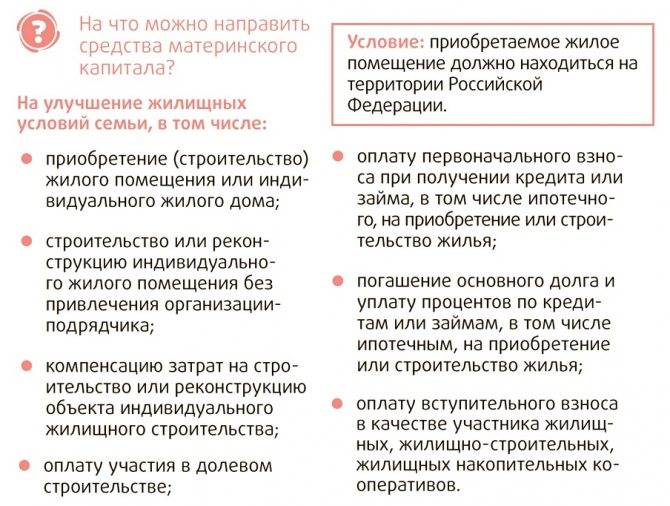

При оформлении договора долевого участия в строительстве, транзакция денежных средств осуществляется не на счет банковского учреждения, а напрямую застройщику. То же самое касается и средств материнского капитала, которые перечисляются на счет застройщика.

- Осуществить поиск и выбор компании, которая будет оказывать услугу. Во избежание возможного мошенничества, обращаться следует только к компаниям-застройщикам, имеющим соответствующую аккредитацию;

- Обратиться к застройщику с сертификатом;

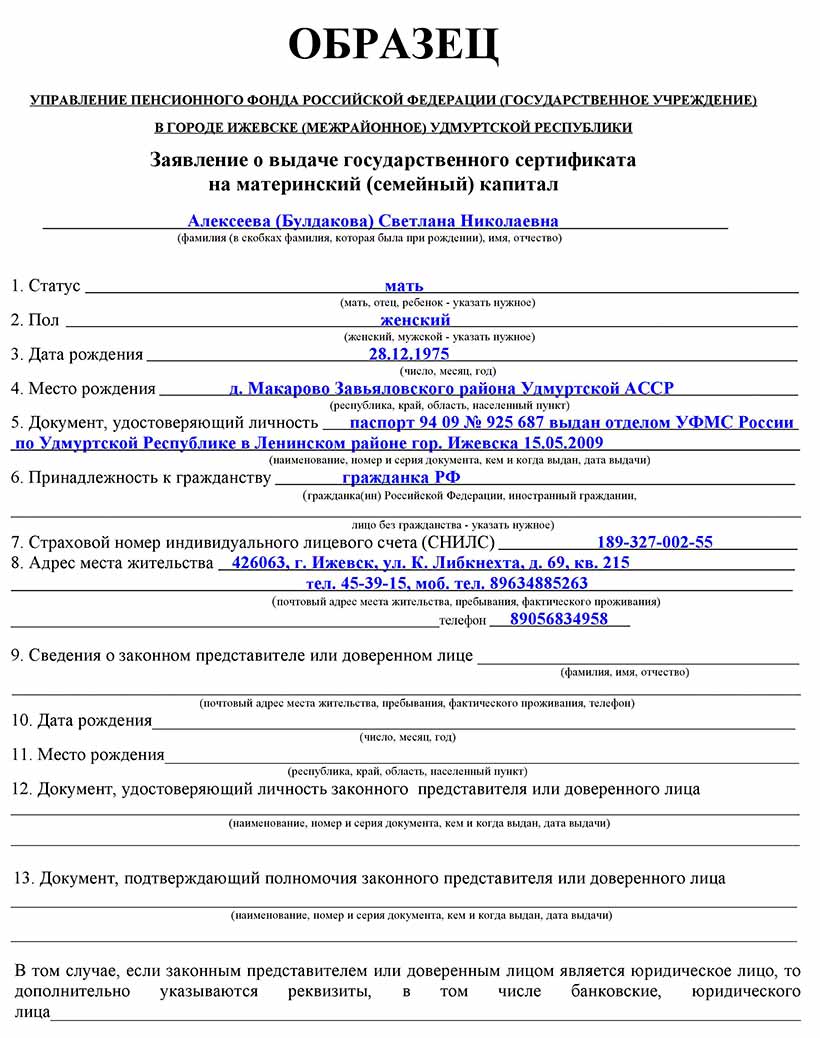

- Собрать пакет документов: Договор о залоге;

- Банковская выписка о сумме долга;

- Гражданский паспорт заемщика, на имя которого был выдан сертификат о материнском капитале;

- Кадастровый паспорт на объект недвижимости;

- Обязательство о переводе квартиры в долевую собственность, заверенное у нотариуса;

- Заявление установленного образца;

Подать вышеуказанный пакет в отделение Пенсионного фонда. Рассмотрение вопроса осуществляется в течение одного месяца;

Примерно через пару месяцев после официального одобрения заявки, денежные средства будут перечислены организации-застройщику.

Условия получения

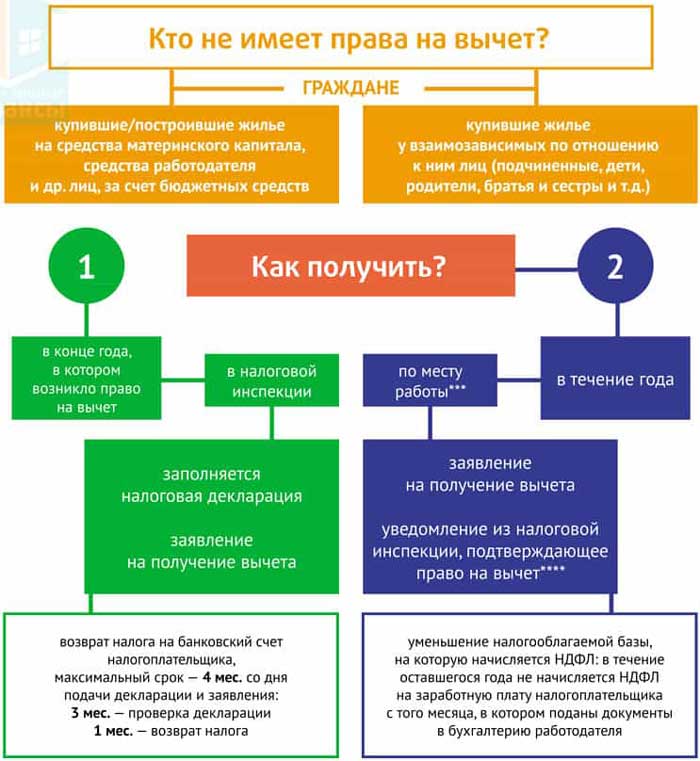

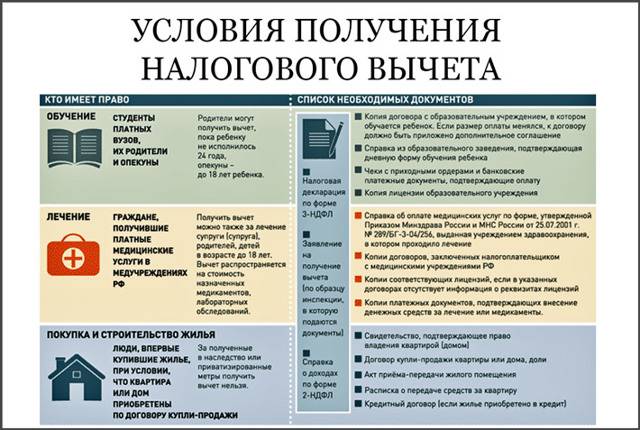

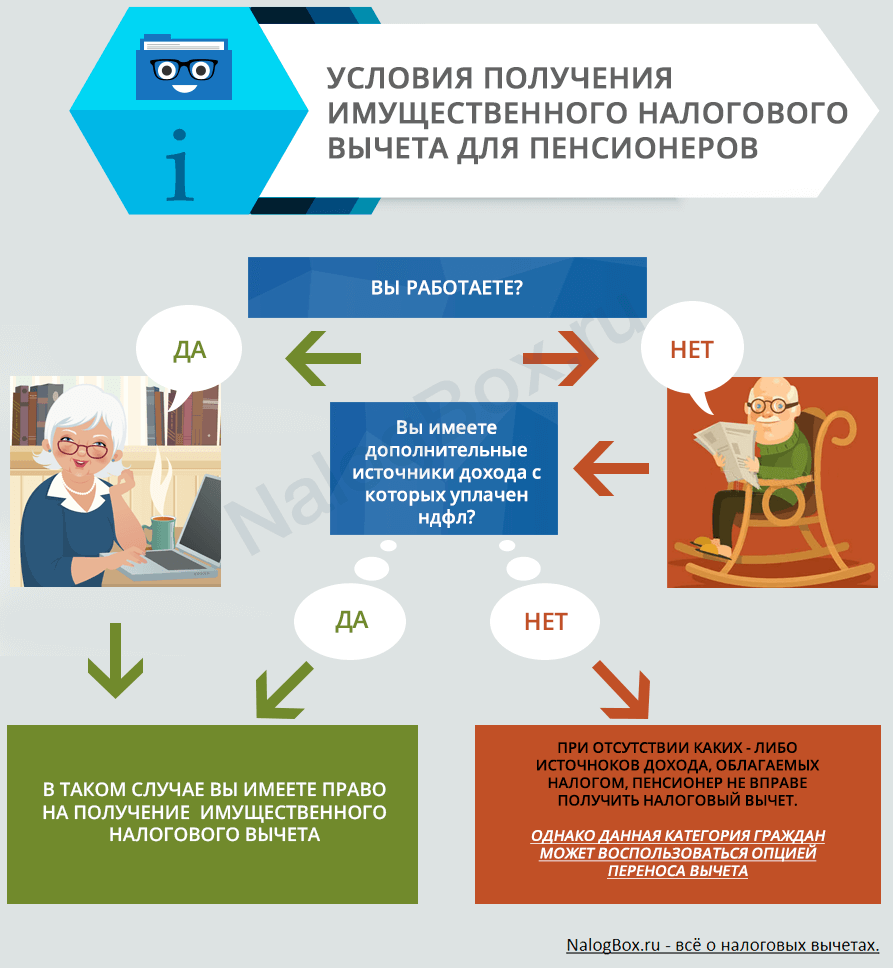

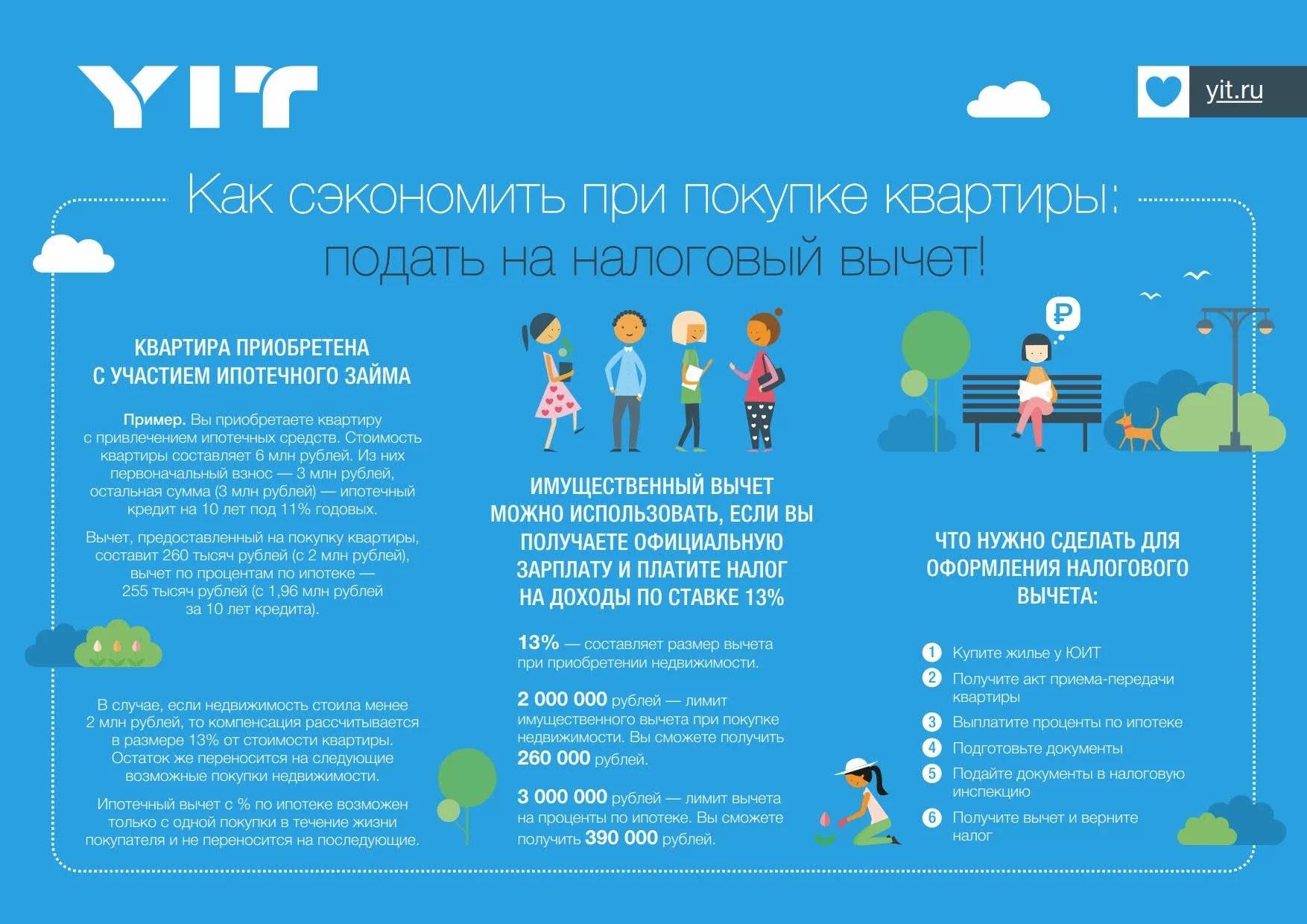

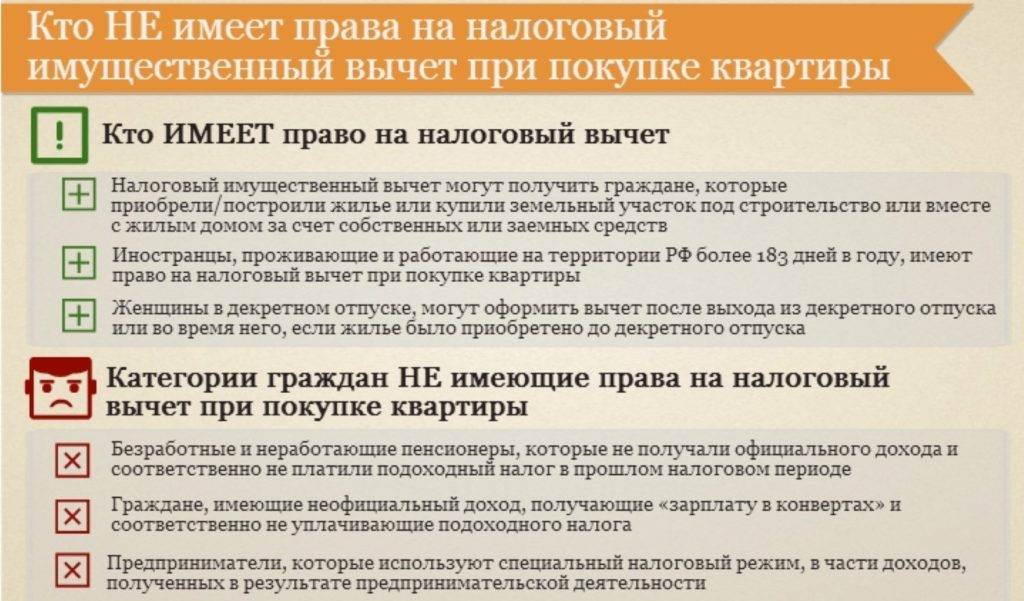

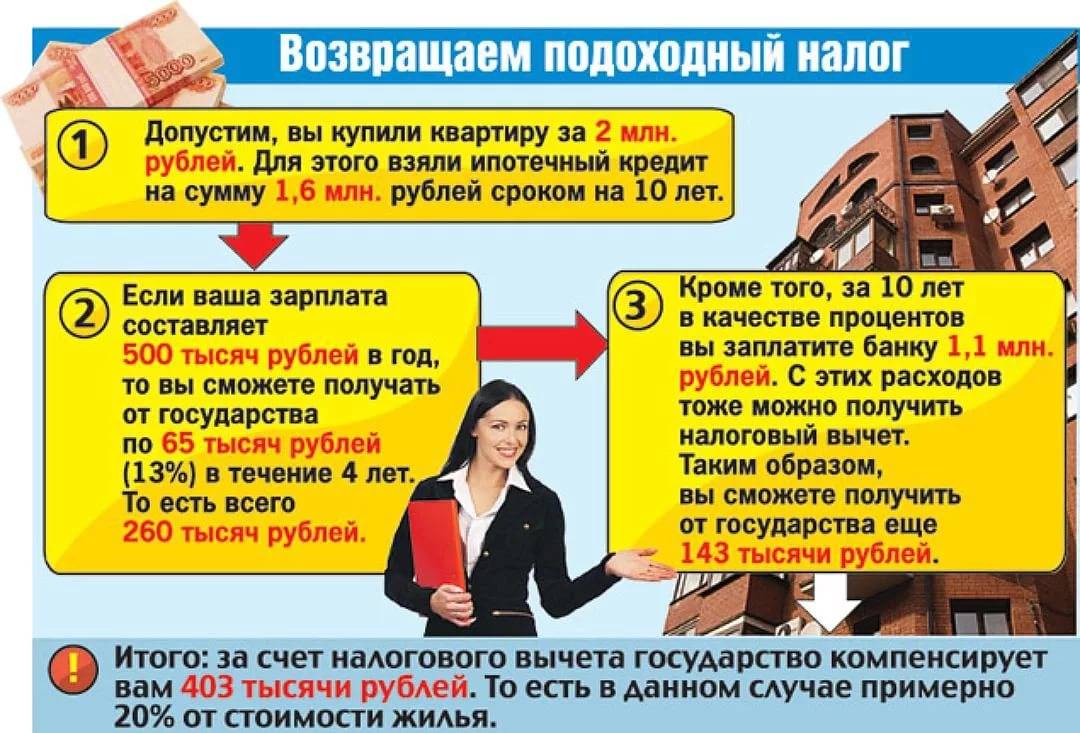

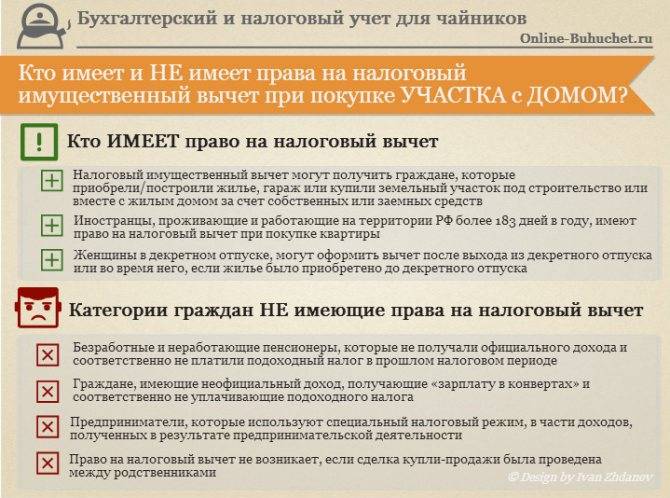

Самое главное условие для выплаты компенсации состоит в том, что заемщик по ипотеке обязан исправно платить НДФЛ. Проще всего это наемным работникам, устроенным официально – за них этот налог платит работодатель, выплачивая зарплату с вычетом положенных 13 процентов. Так получается, что индивидуальные предприниматели не могут воспользоваться такой возможностью. Однако и для них есть выход: если вы получаете другой доход, кроме предпринимательского, с него можно выплачивать 13% НДФЛ.

Есть и другие условия выплат:

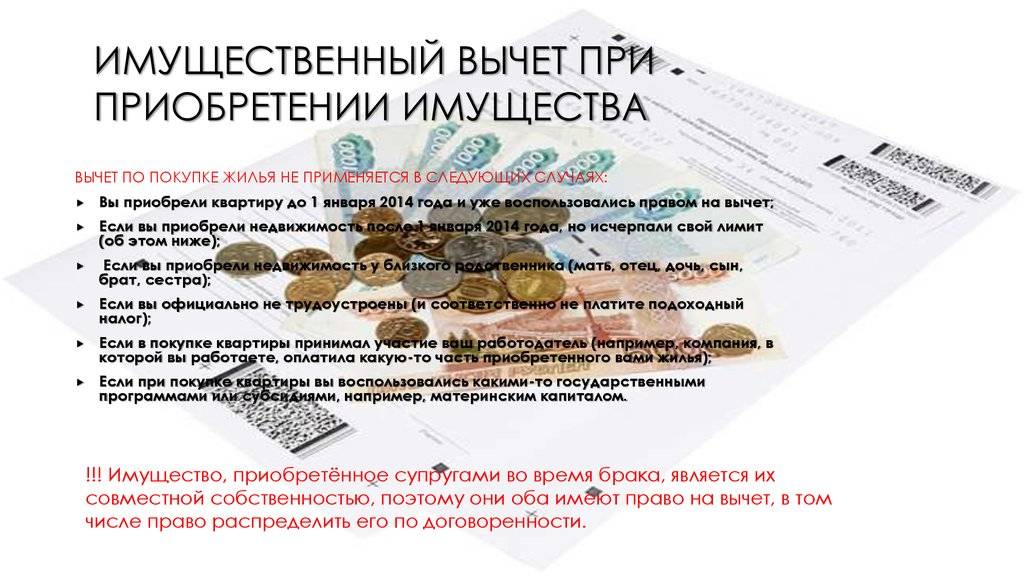

- Компенсация не должна была производиться ранее (например, по другой ипотеке).

- Если стоимость недвижимости больше 2 млн, компенсация за нее будет выплачиваться частями. Например, если квартира обошлась вам в 4 млн рублей, то в первый год вы получите только 260 тысяч возврата и столько же – в следующем году.

- Компенсация за проценты выплачивается один раз и не переносится на следующий налоговый период.

- Нельзя получить компенсацию, если сделка была произведена при участии кровных или близких родственников.

Оформлением вычета могут заниматься оба супруга, участвовавшие в сделке

Неважно также, титульный ли заемщик подает заявление или созаемщик. Получить возврат НДФЛ могут в том числе и оба супруга, однако в этом случае цена квартиры будет разделена либо пополам, в равных долях, либо в других пропорциях, если того захотят заемщики

Важный момент: чтобы получить компенсацию в полном размере, не стоит оформлять одновременно возврат по основной сумме и по процентам. Как только получите кредит, займитесь компенсацией основной суммы. Затем дождитесь полной выплаты процентов и только потом снова обращайтесь в ФНС.

Отказ

Самая распространенная причина, по которой ПФ РФ отказывает в использовании маткапитала, — не предоставлен какой-то документ или он составлен не должным образом. Правила оформления бумаг описаны в Постановлении российского Правительства №862 от двенадцатого декабря две тысячи седьмого года.

Владелице сертификата могут отказать в выделении средств

Также представители Пенсионного фонда могут провести проверку квартиры, приобретенной заявителям. Если она не будет соответствовать установленным законом нормам, в выдаче средств откажут. Именно из-за вероятности отказа многие продавцы квартир стараются не связываться с покупателями, желающими использовать маткапитал. Есть еще одна причина: одобрения ПФ РФ придется ждать несколько месяцев и, если придет отказ, это время будет потрачено впустую. Надо отметить, что риски для собственника минимальны. Если из фонда придет отказ, недвижимость останется в собственности продавца.

Порядок получения

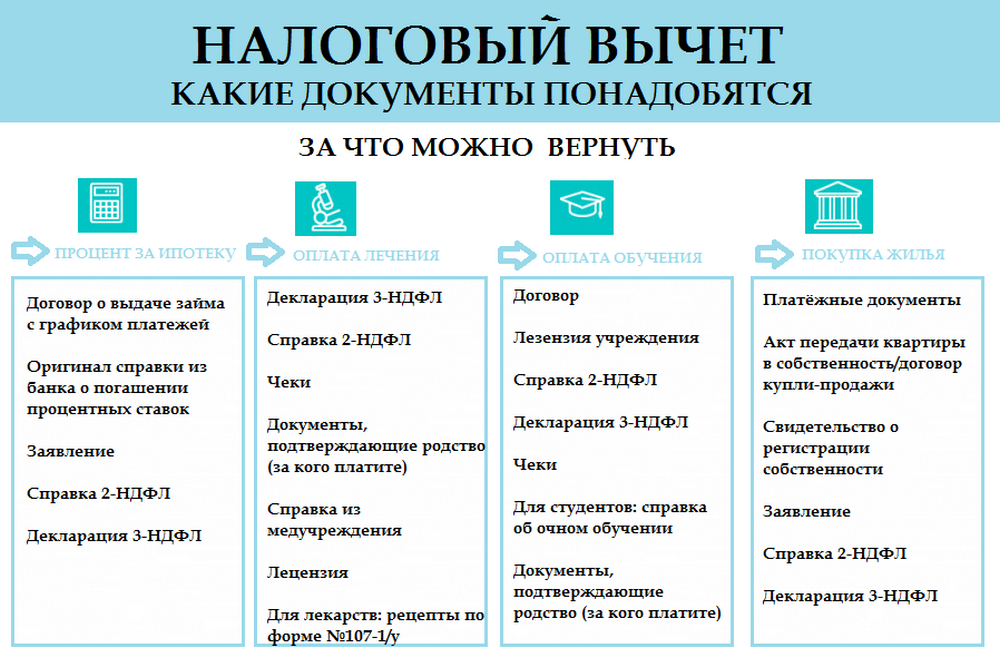

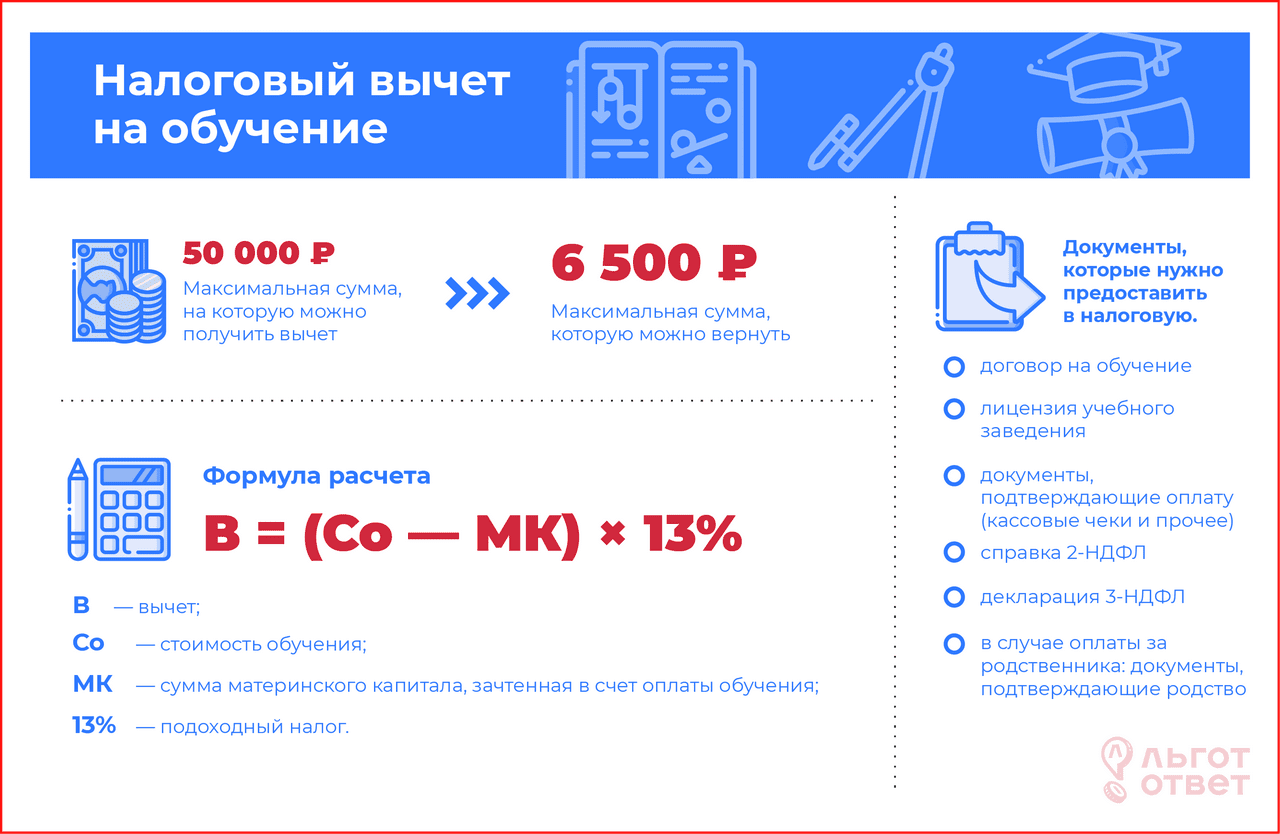

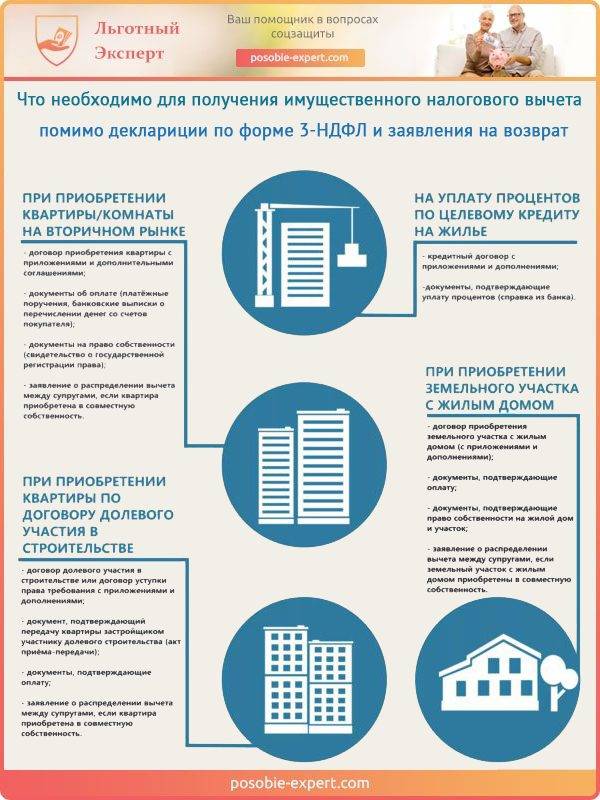

Получить налоговый вычет можно только с той суммы, что была выплачена из собственного кармана или взята в ипотеку, материнский капитал при этом не учитывается. Для возврата денежных средств потребуется произвести следующие действия:

- Собрать обязательный пакет документов.

- Подать их в налоговую инспекцию или непосредственно работодателю для расчета.

После проверки предъявленных бумаг будет вынесено решение о положительном ответе или отказе в начислении вычета. Если налоговая инспекция нашла просьбу обоснованной, а предоставленные документы полностью удовлетворили предъявляемым к ситуации требованиям, деньги будут возвращены одним из возможных способов:

- В полном объеме на указанный расчетный счет.

- Частями в виде не удерживаемого ежемесячно НДФЛ, вплоть до полного возврата начисленной суммы.

Первый вариант возможен только при подаче документации в налоговую инспекцию, а второй при обращении к работодателю.

Полезное видео

О тонкостях налогообложения на материнский капитал смотрите в видео:

Принципы земельного права

Система принципов земельного права:

- непосредственно регулирует земельные отношения;

- выступает средством преодоления пробелов и противоречий при регулировании конкретного земельного правоотношения;

- определяет основные направления, служит ориентиром для нормотворчества и совершенствования правоприменения;

- обеспечивает системность земельно-правового регулирования;

- служит правовым индикатором соответствия земельной политики социально-экономическим интересам субъектов земельных правоотношений.

К общеправовым принципам относятся: признание, соблюдение и зашита прав граждан, включая права на землю, как обязанность государства (ст. 2 Конституции РФ); юридическое равенство граждан в получении (приобретении) прав на землю (доступа к земле); принцип свободного выбора гражданами прав на землю и обязанности государства, органов местного самоуправления по обеспечению земельных прав граждан и объединений; принцип гуманизма; принцип законности в земельных отношениях; принцип интернационализма (с учетом международных и национальных интересов); принцип стимулирования рационального использования земли ее пользователями; принцип субъективного вменения, то есть применение земельно-правовой ответственности за земельные правонарушения и др. Отраслевые принципы земельного права обусловлены особым характером регулируемых общественных земельных отношений, которые определены спецификой объекта земельного фонда РФ, состоящего из разных по своему правовому режиму отдельных категорий земель (в ЗК РФ определены 7 категорий земель).

Анализ современного земельного законодательства позволяет выделить следующую систему принципов (перечень принципов закреплен в ст.1 ЗК РФ):

- учет значения земли как основы жизни и деятельности человека, согласно которому регулирование отношений по использованию и охране земли осуществляется исходя из представлений о земле как о природном объекте, охраняемом в качестве важнейшей составной части природы, природном ресурсе, используемом в качестве средства производства в сельском и лесном хозяйстве и основы осуществления хозяйственной и иной деятельности на территории РФ, и одновременно как о недвижимом имуществе, об объекте права собственности и иных прав на землю;

- приоритет охраны земли как важнейшего компонента окружающей среды и средства производства в сельском и лесном хозяйстве перед использованием земли в качестве недвижимого имущества, если это не наносит ущерб окружающей среде;

- приоритет охраны жизни и здоровья человека;

- участие граждан, общественных и религиозных организаций (объединений) в решении вопросов, касающихся их прав на землю;

- единство судьбы земельных участков и прочно связанных с ними объектов, за исключением случаев, установленных федеральными законами;

- приоритет сохранения особо ценных земель и земель особо охраняемых территорий, согласно которому изменение целевого назначения ценных земель сельскохозяйственного назначения, земель особо охраняемых природных территорий и объектов, земель, занятых объектами культурного наследия ограничивается или запрещается в порядке, установленном федеральными законами. Установление данного принципа не должно толковаться как отрицание или умаление значения земель других категорий;

- платность использования земли, за исключением случаев, установленных федеральными законами и законами субъектов РФ;

- деление земель по целевому назначению на категории, согласно которому правовой режим земель определяется исходя из их принадлежности к определенной категории и разрешенного использования в соответствии с зонированием территорий и требованиями законодательства;

- разграничение государственной собственности на землю на собственность РФ, собственность субъектов РФ и муниципальных образований, согласно которому правовые основы и порядок такого разграничения устанавливаются федеральными законами;

- дифференцированный подход к установлению правового режима земель, в соответствии с которым при определении их правового режима должны учитываться природные, социальные, экономические и иные факторы;

- сочетание интересов общества и законных интересов граждан, согласно которому регулирование использования и охраны земель осуществляется в интересах всего общества при обеспечении гарантий каждого гражданина на свободное владение, пользование и распоряжение принадлежащим ему земельным участком.

При регулировании земельных отношений применяется принцип разграничения действия норм гражданского законодательства и норм земельного законодательства в части регулирования отношений по использованию земель, а также принцип государственного регулирования приватизации земли.Федеральными законами могут быть установлены и иные принципы земельного законодательства, не противоречащие установленным п. 1 ст. 1 ЗК РФ принципам.

Как купить квартиру на материнский капитал

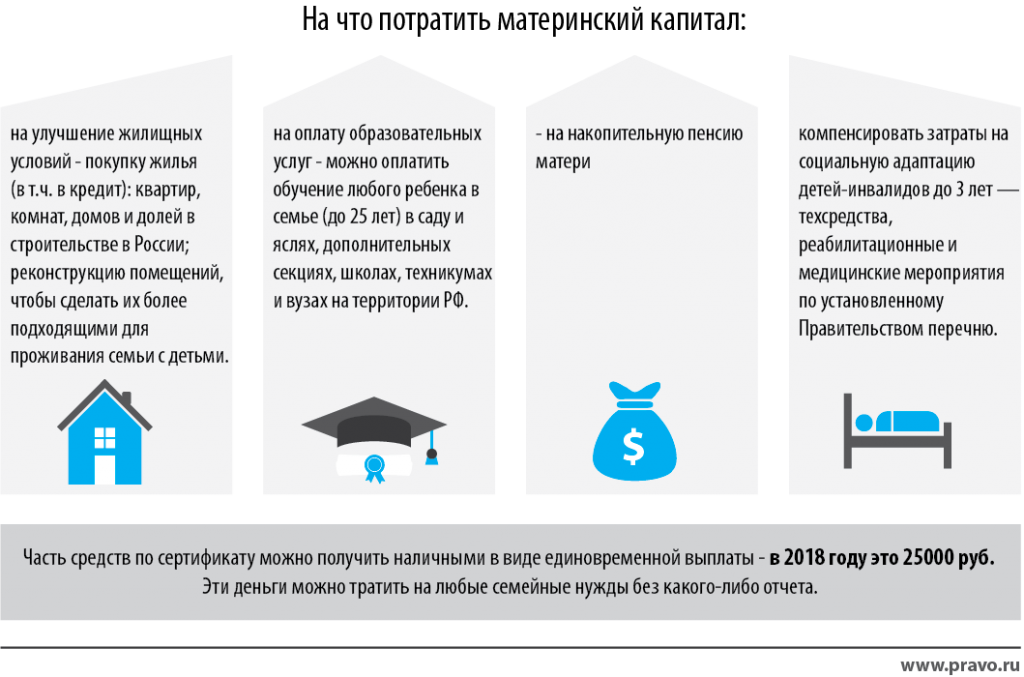

Материнский капитал можно потратить, если с момента рождения (усыновления) ребенка:

- Не прошло 3 года: На первоначальный взнос по ипотечному кредиту

- Оплату полностью или частично по ипотечному кредиту или процентам по нему

Прошло 3 года:

- Покупку квартиры без привлечения ипотечных средств или доли в новостройке

По кредитному договору или договору займа до 3 лет

Деньги материнского капитала можно потратить по кредитному договору (договору займа) на:

- Оплату первоначального взноса по ипотечному договору

- Покрытия основного долга и начисленных процентов

Материнский капитал нельзя потратить на штраф или неустойку перед банком

Использование материнского капитала до 3 лет

Как использовать материнский капитал на покупку квартиры без ипотеки

Владелец сертификата имеет право потратить средства материнского капитала без использования кредитных средств, только при условии, что ребенку исполнилось 3 года, иначе без кредита (займа) не обойтись.

Рассмотрение заявления ПФР и перечисление денег продавцу может занять до 2 месяцев, не каждый продавец согласится ждать.

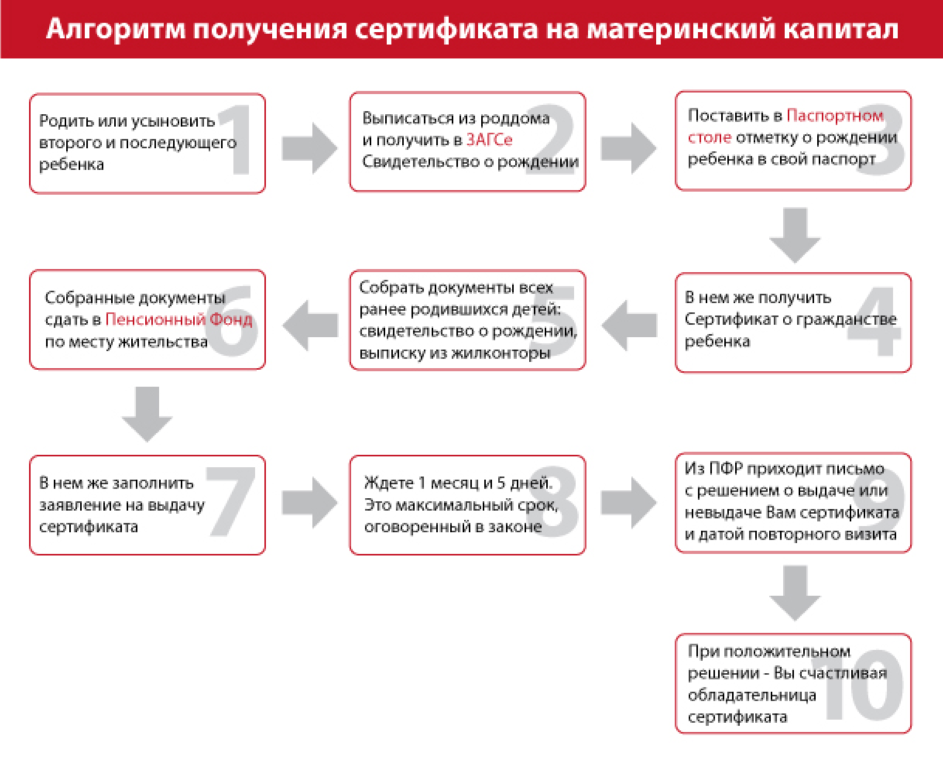

Алгоритм покупки квартиры по шагам, без кредитных средств:

- Заключается договор купли-продажи квартиры

- Заявление, договор и другие документы передаются в ПФР

- ПФР рассматривает заявление в течение месяца

- В случае положительного решения, семья выплачивает продавцу собственные деньги за минусом маткапитала

- В течение следующего месяца ПФР перечисляет деньги продавцу из средств материнского капитала

По договору купли-продажи (в том числе в рассрочку)

Купить квартиру с использованием сертификата можно без кредита (займа), но после исполнения ребенку 3 лет. Владелец сертификата может заключить договор купли-продажи стандартный или с рассрочкой.

Стандартный договор заключается:

- Если сумма средств на сертификате полностью покрывают стоимость покупаемого жилья

- Если покупка происходит без привлечения кредита (займа), только за счет личных средств и сертификата

Договор (ипотечный договор) с рассрочкой включает в себя:

- Первоначальный взнос

- Ежемесячный график платежей

В договоре должны быть прописаны следующие пункты:

- Что оплата будет с использованием семейного капитала (деньги поступят из ПФР)

- Какая часть от общей суммы договора будет оплачена средствами покупателя, а какая материнским капиталом

- В какой срок будут поданы документы на распоряжение капиталом

Продавец получит деньги за квартиру только через месяц после одобрения сделки со стороны ПФР, само одобрение также занимает 1 месяц.

C марта 2020 года, кредитная организация может сама проинформировать ПФР и передать ей нужные документы, а с 2021 года одобрение сделки ПФР сократится до 10 рабочих дней.

По договору долевого участия в новостройке

Часто семья принимает решение использовать материнский капитал на покупку квартиры в строящемся доме, участие в долевом строительстве предпочитают из-за сравнительно низкой стоимости квадратного метра.

Для заключения договора участия в долевом строительстве, семья должна располагать суммой для оплаты объекта недвижимости указанную в договоре за исключением средств материнского капитала (№214-ФЗ).

При согласовании сделки в ПФР, кроме заявления о распоряжении средствами сертификата, передается договор долевого участия и устав застройщика, в котором прописано, что в качестве оплаты разрешается использовать средства семейного сертификата.

Пошаговый алгоритм покупки квартиры через договор долевого участия:

- Выбирается и бронируется квартира в новостройке с уведомлением продавца, что часть стоимости будет погашена сертификатом

- Заключается договор долевого участия, с указанием рассрочки оплаты на 2 месяца (отсрочка нужна для согласования и перевода денежных средств из ПФР)

- Договор долевого участия регистрируется в Росреестре

- Оплата договора происходит поэтапно: Покупатель выплачивает продавцу стоимость объекта недвижимости указанную в договоре (за минусом материнского капитала)

- Владелец сертификата передает пакет документов в ПФР, для одобрения совершения сделки

- После согласования, ПФР перечисляются деньги на расчетный счет застройщика

Нюансы

Невозможно приобрести под материнский капитал землю: ее покупка формально не имеет отношения к изменению жилищных условий.

Часть дома можно купить с использованием субсидированных государством средств, если он:

- Представляет собой отдельный объект недвижимости.

- В этом качестве зарегистрирован в ЕГРП.

- Имеет собственный инвентарный номер.

Чиновники не разрешат покупку идеальной доли даже в том случае, если дом фактически (но не документально) разделен на самостоятельные части: есть две кухни и туалета, два входа. Можно договариваться с продавцом, что он юридически разделит дом, а потом будет отчуждать его часть.

Купить 1/2, 1/3 дома можно, если к моменту их приобретения семье уже принадлежит доля в этом домовладении, а в результате заключения сделки ее члены станут полноправными собственниками целого здания.

Органы ПФ РФ вправе проверять ведомости, сообщенные заявителем, посредством выхода на месторасположение дома.

Для этого организовываются общие с органами архитектуры комиссии:

- Если будет выявлено, что дом не соответствует требованиям – в предоставлении средств откажут.

- Если продавец и держатель сертификата умышленно пытались ввести чиновников в заблуждение (например, собирались продать сгоревший дом как пригодный к проживанию), материалы будут переданы в прокуратуру и могут быть расценены как покушение на мошенничество.

Отказ в выплате

Некоторые клиенты могут получить отказ в выплате. Чаще всего причины для этого обоснованы и включают следующее:

- квартира или дом были приобретены у кровных родственников – родителей, брата или сестры и т. д.

- в документах заемщика обнаружены нарушения и несоответствия;

- собраны не все необходимые бумаги;

- не все расходы подтверждены документами;

- ранее вы уже использовали право на компенсацию.

Однако если вы уверены, что ни одна из этих причин к вам не относится, вы можете обжаловать решение ФНС в суде. Для этого потребуется составить заявление и приложить к нему документы, подтверждающие вашу правоту, а также сам факт обращения в налоговую службу и получение отказа.

Впрочем, многие из этих проблем можно решить без обращений в суд. Достаточно уточнить в налоговой, в чем именно вы ошиблись, подготавливая бумаги, и тщательнее собрать пакет документов для повторного обращения.

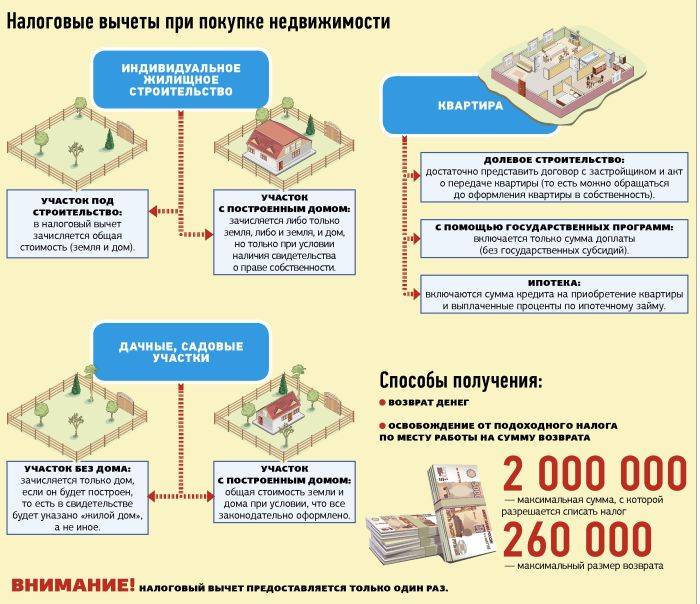

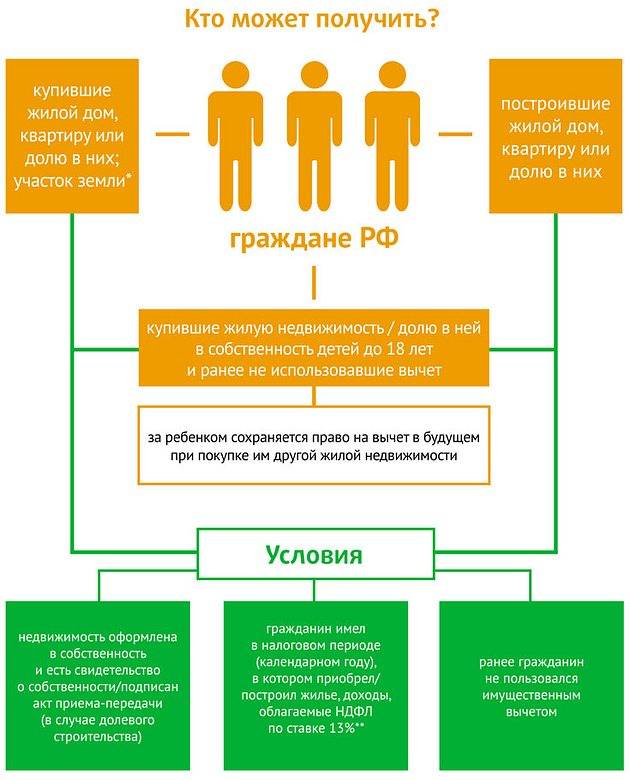

Что такое вычет и как он рассчитывается при материнском капитале

Ст. 220 НК РФ. Имущественные налоговые вычеты

Налоговый вычет — это когда гражданину возвращают 13%-ный НДФЛ, который удерживают с его доходов. Вычет при покупке недвижимости называется имущественным — п. 1 ст. 208, п. 1 ст. 224 и п. 1 по 3 ст. 220 НК РФ. Если с дохода гражданина не удерживают 13%-ый НДФЛ (например, он не работает, в декрете или работает неофициально), тогда и возвращать ему пока нечего. Когда начнет оплачивать НДФЛ, тогда и может возвратить его в виде вычета. Подробнее — кто имеет право на имущественный вычет и когда это право возникает.

В виде налогового вычета можно вернуть 13% от понесенных расходов на покупку квартиры (ее стоимости), но есть максимальная сумма — 260 тыс.руб., то есть 13% от 2 млн.руб. Вычет распределяется между собственниками в зависимости от размера их долей, но все зависит от того когда куплена квартира. Все это указано в пп. 3 п. 1 и пп. 1 п 3 ст. 220 НК РФ.

Если квартира куплена после 1 января 2014 года, максимальные 260 тыс.руб. может получить каждый из собственников — пп. 1 п. 3. ст. 220 НК РФ. Если квартира куплена до 1 января 2014 года, максимальные 260 тыс.руб. рассчитываются на всю квартиру, то есть делятся между всеми собственниками по размерам их долей — абз. 17 пп. 2 п. 1 ст. 220 НК РФ в старой редакции. В январе 2014 года поменялось налоговое законодательство по отношению к вычетам — Федеральный закон от 23.07.2013 N 212-ФЗ.

Да, вычет не имеет максимального срока — письмо Минфина от 11 июня 2014 г. № 03-04-05/28141. При чем его можно получить даже когда квартира уже продана.

Теперь главное — на сумму материнского капитала вычет не предоставляется. Потому что, как и писала выше, вычет возвращают только за понесенные расходы на покупку квартиры. Материнский капитал являются не личными расходами гражданина, а поддержкой государства. В нашем случае для улучшения жилищных условий семьи после рождения второго ребенка — ст. 2 Федерального закона от 29.12.2006 N 256-ФЗ. Такого же мнения придерживается Минфин РФ — письмо от 18.07.2013 г. N 03-04-05/28149.

ПРИМЕР №1: В 2020 году семья из 4 человек купили квартиру за 4 200 000 руб. Квартира оформлена в долевую собственность — у каждого ребенка по 1/50, у каждого родителя по 12/25. Был использован материнский капитал в размере 453 000 руб. Значит семья потратила на покупку квартиры 4 200 000 — 453 000 = 3 747 000 руб. Из этой суммы и считается их вычет.

Сумма вычета у каждого родителя равна 13% * (3 747 000 * 12/25) = 233 812 руб. Вычет у каждого ребенка равен 13% * (3 747 000 * 1/50) = 9 742 руб.

Другие статьи

Как снять обременение с квартиры после выплаты материнского капитала — надо подать заявление в МФЦ или в Рег.Палату.

ПРИМЕР №2: В 2020 году семья из 4 человек купили квартиру за 5 800 000 руб. Квартира оформлена в долевую собственность — у каждого ребенка по 1/70, у каждого родителя по 17/35. Был использован материнский капитал в размере 453 000 руб. То есть расходы семьи составили 5 800 000 — 453 000 = 5 347 000 руб.

Хоть у каждого родителя получается 13% * (5 347 000 * 17/35) = 337 624, каждый из них по максимальным 260 000 руб. Больше этой суммы получить нельзя. Вычет у каждого ребенка равен 13% * (5 347 000 * 1/70) = 9 930 руб.

ПРИМЕР №3: В 2013 году семья купила квартиру за 2 200 000 руб. В семье 4 человека. Квартиру оформили в долевую собственность — у каждого ребенка по 1/6, у каждого родителя по 1/3. Был использован материнский капитал в размере 409 000 руб. То есть расходы семьи были 2 200 000 — 409 000 = 1 791 000 руб.

Вычет каждого из родителей будет по 13% * (1 791 000 * 1/3) = 77 610 руб., а вычет у каждого ребенка будет по 13% * (1 791 000 * 1/6) = 38 805 руб.

ПРИМЕР №4: В 2012 году супруги с детьми купили квартиру за 3 800 000 руб. Квартиру оформили в долевую собственность на 4 человека — у каждого супруга по 5/14, у каждого ребенка по 1/7. Был использован материнский капитал в размере 387 000 руб. То есть расходы семьи были 3 800 000 — 387 000 = 3 413 000 руб, т.е. больше 2 000 000 руб.

Так как квартира куплена до 2014 года, максимальная сумма вычета на всю квартиру составляет 260 000 руб, т.е. 13% от 2 000 000 руб. Эту максимальную сумму собственники делят между собой относительно своих долей. У каждого супруга вычет будет по 260 000 * 5/14 = 92 857 руб., у каждого ребенка по 260 000 * 1/7 = 37 142 руб. Если сложит их суммы вычетов, получится 260 000 руб.

Как получить налоговый вычет за квартиру — полная инструкция

На видео о покупке жилья с использованием маткапитала

Требования и последовательность действий

Покупателями квартиры с использованием материнского капитала могут быть только владельцы соответствующего сертификата. Сертификат материнского (семейного) капитала получает женщина, родившая или усыновившая двоих и более детей, в редких случаях владельцем может стать мужчина.

Как проходит сделка купли продажи квартиры с материнским капиталом? На момент приобретения жилья, владелец сертификата не может быть лишен родительских прав, так как в это случае материнский сертификат может быть отозван. Законом не запрещены сделки между близкими родственниками, однако на практике существует множество ограничений.

В данном случае процесс должен быть максимально прозрачным. При проверке специалистами данная сделка может вызвать подозрения в связи с обналичиванием средств материнского капитала недобросовестными гражданами.

Сделки между мужем и женой при этом запрещены.

В законодательстве указаны некоторые требования к приобретаемому объекту:

- Объект должен находиться на территории РФ.

- Объект должен быть отдельным помещением и в нем можно проживать круглогодично.

- Жилье должно отвечать требованиям санитарных и технических норм.

На заметку! Если какой-либо из пунктов находится под сомнением у специалистов из Пенсионного фонда они могут выезжать на место для установления достоверности предоставляемых сведений.

Можно ли ускорить выплату?

Общий срок выплаты сокращен до 10 рабочих дней, сократить его еще больше не получиться, важно не продлить его, поскольку бывают случаи, когда по вашему решению не выносят положительного решения в силу некоторых причин. Независимо от того в какой организации родители осуществляют приобретения жилья, важно как можно быстрее подготовить документы для сделки

Для того чтобы быстро получить выплаты нужно:

Независимо от того в какой организации родители осуществляют приобретения жилья, важно как можно быстрее подготовить документы для сделки. Для того чтобы быстро получить выплаты нужно:

- Обратиться в ПФ.

- Предоставить правильные реквизиты для выплаты.

Уменьшение сроков на выплату маткапитала направлено исключительно на скорость проведения сделки купли-продажи.

Для того чтобы при совершении сделки не возникло проблем нужно точно проверить, есть ли возможность в конкретном случае использовать МСК в качестве частичной оплаты. Существуют варианты, которые не могут послужить хорошим примером, например, если вы желаете приобрести недостроенный дом или квартиру в новостройке, которая еще не готова или объект не соответствует требованиям ПФ, то скорее всего будет получен отказ по выплате.

Многие банки имеют свои требования к МСК или вообще не принимают его в качестве погашения займа.

Эти тонкости необходимо уточнять на этапе предварительной подготовки к оформлению сделки по приобретению жилья.

Общий срок на получение материнского капитала в качестве оплаты составляет полтора месяца, это максимальный срок, который отводится для получения выплаты при положительном решении. Чтобы не терять время даром позаботьтесь о том, чтобы ваша сделка была правомерной и соответствовала всем требованиям Пенсионного Фонда.

Уплата взноса в жилищный кооператив

Многие семьи направляют средства капитала на уплату вступительного взноса и (или) паевого взноса в жилищные кооперативы (жилищно-строительные, жилищно-накопительные). Дело в том, что ставка по кредиту в кооперативах значительно ниже, чем в банках. Вместо средних 9,64% годовых — всего 5-7% годовых. Однако существуют некоторые риски, в случае недостатка средств для завершения строительства участники жилищного кооператива (ЖК) должны будут внести недостающую сумму самостоятельно.

Участие в ЖК позволяет пайщикам контролировать строительство на каждом этапе. Ежемесячные паевые взносы направляются на покупку стройматериалов, оплату страхования, содержания строящейся недвижимости.

Для внесения вступительного или паевого взноса из средств МСК в ПФР вместе с документами из основного перечня необходимо предоставить:

- Выписку из реестра кооператива о членстве в нем или документ, подтверждающий подачу заявления на прием в кооператив.

- Справку о размере внесенного паевого взноса и о сумме его невыплаченного остатка.

- Копию устава кооператива.