Краткое резюме

Предложения банков

| Банк | Процентная ставка | Первоначальный взнос | Трудовой стаж, мес | Возраст, лет |

| Сбербанк | 9,1% | 15% | 6 | 21-75 |

| ВТБ 24 и Банк Москвы | 9,1% | 15% | 3 | 21-65 |

| Газпромбанк | 10% | 20% | 6 | 21-60 |

| ФК Открытие | 10% | 15% | 3 | 18-65 |

| Банк Центр-Инвест | 10% | 10% | 6 | 18-65 |

| Россельхозбанк | 10,25% | 15% | 6 | 21-65 |

| Бинбанк | 10,75% | 20% | 6 | 21-65 |

| Райффайзенбанк | 10,99% | 15% | 3 | 21-65 |

| УралСиб | 11% | 10% | 3 | 18-65 |

| ЖилФинанс | 11% | 20% | 6 | 21-65 |

| АИЖК | 11% | 20% | 6 | 21-65 |

| Абсолют Банк | 11% | 15% | 3 | 21-65 |

| Росевробанк | 11,25% | 15% | 4 | 23-65 |

| Связь-Банк | 11,5% | 15% | 4 | 21-65 |

| Банк Возрождение | 11,75% | 15% | 6 | 18-65 |

| Запсибкомбанк | 11,75% | 10% | 6 | 21-65 |

| Евразийский Банк | 11,75% | 15% | 1 | 21-65 |

| Альфа-Банк | 11,75% | 15% | 6 | 20-64 |

| Промсвязьбанк | 11,75% | 20% | 4 | 21-65 |

| Российский капитал | 11,75% | 15% | 3 | 21-65 |

| СМП Банк | 11,9% | 15% | 6 | 21-65 |

| Дельтакредит | 12% | 15% | 2 | 20-65 |

| Глобэкс Банк | 12% | 20% | 4 | 18-65 |

| Юникредит Банк | 12,15% | 20% | 6 | 21-65 |

| Банк Санкт-Петербург | 12,25% | 15% | 4 | 18-70 |

| Транскапиталбанк | 12,25% | 20% | 3 | 21-75 |

| Ак Барс | 12,3% | 10% | 3 | 18-70 |

| Металлинвестбанк | 12,75% | 10% | 4 | 18-65 |

| Московский кредитный Банк | 13,4% | 15% | 6 | 18-65 |

| Банк Зенит | 13,75% | 15% | 4 | 21-65 |

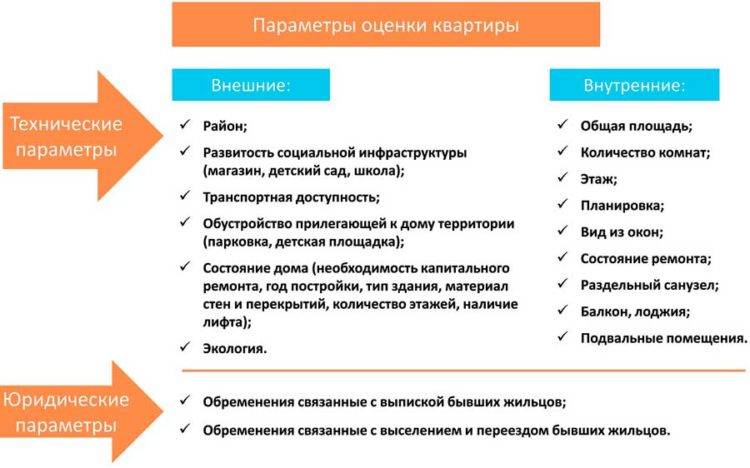

Осмотр квартиры

Объявления, как правило, сопровождаются фотографиями. Но составить полное представление о том, где предстоит жить, надежнее всего по собственным впечатлениям. Поэтому необходимо настаивать на осмотре понравившейся квартиры. Лучшее время — разгар светового дня. Это позволит увидеть недостатки, незаметные при искусственном свете. Например, что в квартиру попадает мало естественного света, особенно на трех нижних этажах.

Еще по пути к адресу стоит обратить внимание на расположение остановок общественного транспорта или крупных транспортных магистралей. Особенно актуально для новых кварталов на окраинах

Иначе велика вероятность обнаружить, что до ближайшей остановки полчаса по грязи, а на выезде из микрорайона в любое время суток стоит транспортный затор.

В самой квартире необходимо убедиться, что этаж, размер и число комнат соответствуют заявленному в объявлении. Вид из окон также имеет значение. В комнатах, выходящих на улицу, будет более шумно, чем в расположенных со стороны двора. Расположение школ, детских садов и магазинов также важны.

В самой квартире можно оценить состояние потолка, стен и полов, их кривизну. В санузлах и кухне стоит внимательно осмотреть все поверхности на предмет следов плесени. Грибок представляет серьезную опасность для астматиков и аллергиков. Пятна от протечек на потолке тоже не должны остаться без внимания.

Не лишним будет проверить работу всех коммуникаций, электропроводки, отопления. Даже если планируется выполнить в купленном жилье капитальный ремонт, на первое время придется пользоваться уже имеющимися ресурсами и оборудованием. Знание об имеющихся дефектах нового жилья поможет точнее составить схему расходов на приведение ее в порядок.

Что делать если возникли финансовые сложности

И последний момент – очень важный. Если вы неуверены в стабильности своей зарплаты и боитесь, что не сможете погасить кредит из-за непредвиденного случая, то знайте, что существуют финансовые брокеры.

Они помогут в критическом случае переоформить кредит в другом банке с погашением долга в первом. Да ещё и под меньший процент. В совсем уж отчаянном положении те же брокеры могут помочь вам перепродать эту квартиру или переоформить ипотеку на другого человека.

Так что не бойтесь лишиться своего жилья. Всегда можно найти возможность перегруппироваться или альтернативный выход из положения.

Кроме того, в России по сравнению со всем остальным миром очень мало желающих воспользоваться ипотекой.

Есть такой негласный национальный проект – довести число желающих до 60 – 70% населения. Конечно, ведь на этом зарабатывают не только банки, но и государство! Поэтому государство кроме банков пытается поддерживать и заёмщиков.

Разрабатываются и внедряются различные программы и по снижению процента по ипотеке и с различными льготами для молодожёнов, или семей с детьми, или отдельных категорий граждан, например, учителей, врачей, военных.

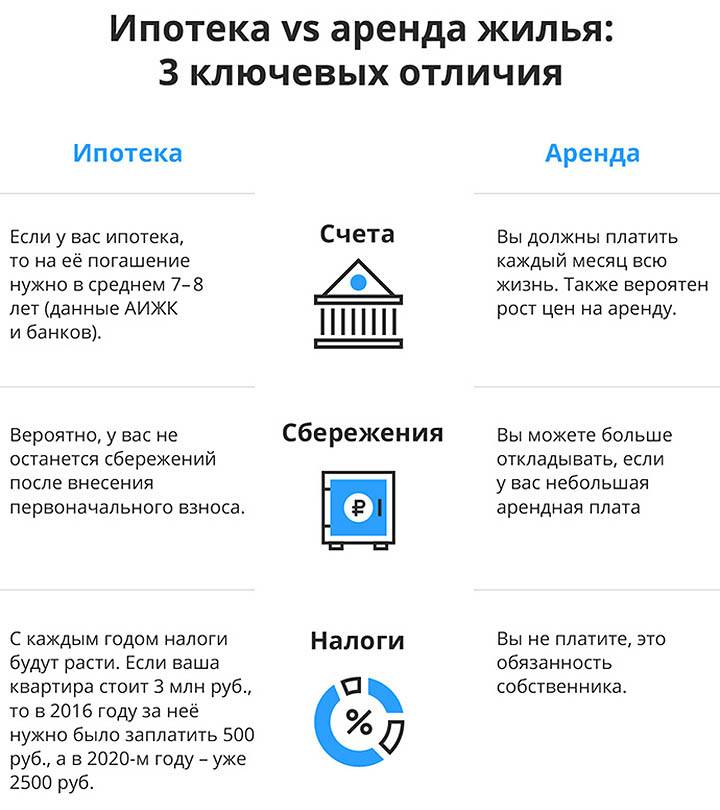

Кстати, в целом идёт снижение процента по ипотеке. А вот стоимость аренды жилья возрастает. И это делает выгодным приобретение жилья в ипотеку и сдачи его в аренду. Так что – пусть ваши жильцы оплачивают вашу ипотеку!

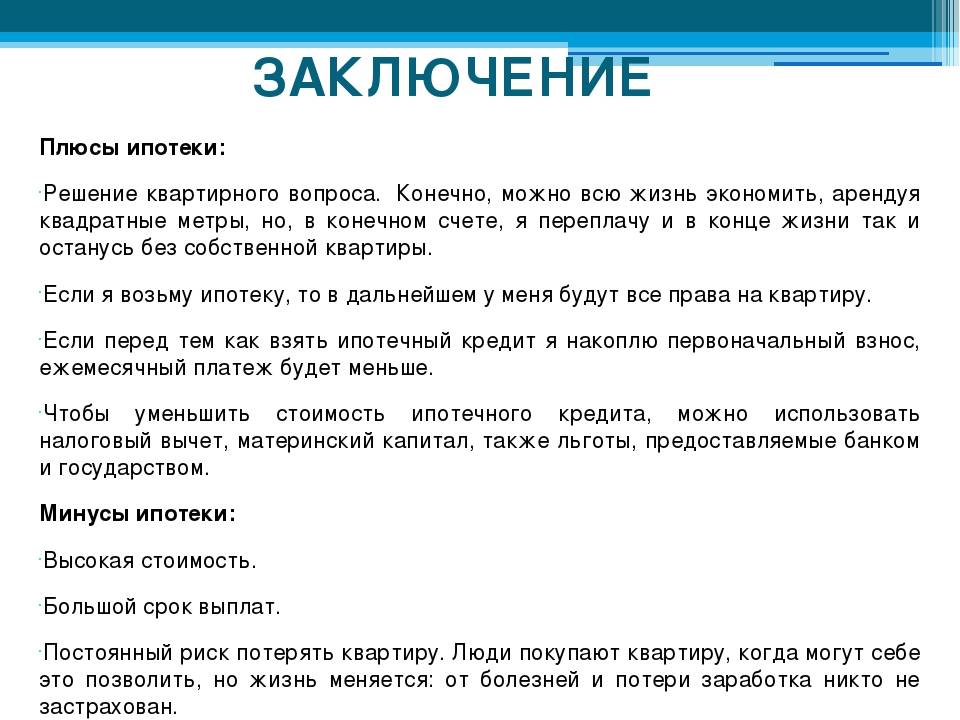

Какие плюсы имеет ипотека?

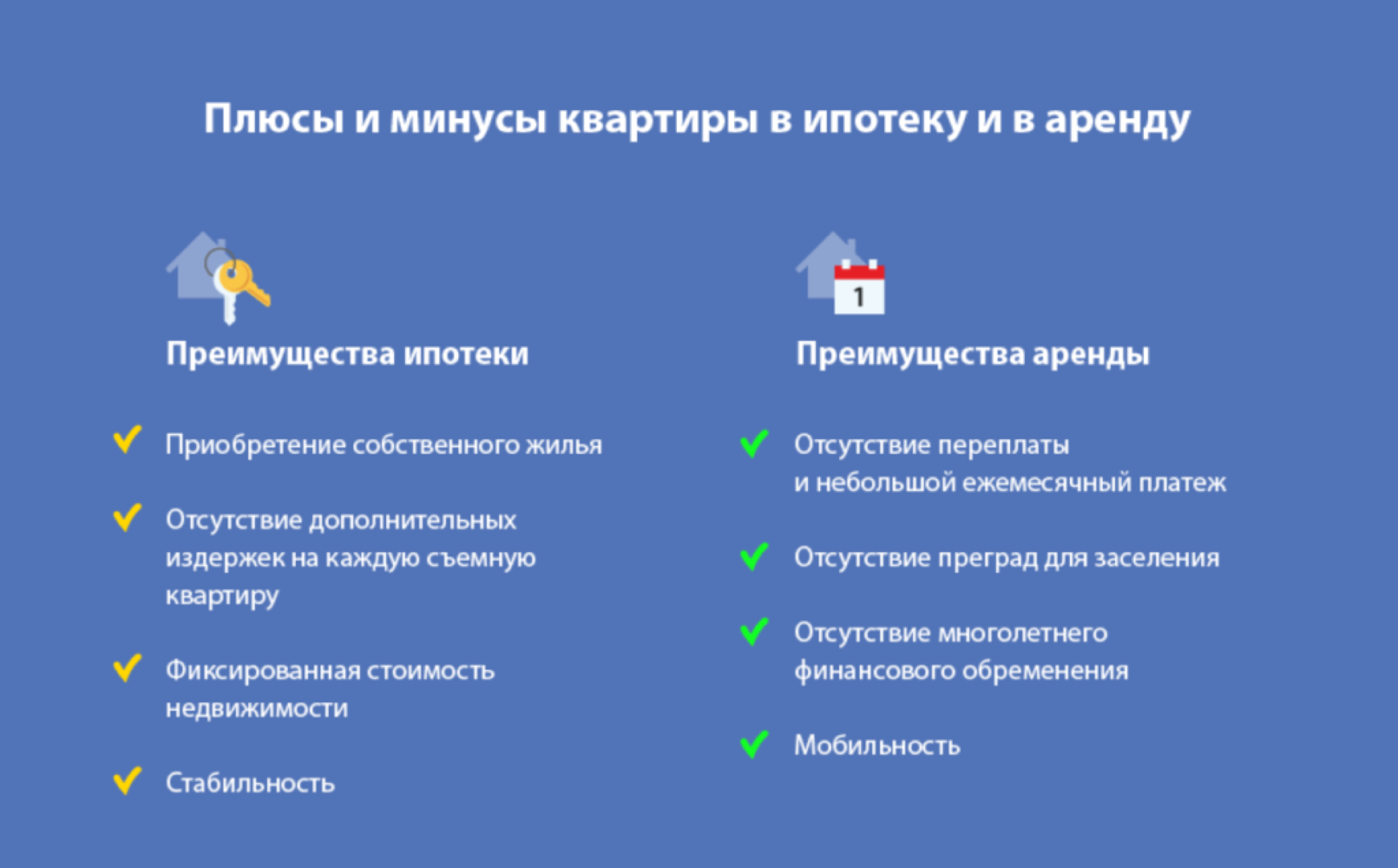

Решение квартирного вопроса. Беря кредит на покупку недвижимости, вы получаете редкую возможность улучшить свои жилищные условия. Это главное преимущество ипотеки. Конечно, можно всю жизнь экономить, арендуя чужие квадратные метры, но, в конечном счёте, вы переплатите и в конце жизни так и останетесь без собственной квартиры. Другой вариант – делать собственные накопления – подходит, но пока вы наберёте нужную сумму, квартира может подорожать, а деньги обесцениться. Возможность сэкономить. Удивительно, но при оформлении квартиры в кредит, появляется возможность сэкономить часть средств. Этот вариант подходит тем, кто подпадает под специальные категории заёмщиков (молодые семьи, военные и т.д.) – для них предусмотрены льготы в виде пониженных процентных ставок или субсидии на покрытие части расходов. Кроме этого, часть кредита можно оплатить за счёт средств материнского капитала или с помощью возращенных налоговых вычетов.

Инвестирование. Покупая квартиру в кредит, вы отчасти сохраняете свои и заёмные средства. Хорошая квартира с годами почти не теряет своей первоначальной ценности и всегда может быть продана за большие деньги.

Как видно, ипотека имеет достаточно минусов, делающих её невыгодной. Однако она является почти единственным способом за короткий срок стать собственником недвижимости. Именно поэтому вся ипотечная дилемма сводится к одному простому вопросу: готовы ли вы платить банку за возможность жить в своей квартире уже сегодня?

Совет Сравни.ру: Если ежемесячная выплата по кредиту меньше 40% вашего ежемесячного дохода, то возврат ипотеки не будет сложным.

Что такое ипотека на жилье

Под данным термином подразумевают долгосрочный кредит, выданный под залог недвижимого имущества.

Его особенности в сравнении с другими формами кредитования:

- целевой характер займа, когда залогом служит купленное на кредитные средства имущество (если облагается ранее бывшая у заемщика недвижимость, возможна и нецелевая ипотека на учебу, лечение и т. д.);

- сниженная процентная ставка;

- длительный срок и большая сумма долга;

- регулировка всех ипотечных сделок отдельным сводом федеральных законов.

При этом заемщик может продолжать пользоваться ей – например, проживать вместе со своей семьей.

В то же время кредитная организация получает право списать и конфисковать залоговое имущество при несоблюдении должником кредитных обязательств, а затем продать его на рынке или распорядиться по своему усмотрению.

В России под ипотекой чаще всего подразумевают жилищный кредит. При этом залогом по нему в большинстве случаев выступает недавно приобретенная квартира или дом.

В западных странах практикуется ипотечное кредитование под залог уже имеющегося имущества, когда на полученные средства приобретаются автомобили, бизнес-объекты, предметы роскоши или дополнительное жилье. Но в РФ такая практика не развита.

В юридической сфере под термином “ипотека” подразумевают только залог (квартиру, дом и т. д.) для обеспечения займа, в то время как саму сделку именуют . Но в разговорной речи значение слов утратилось, потому эти понятия чаще всего используются как синонимы.

Смысл ипотеки

Для банка обремененное имущество представляет собой “подушку безопасности”: оно защищает финансовое учреждение от непредвиденных обстоятельств, связанных с выплатой долга. Если заемщик не вносит платежи вовремя более 3 месяцев, а их сумма начинает превышать 5% от стоимости жилья, организация вправе подать в суд, а затем конфисковать залоговую недвижимость. Дальнейшая продажа жилья на рынке покрывает расходы банка, поскольку квартиры и дома со временем растут в цене.

Снижение финансового риска для банка из-за залога предоставляет некоторые льготы и должнику. К ним относится возможность взять кредит по сниженной процентной ставке, на более крупную сумму и на длительный срок. Таким образом, при условии что обе стороны исправно исполняют свои обязанности по договору, они получают финансовую выгоду.

История развития

Ипотека существовала в Древнем Египте и Греции за 5000 лет до н.э. Тогда этим словом называли столб, который ставили на земельном участке, недвижимость с которого подвергалась изъятию за неуплату долгов. Со временем термин прижился и под ним стали понимать заем, который выдают под залог имущества.

В России выдачу ипотечных кредитов начали практиковать в 1998 г., когда был принят свод законов, регулирующих их. В других странах СНГ они широкого развития не получили, в то время как в РФ стали достаточно популярным способом приобретения основного и дополнительного жилья.

Ипотечная ссуда

Этим термином называют ссуду, выдаваемую под залог недвижимости на заранее оговоренный срок. Как и в случае с кредитом, под залог можно отдать как купленное на полученные средства, так и имеющееся ранее жилье.

Ссуда отличается от кредита безвозмездным характером. Это значит, что на нее не начисляются проценты и не налагаются штрафы: клиент отдает банку ту же сумму, которую взял. Если договор подразумевает процентную ставку, то это не ссуда, а стандартный ипотечный кредит. Поскольку подобная процедура не приносит выгоды финансовым учреждениям, ее выдают только по льготам и государственным программам.

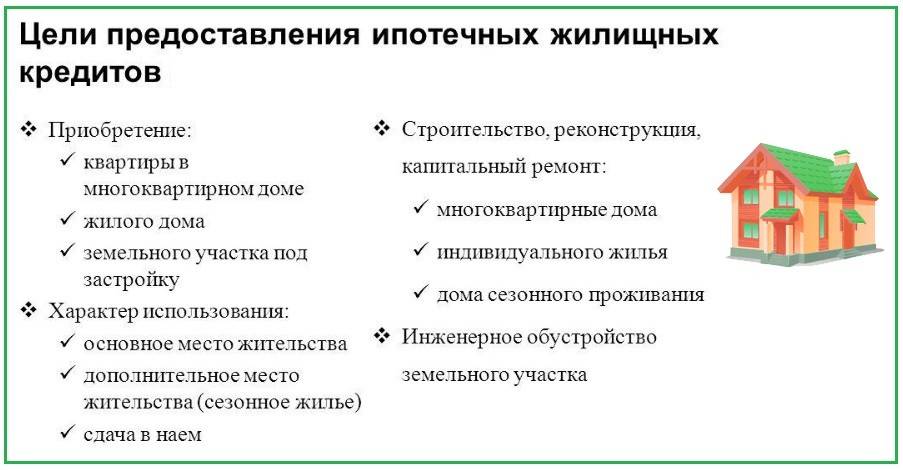

Виды ипотечных программ

Финансовые учреждения предлагают разные программ.

Их делят на 2 большие группы:

- базовые (выдаются всем, кто подходит под требования кредиторов);

- специальные, на которые могут претендовать только отдельные категории граждан.

Стандартная

В зависимости от специфики договора, стандартные ипотечные программы различают по следующим критериям:

- целевому назначению;

- виду покупаемой недвижимости (квартира или дом, с первичного или вторичного рынка, готовая или в процессе постройки и т. д.);

- валюте займа;

- типу платежей (равные или дифференцированные);

- залогу (имеющаяся или купленная на кредитные средства недвижимость).

Выбирая стандартную ипотечную программу, нужно первым делом обратить внимание на тип недвижимости, район ее расположения и другие характеристики. Стоит учитывать, что банк не примет в залог неликвидную на рынке квартиру, потому приобрести ее на кредитные средства не получится

Многие финансовые организации сотрудничают с застройщиками и продавцами первичного рынка, предлагая льготные условия на их недвижимость, на что также стоит обратить внимание.

С господдержкой

Данный вид ипотеки выдается категориям граждан, нуждающимся в социальной защите.

К ним относятся:

- семьи с 2 и более детьми;

- инвалиды и их родственники, занимающиеся уходом;

- работники бюджетных сфер, в том числе соцзащиты;

- деятели культуры, спорта;

- ветераны войны;

- сотрудники оборонно-промышленного комплекса РФ;

- выходцы из детских домов;

- другие категории граждан, не способные приобрести жилье без помощи государства.

Чтобы оформить данный тип ипотеки, клиент должен подать заявку на улучшение условий проживания и встать в очередь.

Помощь государства в погашении кредита может заключаться в следующем:

- выдаче субсидии на первоначальный взнос или погашение долга;

- снижении процентной ставки на заем;

- продаже недвижимости от государственных застройщиков по сниженной цене.

Для молодой семьи

Ипотека данного типа выдается парам с детьми или без них, в которых один супруг моложе 35 лет. Нужно получить официальное признание того, что семья нуждается в улучшении жилищных условий. Государственная помощь заключается в предоставлении субсидии на первый взнос по кредиту на недвижимость. Ее размер может составлять до 30% от стоимости приобретаемого жилья.

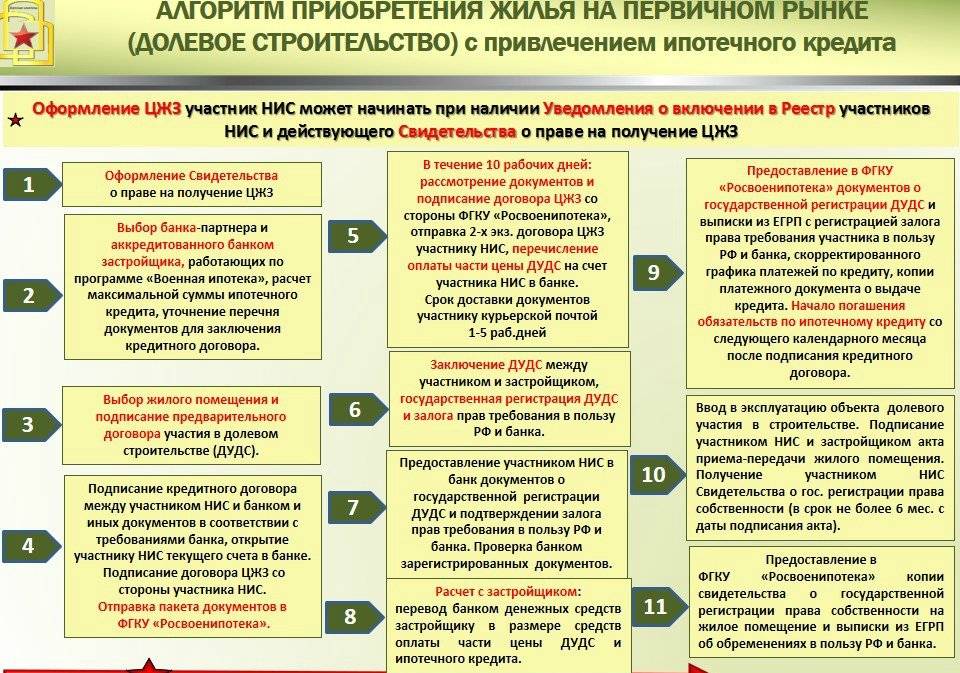

Военная

Данный тип кредита доступен военнослужащим, участвующим в специальной накопительно-ипотечной программе. Выдача займа осуществляется при поддержке со стороны государства. На отдельно открытый счет военному перечисляются субсидии, которые он должен потратить для приобретения жилого имущества. При этом он может самостоятельно выбрать район расположения покупаемого жилья и его тип (дом, квартиру).

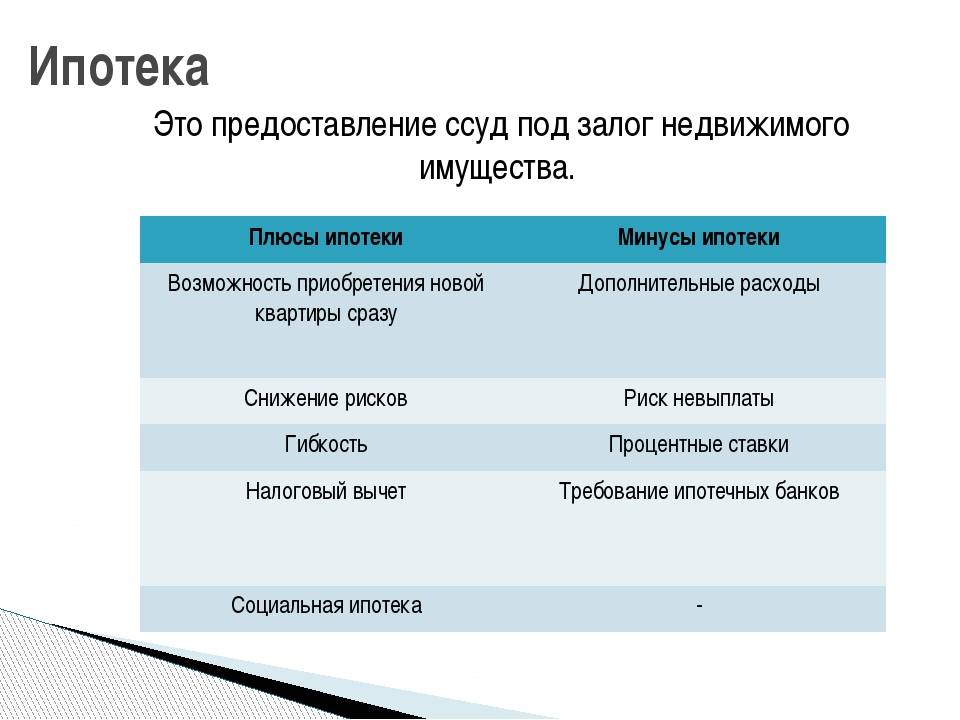

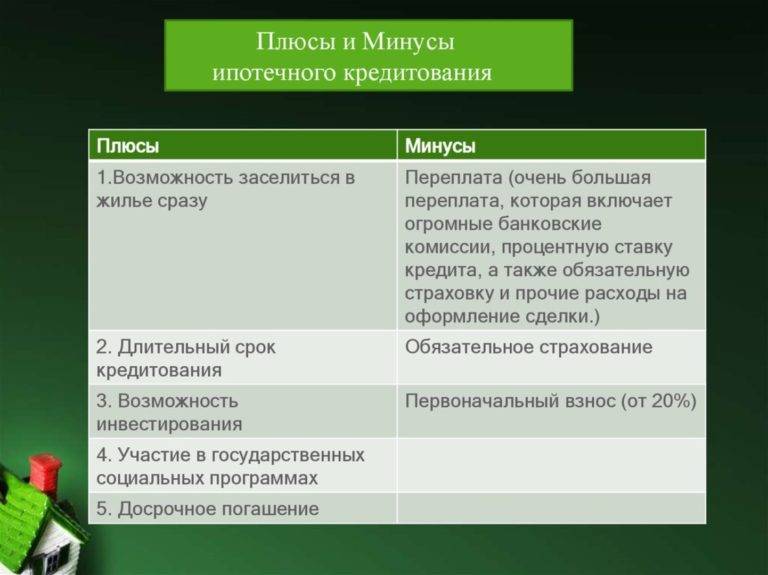

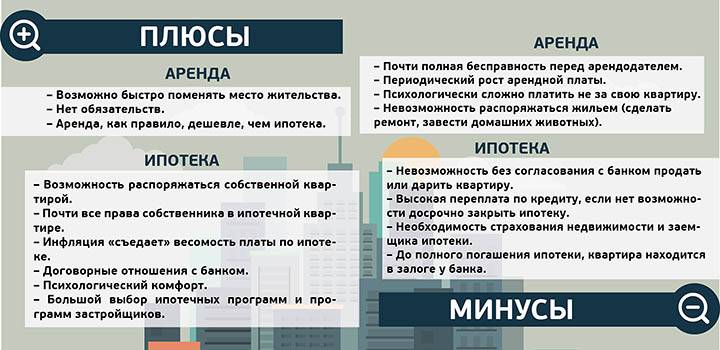

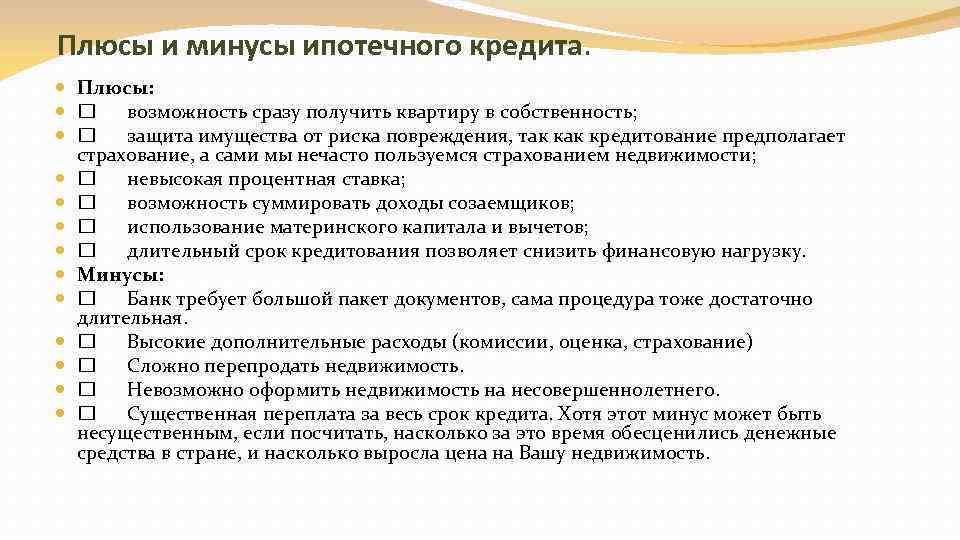

Преимущества и недостатки в современных реалиях

Перед принятием решения об ипотеке нужно взвесить все плюсы и минусы этой сделки. Первоначальный вопрос, с которым стоит определиться – это достаточность финансовых ресурсов для погашения кредита.

Сайты различных банков предоставляют возможность рассчитать сумму ежемесячного платежа онлайн – для этого нужно будет лишь ввести в калькулятор параметры предполагаемой ипотеки.

Помимо этого нужно еще учесть и другие дополнительные расходы – стоимость страховки, оплата некоторых банковских услуг и т.п. Они все могут составлять около 10 дополнительных процентов от стоимости имущества. Полученная в итоге сумма должна быть посильной для ежемесячной уплаты ее заемщиком.

Банки обычно требуют наличие ежемесячного дохода, вдвое превышающего платеж по ипотеке. Однако на практике лучше, чтобы последний составлял не более трети общего бюджета семьи.

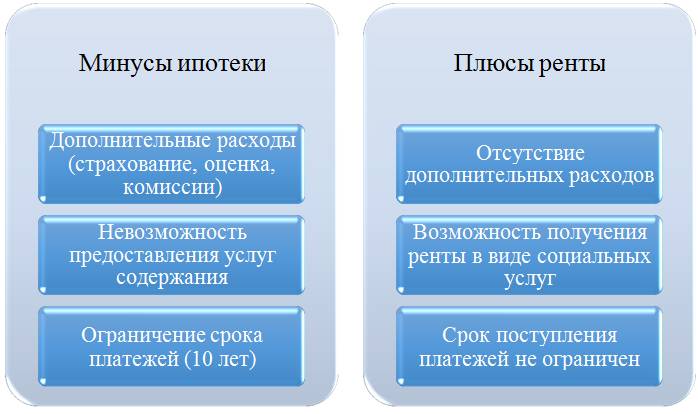

Что касается плюсов и минусов, то к ним можно отнести:

Плюсы:

- право использовать недвижимость сразу же после подписания договора;

- возможность погасить кредит раньше срока, снизив таким образом размер платежей по процентам;

- длительный срок кредитования, особенно в сравнении с обычным кредитом наличными;

- уверенность в юридической чистоте квартиры – перед продажей она обычно несколько раз проверяется;

- возможность приобретения жилья в короткие сроки, без длительного накапливания денежных средств;

- небольшой размер первоначального взноса – в зависимости от условий конкретного банка он может быть от 10% и выше;

- возможность компенсации части выплаченных по кредиту процентов при помощи налогового вычета.

Кроме этого, для отдельных категорий граждан (например, военных или молодых семей), существует несколько специальных льготных программ ипотеки.

Минусы:

- большая переплата за пользование кредитными средствами – в некоторых случаях ее размер достигает полной стоимости самого жилья и даже больше;

- наличие дополнительных расходов – на услуги нотариуса, банка или на оформление страховки;

- ограничение в правах на жилье – хотя заемщик может в нем проживать, использовать его и даже прописывать в нем других граждан, возможности продать или подарить его кому-то у него нет;

- сложности с оформлением – банки всегда предъявляют множество требований к заемщику (например, наличие поручителей, требования к величине дохода или стажу и т.д.);

- риск лишиться приобретенного имущества в случае задержек с оплатой платежей.

При оформлении сделки нужно решить для себя, что преобладает – преимущества от такого кредитования или риски.

В отличие от некоторых развитых стран, в России ипотека еще не приобрела статуса доступного для многих способа решения жилищного вопроса. Лишь несколько процентов населения могут позволить себе данный кредит.

Однако государство предпринимает множество мер по стимулированию развития ипотеки, в частности способствует ее получению особо нуждающимися категориями лиц. При дальнейшем развитии залоговый кредит сможет оформить большее количество людей, что положительно скажется на решении проблем с жильем.

Стоит ли брать ипотеку: мнения экспертов

«Если острой необходимости в приобретении жилья нет, лучше подождать с ипотекой, пока ставки и стоимость на недвижимость снизятся», — считает Александр Крапин, президент агентства Rway. Олег Репченко, возглавляющий аналитический центр «Индикаторы рынка недвижимости, солидарен с мнением своего коллеги. Он думает, что плавное снижение цен на жилплощадь будет происходить в течение ближайших 2-3 лет на 20-30%.

А вот Павел Самиев, выступающий директором НРА, отмечает, что сейчас складывается благоприятное время для взятия ипотеки, поскольку ее доступность в дальнейшем будет снижаться. Ведь долговая нагрузка россиян из-за уменьшения их платежеспособности, ускорение инфляции, увеличение НДС не пройдут бесследно. Самиев утверждает о прямой взаимосвязи роста ипотечных ставок и роста самого жилья, перехода от долевого строительства к иным моделям финансирования.

Сергей Гордейко, руководитель аналитического центра «Русипотека», рекомендует тем, кто думает, брать ли ипотеку, исходить из: реальной потребности в недвижимости, наличии накоплений в размере 30% от ее стоимости на внесение задатка, страховых платежей и переезд в новое жилье, возможности отложить 3-6 платежей в случае возникновения форс-мажора.

Но самый главный вопрос, который заемщик должен себе поставить: готов ли он жить на протяжении срока обслуживания ипотеки (10-30 лет) на ту сумму денег, которая будет оставаться после платежей?

Какой вид кредитования выбрать в Сбербанке

Следует учесть, что при различных условиях выдачи ипотечного кредита, банки придерживаются схожих позиций по некоторым параметрам одобрения договора:

- предельный возраст заемщика на момент окончания договора должен быть не больше 65 лет, кредит на тридцать лет может оформить тридцатипятилетний клиент, если старше, банк предложит уменьшить время на выплату займа с соответствующим увеличением ежемесячного платежа;

- непрерывный трудовой стаж на последнем месте работы от полугода;

- от размера подтвержденного дохода будет зависеть процентная ставка и сумма ссуды;

- первоначальный взнос от 10 процентов суммы кредита;

- оформление страховых договоров жизни и здоровья заемщика и приобретаемого или залогового имущества с дополнительными расходами на оценку;

- чем длиннее срок действия договора, тем больше сумма переплаты.

Какой вид кредитования лучше выбрать в Сбербанке зависит от возможностей заемщика, сказать однозначно, что лучше, ипотека или нецелевой кредит невозможно. Зависит от конкретных условий, суммы, сроков, доходов заемщика. При сравнении по условиям Сбербанка ипотеки и кредита при одинаковых сроках действия договора и суммах можно увидеть следующие результаты:

Сравнение ипотеки и потребительского кредита в Сбербанке

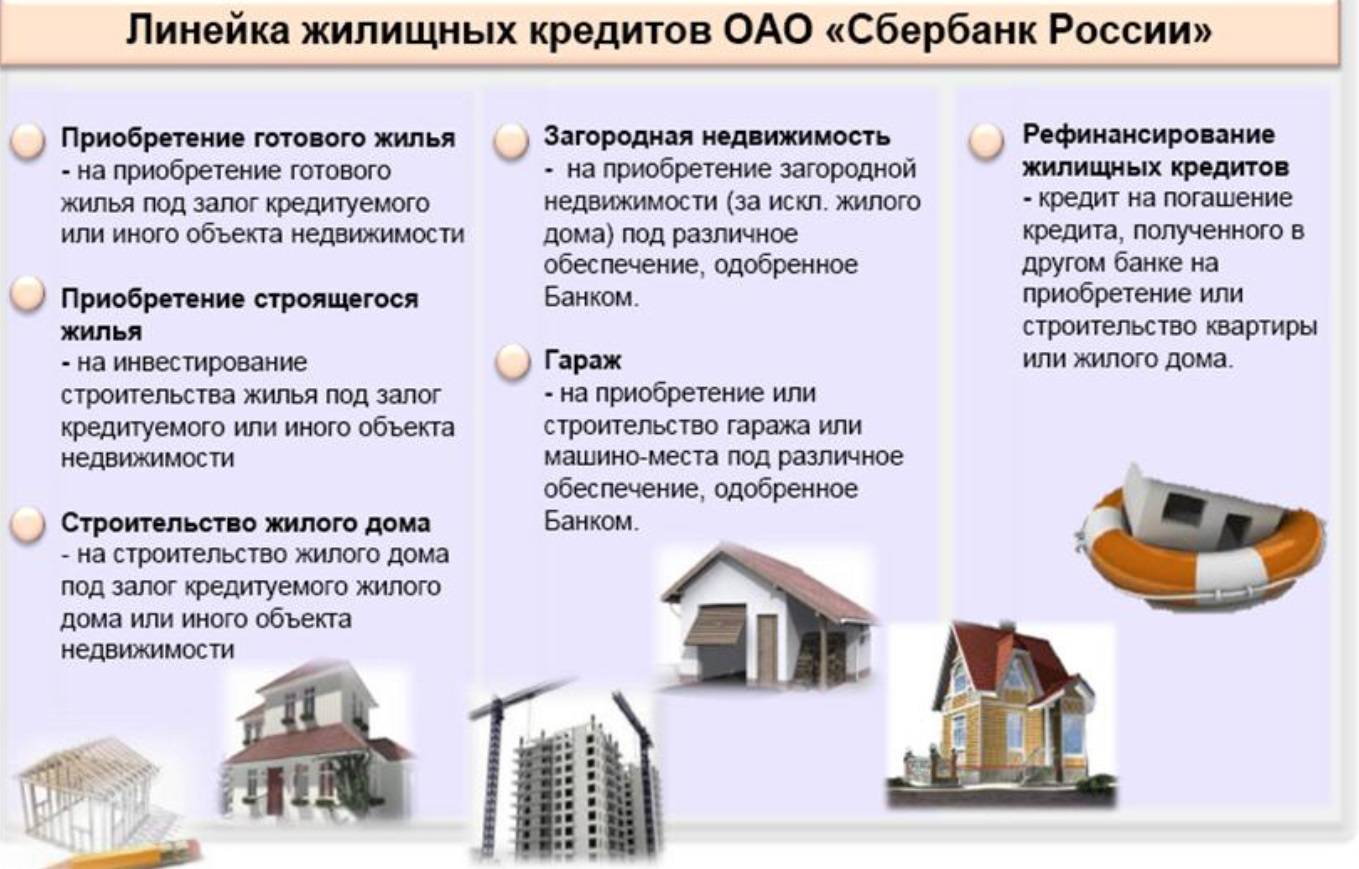

Ипотечный кредит в Сбербанке может выдаваться по нескольким программам, что позволяет некоторым категориям заемщиков уменьшать затраты:

- «Военная ипотека».

- «Молодая семья».

- «Материнский капитал«.

- Ипотека с поддержкой государства.

Для выбора между ипотекой и кредитом сравним затраты на обслуживание займа при одинаковых условиях.

Ипотека на 5 лет под 10 процентов годовых на 1 миллион рублей при равных ежемесячных платежах даст следующие результаты:

- ежемесячный платеж 21247,04 рубля;

- переплата за срок действия договора 274822,68 рубля или 27,5 процента суммы займа.

При этом необходимы дополнительные затраты на ежегодное страхование заемщика, залогового имущества, стоимости оценки квартиры.

Потребительский кредит на 5 лет на сумму 1 миллион рублей будет иметь следующие параметры:

- Ежемесячный платеж 23941 рубль;

- Сумма переплаты составит 436472 или 43,6 процента.

Поскольку ипотеку берут на более длительное время, ежемесячные платежи по ней меньше, но переплата, например, за 15 лет более значительна:

- Ежемесячный платеж 14191 рубль:

- Переплата 1554815 рублей или 155,8 процента.

При ипотеке на 15 лет ежемесячный платеж по кредиту составляет 59,3 процента от суммы потребительского кредита, что для семейного бюджета предпочтительнее, также, если платить в большем размере, уменьшатся сроки выплаты и переплата.

Кроме того, по ипотеке можно получить налоговый вычет в размере 13 процентов от суммы займа, использовать материнский капитал для первоначального взноса или погашения процентов.

Потребительский кредит на покупку квартиры

В случае принятия решения о покупке квартиры, необходимо рассмотреть возможность воспользоваться одной из специальных государственных программ поддержки ипотечного кредитования. Это позволит снизить расходы на покупку, хотя ограничит заемщика в выборе недвижимости, потребует согласования с банком.

Даже при неплохом доходе, если имеются дети, ипотека выглядит предпочтительнее в случае изменения обстоятельств. Снижение процентной ставки, возможность оформления договора на срок до 30 лет, дают возможность оплачивать покупку квартиры без особого ущерба для бюджета.

Принимать решение о выборе вида займа нужно после серьезного обдумывания всех возможностей и последствий этого шага. Что лучше, ипотека или кредит, в каждых конкретных обстоятельствах выбор может быть разный, смотря для каких целей покупается квартира. Если имеются накопления и нужна небольшая сумма и быстрое оформление, возможность распоряжаться квартирой сразу после покупки, то лучше рассмотреть получение нецелевого кредита.

Если накоплений нет, квартира съемная и аренда сравнима с платежами по кредиту, то стоит присмотреться к возможности оформления ипотеки, лучше постоянно оплачивать свою недвижимость, чем платить владельцу чужого жилья.

Выгодность того или иного вида кредитования зависит от конкретных обстоятельств и возможностей отдельного человека.

Что выбрать ипотеку, или потребительский кредит при покупке жилья смотрите в следующем видео:

Июл 18, 2018

Что такое ипотечная программа?

Под ипотечной программой обычно понимается комплекс условий, который предлагается потенциальным клиентам тем или иным банком при выдаче кредитов на приобретение жилья или других видов недвижимости с одновременным оформлением залога на покупаемый объект. В некоторых случаях допускается предоставление в качестве ипотечного залога другой недвижимости потенциального клиента.

Сбербанк

Лидер финансового сектора страны предлагает сразу ряд ипотечных программ, охватывающих большое количество потенциальных клиентов. Сведения о них обобщены в размещенной далее таблице.

Лидер финансового сектора страны предлагает сразу ряд ипотечных программ, охватывающих большое количество потенциальных клиентов. Сведения о них обобщены в размещенной далее таблице.

|

Название ипотечной программы |

Максимальная величина займа |

Срок ипотеки |

Процентная ставка |

Примечание |

|

Госпрограмма ипотеки для семей с детьми |

до 3 млн. рублей |

до 30 лет |

6% |

Предназначена для семей с 2 или 3 детьми |

|

Покупка нового жилья |

от 0,3 млн. рублей |

до 30 лет |

от 7,4% |

Могут получить все желающие, пенсионерам предоставляются льготы при оформлении |

|

Покупка на вторичном рынке |

от 0,3 млн. рублей |

до 30 лет |

от 8,6% |

Могут получить все желающие, пенсионерам предоставляются льготы при оформлении |

|

Ипотека с маткапиталом |

от 0,3 млн. рублей |

до 30 лет |

от 8,9% |

Предназначена для владельцев сертификатов на семейный капитал |

|

Рефинансирование ипотеки сторонних банков |

от 1 млн. рублей |

до 30 лет |

9,5% |

Предоставляется при выполнении требований банка к потенциальному клиенту и оформленному им договору |

|

Военная ипотека |

до 2,33 млн. рублей |

до 20 лет |

9,5% |

Предназначена для участников ипотечной накопительной системы |

|

Нецелевой займ под залог объекта недвижимости |

до 10 млн. рублей |

до 20 лет |

от 12% |

Доступен для любого потенциального клиента |

ВТБ

Второй по величине подконтрольных активов банк России также предоставляет потенциальным клиентам несколько потенциально интересных ипотечных программ. Наиболее популярными среди них являются такие:

Второй по величине подконтрольных активов банк России также предоставляет потенциальным клиентам несколько потенциально интересных ипотечных программ. Наиболее популярными среди них являются такие:

- ипотека с господдержкой для семей с детьми. Процентная ставка составляет 6%, авансовый платеж – 20% от цены жилья;

- военная ипотека. Максимальная сумма займа равняется 2,435 млн. рублей, срок кредита – 20 лет под 9,3% годовых;

- ипотека на новостройку. Стартовый платеж 10%, процентная ставка – от 9,1%;

- ипотека на вторичное жилье. Полностью аналогичные предыдущим условия;

- рефинансирование ипотечных займов сторонних банков. Процентная ставка равняется 8,8%;

- ссуда под залог объекта недвижимости. Максимальная сумма ипотеки составляет 15 млн. рублей под 11,1% годовых сроком до 20 лет.

Газпромбанк

Газпромбанк предлагает клиентам следующие ипотечные программы:

- ипотека с господдержкой, предназначенная для семей с детьми. Ставка – 6%, продолжительность займа – до 30 лет, сумма – от 0,5 млн. рублей;

- ипотека на первичном рынке. Процентная ставка составляет от 9,2%, срок и минимальная сумма аналогичны указанным выше. Стартовый взнос — не менее 10%;

- ипотека на вторичном рынке. Условия не отличаются от тех, что установлены для нового жилья;

- рефинансирование ипотечных займов сторонних банков. Процентная ставка – от 8,8%, срок и минимальная сумма аналогичны указанным выше;

- военная ипотека. Процентная ставка равняется 9%, максимальный размер займа – 2,46 млн. рублей. Срок ипотеки – до 20 лет при стартовом взносе не менее 20%.

Россельхозбанк

Эта финансовая организация входит в число лидеров ипотечного кредитного рынка, предлагая клиентам следующие программы:

- ипотека с господдержкой, предназначенная для семей с детьми, а также молодых семей и владельцев маткапитала. Ставка равна 6% в первом случае и 8,85% во втором. Срок займа в обоих вариантах – до 30 лет;

- специальные программы ипотечного кредитования, разработанные совместно с застройщиками. Ставка – от 5% на срок до 30 лет;

- рефинансирование ипотеки, оформленной в других кредитных учреждениях. Процент по ипотеке – от 9,05%, срок кредита – до 30 лет;

- военная ипотека. Срок – до 20 лет, ставка – 9%, стартовый платеж – не менее 20%;

- ипотечный займ по двум документам. Ставка по этому виду займов – от 9,55%, срок кредита – до 25 лет.

Альфа-Банк

Крупнейший частный банк страны разработал и реализует следующие ипотечные программы:

- ипотека на новостройку. Минимальная сумма займа – от 0,6 млн. рублей, максимальный срок — 30 лет, ставка — от 9,99%;

- кредит под залог недвижимости. Минимальная сумма и срок – аналогичны предыдущей программе, процентная ставка составляет от 13,24%;

- рефинансирование сторонней ипотеки. Отличие от предыдущих программ Альфа-Банка заключается в ставке, которая равна 9,59%.

Приведенный выше список различных ипотечных программ можно продолжать достаточно долго, так как практически каждый серьезный банк разрабатывает собственный вариант коммерческого предложения в этой сфере банковской деятельности.

Шаг 4: выбрать брокера

Приступать к оформлению бумаг можно по-разному. Кто-то предпочитает заплатить риэлторам и получить готовую пошаговую инструкцию по заключению сделки, кто-то обращается в соответствующее отделение в банке, а другие предпочитают самостоятельно собирать нужные справки и подавать заявление.

Если вы хотите получить помощь в оформлении сделки, узнать сколько стоит оценка квартиры для ипотеки, заручиться поддержкой при оформлении договора — вам к брокеру. Однако перед подписанием договора с ним тщательно изучите список услуг, которые предоставляет организация. Он должен включать:

- поиск подходящего варианта;

- оценку лота;

- оформление страховки;

- сопровождение сделки.

Как правило, услуги брокеров оплачиваются либо в фиксированной сумме, либо в процентах от выданного займа (около 1-5% и только в случае одобрения заявления).

unsplash.com

Можно ли оформить документы без риэлтора?

Обычно менеджеры тщательно проверяют тот вариант, на который оформляется займ. Кроме чистоты самого объекта недвижимости собираются данные на личность продавца, определяются обременения. Поэтому помощь агентов здесь в общем-то не обязательна. Если вы располагаете временем и возможностями самостоятельно собрать необходимый пакет документов — вы сможете сэкономить приличную сумму денег.

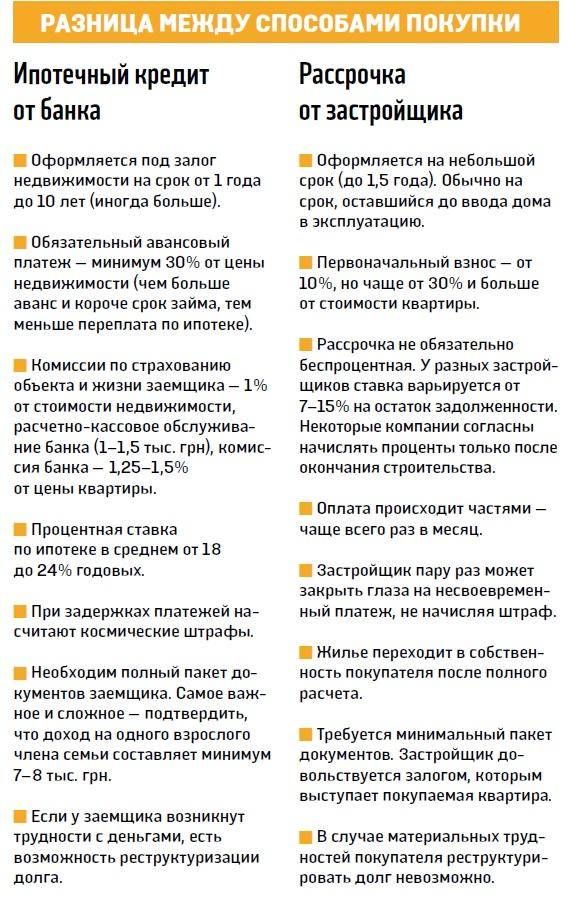

В чем разница между ипотекой и кредитом

Основное отличие заключается в наличии залога, предоставляемого клиентом банку. Им может выступать как уже имеющееся у должника имущество, так и приобретаемое на заемные средства: например, ипотечная квартира. Залог служит для кредитной организации некоторым гарантом выплат. Он снижает риски финансовых потерь для кредитора, поскольку в случае длительного неисполнения обязательств должником он сможет конфисковать у того имущество и реализовать его на рынке.

Еще одним отличием ипотеки является господдержка. Различные льготные программы позволяют еще больше снизить процентную ставку, а гражданам в трудных жизненных ситуациях предоставляют помощь в виде кредитных каникул и других услуг. Кроме того, все сделки на ипотеку регулируются отдельным ипотечным законодательством, что снижает риск мошенничества со стороны кредиторов и позволяет юридически неграмотному населению защитить свои права.

Выводы аудитора

Мы провели сравнительный анализ бухгалтерского баланса и отчета о финансовых результатах Владимирский ипотечный фонд (далее – Организация) за 2018 год, содержащихся в базе данных ФНС. Основным видом деятельности Организации является аренда и управление собственным или арендованным недвижимым имуществом (код по ОКВЭД 68.20). В ходе анализа мы сравнили ключевые финансовые показатели Организации со средними (медианными) значениями данных показателей конкретной отрасли (вида деятельности) и всех отраслей Российской Федерации. Среднеотраслевые и среднероссийские значения показателей рассчитаны по данным бухгалтерской отчетности за 2018 год, представленной ФНС. При расчете среднеотраслевых данных учитывались организации, величина активов которых составляет более 10 тыс. рублей и выручка за год превышает 100 тыс. рублей. Из расчета также исключались организации, отчетность которых имела существенные арифметические отклонения от правил составления бухгалтерской отчетности. При сравнении использованы среднеотраслевые показатели организаций сопоставимого масштаба деятельности — организации с выручкой до 10 млн рублей в год. По результатам сравнения каждого из девяти ключевых показателей с медианным значением нами сделан обобщенный вывод о качестве финансового состояния Организации.

В результате анализа ключевых финансовых показателей Организации нами установлено следующее. Финансовое состояние Владимирский ипотечный фонд на 31.12.2018 лучше финансового состояния половины всех организаций с выручкой до 10 млн рублей, занимающихся видом деятельности аренда и управление собственным или арендованным недвижимым имуществом (код по ОКВЭД 68.20). При этом в 2018 году финансовое состояние Организации улучшилось.

Такой же вывод можно сделать и при сравнении показателей Организации со средними показателями для всех отраслей Российской Федерации. Финансовое положение Владимирский ипотечный фонд лучше, чем у большинства сопоставимых по масштабу деятельности организаций Российской Федерации, отчетность которых содержится в информационной базе ФНС и удовлетворяет указанным выше критериям.