Способы получения

Законодательством официально предусмотрено 2 способа, как можно реализовать свое право. Каждый из них имеет свои особенности, недостатки и преимущества. Допускаются следующие способы:

- Если вы хотите воспользоваться своим право сразу после приобретения земли с жилым домом, либо после завершения строительства жилого дома, то необходимо обращаться к работодателю.

- Если вы желаете воспользоваться своим правом после того, как завершится 1-3 календарных года с момента наступления вашего права, вы должны получить вычет через ФНС.

Таким образом, вы можете выбрать любой из данных способов, а также совместить их.

Через работодателя

Данный способ удобен тем, что гражданин, у которого возникло данное право, не должен ждать определенное время, чтобы воспользоваться положенными ему денежными средствами. При получении им очередных доходов от своего работодателя в виде заработной платы, они не будут облагаться налогом, пока полностью не будет исчерпана сумма, положенная к вычету.

Чтобы воспользоваться данным вариантом, действовать будем в таком порядке:

- Заказываем справку о ваших доходах за текущий год у работодателя. Она должна быть представлена в строго определенном формате 2-НДФЛ. Этот документ отражает не только вашу заработную плату, но и налоги, которые были перечислены государству работодателем от вашего имени. Кроме этого здесь можно увидеть, делались ли какие-либо вычеты при налогообложении вашего дохода.

- Заполняем декларацию за текущий год. Она также имеет строго определенный вид, который должен соответствовать форме 3-НДФЛ. При ее заполнении все сведения берем из справки, полученной от работодателя. Существует несколько способов составления декларации, и все они подробно описаны в этой статье.

- Составляем заявление, где просим предоставить право на данный вид вычета. Законодательством не разработано специального бланка, поэтому при составлении я рекомендую использовать образец. Там же подробно описана и инструкция по заполнению заявления.

- Составляем заявление, чтобы нам предоставили уведомление о нашем праве. Порядок составления подробно описан мной в этой статье. Данный документ также не имеет специально подготовленной формы, поэтому оформляем по примеру приведенного мной образца.

- Составляем заявление о порядке раздела долей вычета между мужем и женой. Такое заявление требуется только в том случае, если получать вычет будут оба супруга, либо один из них, на которого документально не оформлена земля в собственность. Главным условием также является, что участок должен быть оформлен только в совместную собственность. Образец заявления можно использовать для составления своего личного пакета документов.

- Собираем остальные обязательные бумаги, необходимые для предоставления доказательств налоговым органам о наличии у вас права претендовать на определенные суммы вычета. Он будет аналогичным, как при покупке квартиры. Если вы будете включать землю вместе с расходами на строительство, то полный перечень документов вы можете посмотреть здесь.

- Направляем весь собранный перечень документов в налоговые органы. Это можно сделать не только по адресу своей регистрации, но и по месту регистрации вашего работодателя.

- Получаем уведомление. Законодательством установлен срок для его выдачи 30 дней.

- Пишем заявление на имя своего руководителя, чтобы вам предоставили вычет с определенной даты. Если структура высшего руководства сложная, вы должны уточнить в бухгалтерии, на кого писать данный документ. Форма заявления может быть использована свободная, но некоторые компании имеют готовые бланки для данного случая.

- Получаем положенные средства ежемесячно в течение календарного года. После его окончания вам придется повторно подавать заявление со всеми документами в налоговые органы, чтобы получить это уведомление. Только при расчете оставшейся суммы вычета необходимо учесть те налоги, которые вы уже получили вместе со своей зарплатой. Для этого вы должны запросить справку 2-НДФЛ за прошедший календарный год и заполнить за него декларацию 3-НДФЛ.

Если вы использовали свое право не полные 12 месяцев, а только часть из них, соответственно вы имеете право подать заявление на возврат переплаченного вами налога за остальные месяцы. Так же можно сделать, если вы вообще не использовали свое право на вычет в течение 1-3 лет. Позже этого срока вернуть переплаченный налог за покупку земли не получится.

Когда при покупке земельного участка возможен налоговый вычет

Смысл налогового вычета состоит в том, что гражданину, являющемуся плательщиком НДФЛ, возвращается сумма уплаченного им указанного налога с той суммы его дохода, которая равна стоимости купленного им земельного участка. Иными словами, сумма, затраченная гражданином на покупку земельного участка, исключается из дохода гражданина. Поэтому налог НДФЛ, который гражданин ранее заплатил с этого своего дохода, ему возвращается.

Сразу скажем, что есть законодательно установленное ограничение на величину суммы, с которой может быть возвращен НДФЛ (то есть установлено ограничение на величину налогового вычета, связанного с покупкой земельного участка). Более подробную информацию вы найдете в .

При каких же условиях вы сможете при покупке земельного участка вернуть НДФЛ (получить налоговый имущественный вычет)?

К этим условиям, установленным Налоговым кодексом РФ, относятся следующие условия:

- купленный вами земельный участок должен быть предоставлен вам для индивидуального жилищного строительства, либо на нем должен быть расположен приобретаемый вами жилой дом (или доля в этом доме);

- продавец земельного участка, у которого вы его купили, не является вашим супругом (супругой), родителем, сыном, дочерью, братом или сестрой;

- все расходы, связанные с покупкой земельного участка и погашением процентов по кредиту, полученному вами на его покупку, являются вашими расходами (ваши расходы не компенсированы полностью или частично, например, работодателем или материнским капиталом);

- право собственности как на земельный участок, так и на жилой дом, расположенный (построенный) на нем, зарегистрировано на вас.

Есть одно важное обстоятельство, которое необходимо дополнительно отметить. Вычет на земельный участок вам будет предоставлен только в случае, если на нем имеется построенный (вами или прежним владельцем) жилой дом

Более того, права собственности на этот жилой дом должны принадлежать вам. То есть, вы не сможете рассчитывать на получение налогового вычета после покупки земельного участка, если на нем нет жилого дома, находящегося в вашей собственности.

Вы сможете получить также и еще один налоговый вычет, если для покупки участка использовали заемные банковские средства. Этот вычет связан с перечислением вами банку процентов по кредиту. То есть, с той суммы, которую вы уплатили банку в качестве процентов, вам будет возвращен НДФЛ.

Напомним еще раз, что имущественный налоговый вычет возможен только в случае, если вы являетесь официальным плательщиком НДФЛ.

Примеры жизненных ситуаций

Возвращение вычета после приобретения дачи гражданами России

Покупательница предпочла получать денежные средства вместе с заработной платой, по месту своей работы. Для этого ей необходимо:

- Собрать пакет документов и обратиться с ним в налоговую инстанцию по месту жительства;

- Далее в налоговой выдадут соответствующее распоряжение для работодателя Петровой А. В.

После чего она сможет равными частями получать выплаты положенной компенсации вместе с зарплатой ежемесячно, вплоть до того, как сумма будет полностью компенсирована.

Это важно знать: Как начисляется подоходный налог

Первоначальная информация

Налоговая система РФ поддерживает две функции:

- содействие и поддержка работе образовательных учреждений;

- контролирование любой сферы деятельности на ее территории.

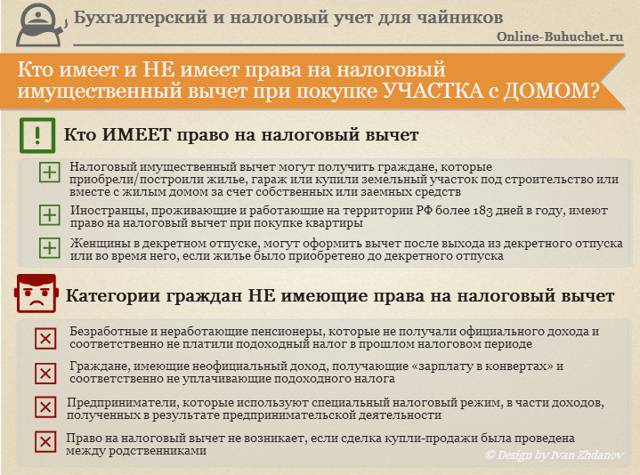

Кто может рассчитывать на налоговый вычет при покупке земли? Для этого нужно соответствовать условиям:

- являться гражданином РФ;

- находиться на территории страны более 183 дней за 12 месяцев, т.е. являться резидентом.

Нерезиденты тоже могут получить вычет, но при несколько иных условиях. В их случае, даже при периодическом пребывании на территории страны, будет проводиться расчет дней нахождения в РФ.

Доход всех участников должен быть официальным. С чего будет взиматься налоговый сбор в 13%. Относительно нерезидентов, то их налог обычно больше, чем 13%, потому претендовать на компенсацию они не смогут. Тоже правило касается безработных граждан, ИП с упрощенной системой налогообложения.

Основные понятия

Налоговый вычет при приобретении участка – это налоговая льгота, выраженная в виде получения освобождения от выплаты налога с зарплаты на сумму, потраченную на покупку земли на территории России, которая предназначена для индивидуального жилищного строительства.

Налоговый вычет от покупки земли регламентируется ст.220 НК РФ и НДФЛ. Все трудоустроенные граждане в стране обязаны удерживать налог в 13% со своих доходов.

Отчисления могут происходить через работодателя или самостоятельно, после предоставления декларации доходов (предприниматели).

Уплачивая налоги, в будущем вы можете воспользоваться этими отчислениями в качестве компенсации при покупке земельного участка под строительство или под ИЖС.

Последние изменения в данном вопросе

Компенсацию доступно оформить не на каждый земельный участок. Обязательное условие для купленного вами участка – земля должна использоваться исключительно для строительства жилья (дома, дачи).

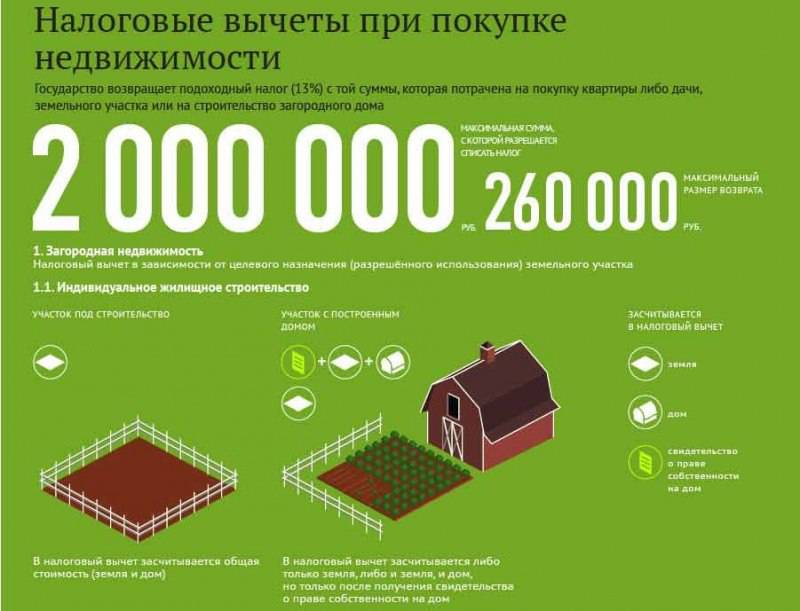

На 2020 год размер вычета остался прежним:

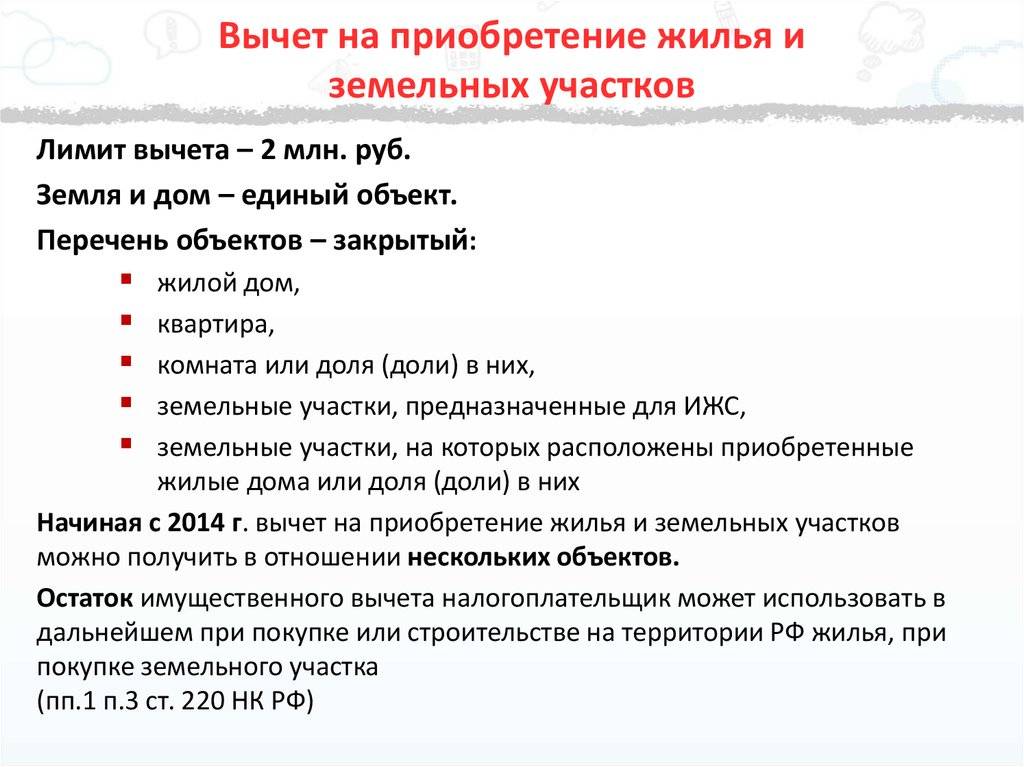

| Приобретение участка земли или уже с постройкой | Максимальная сумма до 2 млн. рублей |

| Приобретение земли в ипотеку | Максимальная сумма до 3 млн. рублей |

Законодательное регулирование

Законодательная часть вопроса отображается, непосредственно, в самом НК РФ. Федеральный закон №382-ФЗ «О внесении изменений в части 1 и 2 НК РФ» за 29.11.2014 год.

Ст. 220 НК РФ регламентирует правила и порядок предоставления вычета гражданам. Здесь прописываются сведения о том, как оформить вычет в первый и следующие разы до того времени, пока не будет исчерпан определенный лимит.

Налоговый вычет при покупке участка

Каждый официально работающий гражданин РФ уплачивает налог со своей заработной платы в размере 13%. Непосредственно отчисление и перечисление его в государственный бюджет производится работодателями. Данный налог с получаемого дохода возможно вернуть при покупке определенной недвижимости, сократив тем самым свои расходы по сделке.

Согласно НК РФ покупатели недвижимости – физические лица имеют полное право на имущественные вычеты (ст. 220).

Земельные участки относятся к имуществу, с которого можно получать вычеты. Главным требованием к ним является предназначение для личной жилой постройки, то есть для возведения собственного дома для проживания. Отметка такого факта производится в свидетельстве на участок. Наличие или отсутствие постройки не играет особой роли. Налоговый вычет за земельный участок без дома предоставляется на основании имеющегося права на него с указанием об ИЖС. В случае покупки других категорий земли он не используется.

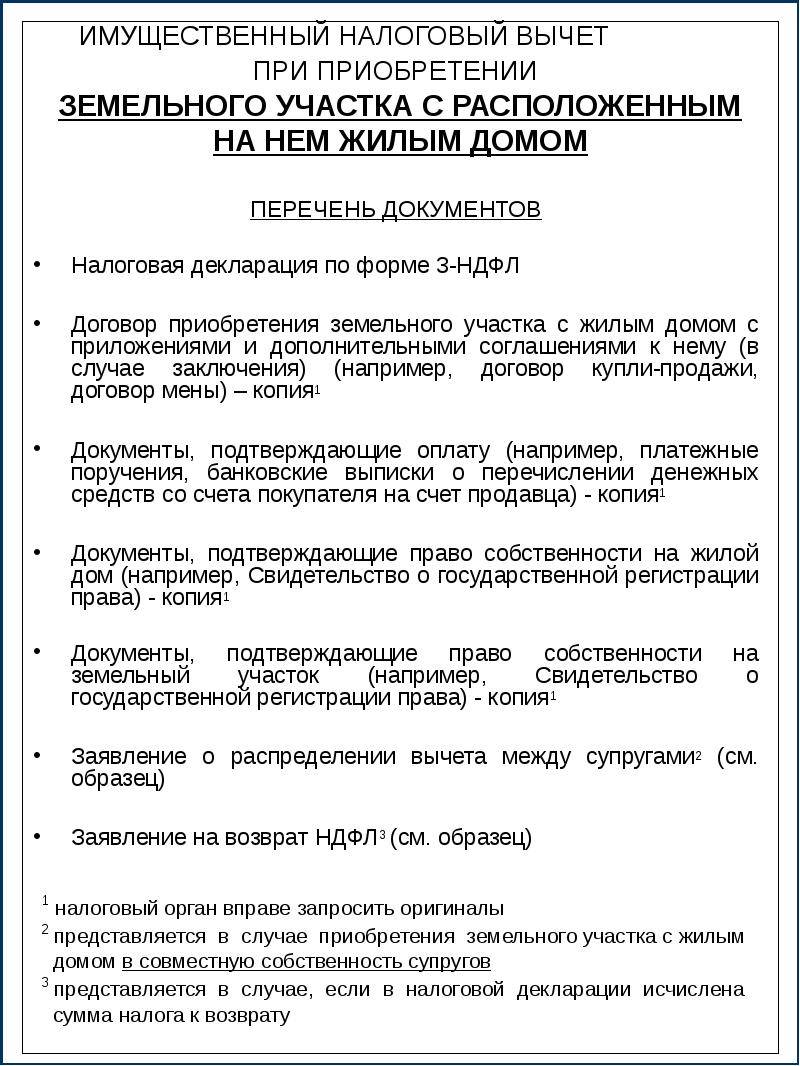

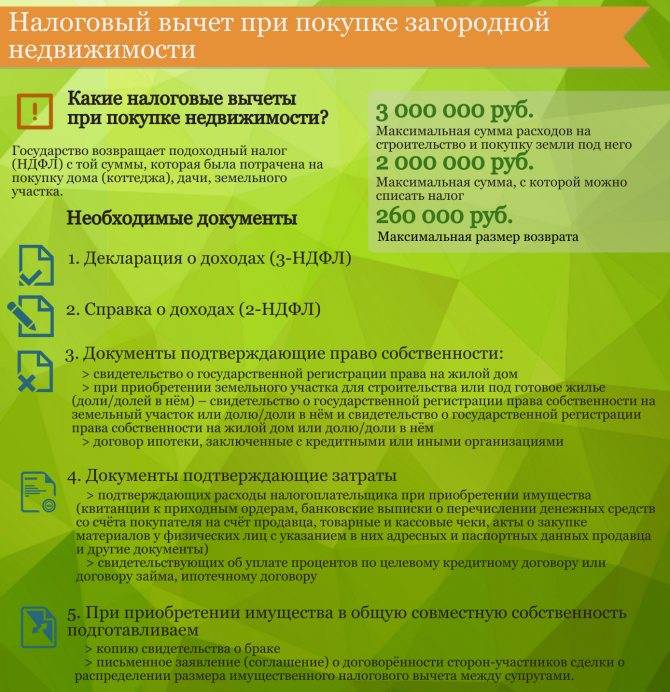

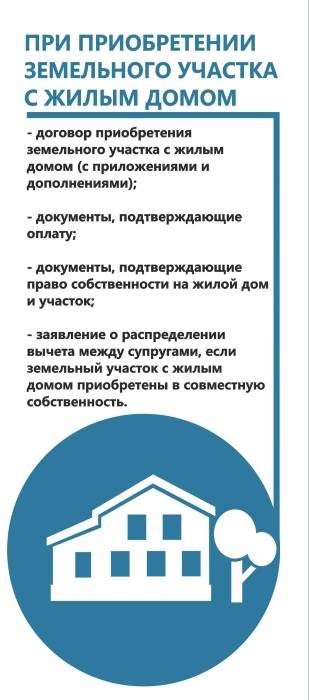

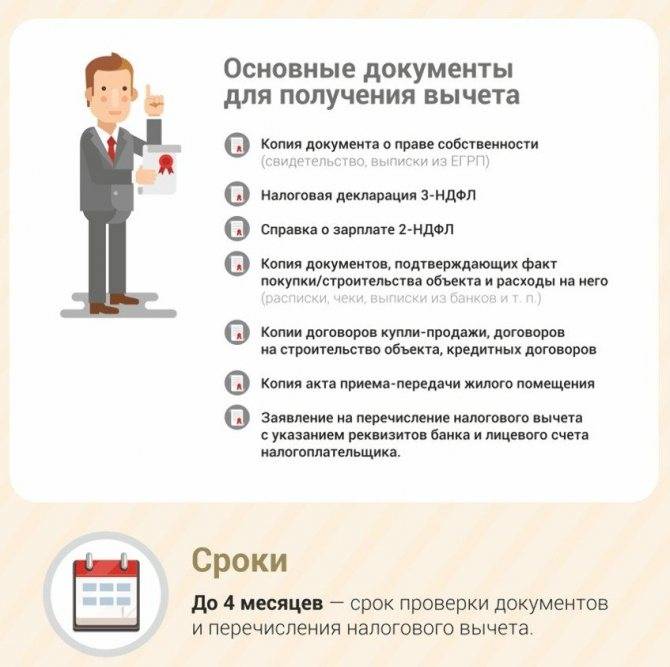

Для осуществления возврата необходимо подать в ИФНС:

- заявление и декларацию;

- справку от работодателя 2-НДФЛ;

- копии паспорта и ИНН;

- копии документации о праве собственности и платежных документов.

Имущественный налоговый вычет при покупке земельного участка производится с определенными ограничениями. Его полный размер составляет 13% от денежной суммы, затраченной на покупку имущества. При этом российское законодательство установило и ограничение максимально возможного возврата.

В соответствии с НК РФ фактические расходы на покупку земельного участка, принимаемые для расчета имущественного вычета, не могут быть более 2 млн. рублей (пп. 2 п. 1 ст. 220).

Пример 1:

Вы купили участок земли за 1,9 млн. руб. Поскольку эта сумма менее 2 млн., то возврат будет производиться именно с нее:

1900000 х 13% = 247 000

Пример 2:

За земельный участок вы заплатили 2,5 млн. руб. Дана сумма превышает максимально возможную. Следовательно, вам вернуть только 260 тыс. руб.:

2000000 х 13%

На имущественный вычет на земельный участок не предусмотрены сроки давности. Это означает, что получить его можно в любое время вне зависимости от даты приобретения, хоть через 15-20 лет. Стоит учитывать только 2 момента:

- 1) максимальная сумма вычета зависит от даты совершения покупки;

- 2) к расчету принимаются только 3 года, предшествующие году заявления о вычете.

На участки, купленные до 2009 года, максимальный размер возврата составляет 130 тысяч рублей, то есть с 1 млн. С земли приобретенной после 1 января 2009 года это ограничение увеличено вдвое – 260 тысяч.

Пример 3:

Участок для строительства дома вы купили в 2007 году за 1,4 млн. руб. Данная сумма больше 1 млн. Вам полагается максимальный возврат: 1000 000 х 13% = 130 тыс.

Пример 4:

В 2010 году вы приобрели земельный участок за 1,6 млн. руб. Налоговой базой будет полная стоимость, поскольку она менее 2 млн.:

1600 000 х 13% = 208 тыс.

Заявляя о вычете, важно знать, что возврат будет производиться не ранее, чем за последний 3-х летний период

Пример 5:

Вы приобрели землю постройки коттеджа в 2011 г. Получить вычет решили в 2016 г. Налоговая база будет рассчитываться, начиная с 2013 г. Справки о полученных доходах вам нужно взять за последние годы: 2013-2015.

Полный период, в течение которого осуществляется возврат НДФЛ, зависит от размера получаемого покупателем участка дохода. Не всегда вся сумма может быть возвращена за 1-2 года. Чем выше заработная плата, тем больше отчисляется НДФЛ и тем быстрее происходит вычет. Оставшаяся сумма возврата в очередном периоде переносится на следующие годы до полного ее возмещения.

Пример 6:

Стоимость земельного участка, купленного в 2015 г., составляет 1350 тыс. руб. Общая сумма возврата:

1350 000 х 13% = 175 500

За 2015 год ваш НДФЛ составил 60 000 руб. В 2016 году вы их и вернете. Оставшаяся сумма перенесется на следующий период:

175 – 60 = 115 (тыс.)

Пример 7:

В 2014 году вы купили участок за 1,3 млн. руб. Имущественный вычет получится в размере: 1300 000 х 13% = 169 000

НДФЛ за 2014 год составил 80 и за 2015 год – 110 тысяч рублей. Итого: 190 тысяч. В 2016 году вы вернете всю причитающуюся сумму (169 000), поскольку она превышает уплаченный налог.

На налоговые вычеты имеют право все российские граждане. Никаких ограничений здесь не имеется. Главные условия его получения:

- покупка земельного участка целевого назначения — ИЖС;

- официальный заработок.

Главные условия для вычета

С 1 января 2010 года действует одно важное правило. Если человек покупает земельный участок, где уже есть построенный жилой дом, он может получить вычет

Оформляется он на стоимость жилого дома и на стоимость самого участка.

Датой признания собственности на участок будет число оформления права владения на дом. Говоря иными словами, как только дом переходит в собственность, сразу земельный участок переходит во владение. Отсюда автоматически вытекает возможность получения льготы.

Наличие дома на участке – не единственное требование для получения льготы. Есть ряд иных н менее важных условий:

- Человек должен быть гражданином РФ.

- Доходы должны облагаться 13%-ым налогом.

- Право вычета не было использовано до 2014 года.

- Человек обращался за вычетом после 2014 года, но при этом не использовал его в полном объеме.

При этом загородный частный дом должен быть расположен на участке, который изначально предназначен для строительства. Строение должно быть жилым. Если человек купил участок и провел на нем ИЖС, он имеет право компенсировать строительство.

Покупаем землю: какие налоговые послабления возможны

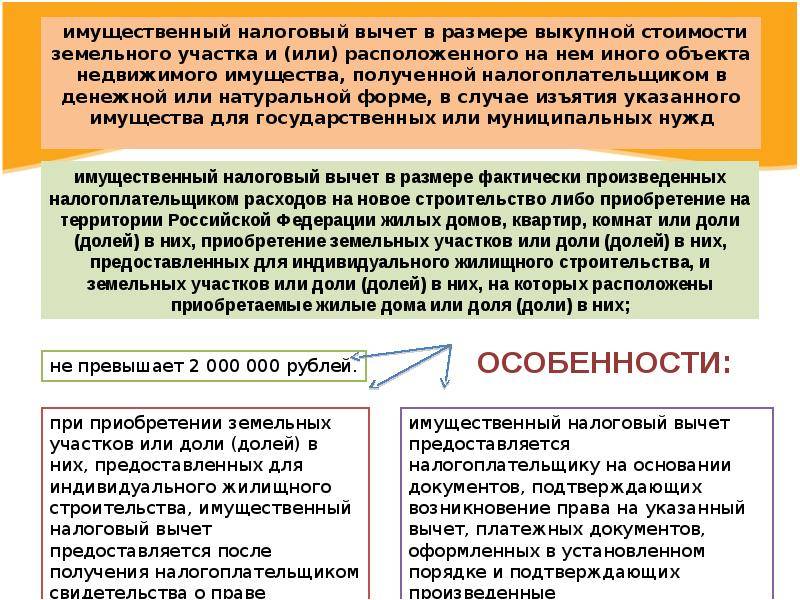

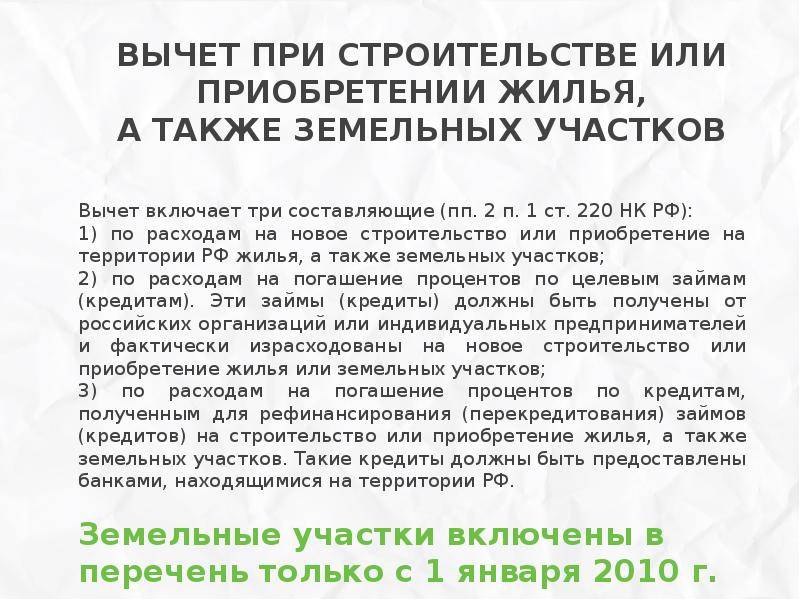

В соответствии со ст. 220 НК РФ покупатель земли под строительство жилья, земли с уже построенным домом или долей в данных объектах может воспользоваться имущественным вычетом по НДФЛ.

ВАЖНО! Покупка земли с другим назначением права вычет не дает. При этом у покупателя должны быть на руках бумаги, свидетельствующие о праве собственности на дом или подтверждающие целевое использование земельных угодий для строительства жилого дома

При этом у покупателя должны быть на руках бумаги, свидетельствующие о праве собственности на дом или подтверждающие целевое использование земельных угодий для строительства жилого дома.

ОБРАТИТЕ ВНИМАНИЕ! До 01.01.2010 ст. 220 действовала в другой редакции — расходы на покупку земли в качестве вычетов не упоминались. Поэтому получат налоговый вычет на земельный участок только те, кто зарегистрировал жилье на участке после указанной даты

Рубрики

Документы для возврата подоходного налога при покупке дома

При использовании кредитных средств покупатель дома имеет право не только на возврат налога с истраченных на приобретение жилья 2 миллионов рублей, но и возврат части внесенных процентов по ипотечному займу. Конкретный лимит предоставляется в размере 3 млн руб. Именно с этой суммы можно возвратить 13 процентов. Если период кредита длительный, есть вероятность, что потолок будет достигнут.

Важно! Налоговый вычет в случае приобретения дома в ипотеку, в части, касающейся процентов по кредиту, может быть предоставлен только один раз. Не имеет значения, полностью ли исчерпан установленный лимит

Относительно самого построенного дома (как и земельного участка, на котором он расположен), при неполном использовании имущественного вычета положенный остаток можно будет получить в дальнейшем – при обзаведении другими объектами недвижимости.

У имущественного вычета на приобретение дома отсутствует срок давности. Заявить о своем желании воспользоваться им можно и спустя десятилетия. Однако налог, который следует возвратить, будет рассчитан исходя из последних трех лет перед годом подачи заявления.

Смысл налогового вычета состоит в том, что гражданину, являющемуся плательщиком НДФЛ, возвращается сумма уплаченного им указанного налога с той суммы его дохода, которая равна стоимости купленного им земельного участка. Иными словами, сумма, затраченная гражданином на покупку земельного участка, исключается из дохода гражданина. Поэтому налог НДФЛ, который гражданин ранее заплатил с этого своего дохода, ему возвращается.

Сразу скажем, что есть законодательно установленное ограничение на величину суммы, с которой может быть возвращен НДФЛ (то есть установлено ограничение на величину налогового вычета, связанного с покупкой земельного участка). Более подробную информацию вы найдете в следующем разделе статьи.

При каких же условиях вы сможете при покупке земельного участка вернуть НДФЛ (получить налоговый имущественный вычет)?

К этим условиям, установленным Налоговым кодексом РФ, относятся следующие условия:

- купленный вами земельный участок должен быть предоставлен вам для индивидуального жилищного строительства, либо на нем должен быть расположен приобретаемый вами жилой дом (или доля в этом доме);

- продавец земельного участка, у которого вы его купили, не является вашим супругом (супругой), родителем, сыном, дочерью, братом или сестрой;

- все расходы, связанные с покупкой земельного участка и погашением процентов по кредиту, полученному вами на его покупку, являются вашими расходами (ваши расходы не компенсированы полностью или частично, например, работодателем или материнским капиталом);

- право собственности как на земельный участок, так и на жилой дом, расположенный (построенный) на нем, зарегистрировано на вас.

Есть одно важное обстоятельство, которое необходимо дополнительно отметить. Вычет на земельный участок вам будет предоставлен только в случае, если на нем имеется построенный (вами или прежним владельцем) жилой дом

Более того, права собственности на этот жилой дом должны принадлежать вам. То есть, вы не сможете рассчитывать на получение налогового вычета после покупки земельного участка, если на нем нет жилого дома, находящегося в вашей собственности.

Напомним еще раз, что имущественный налоговый вычет возможен только в случае, если вы являетесь официальным плательщиком НДФЛ.

Имущественный вычет при строительстве дома представляет собой льготу, выражающуюся в возврате части средств, истраченных на покупку земли под ИЖС, строительство на ней нового дома или достройку уже существующего (если участок был приобретен с недостроем).

Более подробно об условиях получения, заявления и особенностях данного вида вычета – далее в статье.

Предлагаем ознакомиться Можем ли мы претендовать на землю для многодетных

Как получить компенсацию

Чтобы на банковский счет физического лица, которое стало покупателем земли, налоговая служба перечислила материальные средства, нужно выполнить несколько следующих действий:

- Подготовить документацию. Налогоплательщику потребуется собрать весь необходимый для вычета пакет документации, причем оформленной согласно действующим формам, и обязательно не забыть вложить в него право собственности не только на земельную территорию, но и на имущественный объект.

- Передать документы на рассмотрение. Существует два варианта, кому можно передать бумаги на вычет – это работодатель и налоговая инспекция. Если налогоплательщик не хочет осуществлять данный процесс через работодателя, то нужно обратиться в налоговую службу, которая находится по месту его регистрации.

- Дождаться результатов проверки. Обычно рассмотрение документации занимает не больше тридцати дней. Только в особо сложных ситуациях проверка может затянуться. После того как все документы приняты и утверждены, деньги поступают на счет налогоплательщика.

Условия получения льготы

Только в случае приобретения участка с ИЖС или уже имеющейся на нем жилой недвижимостью можно претендовать на налоговый вычет на покупку земли

В момент совершения сделки обязательно обратите внимание на значение строки «Разрешенное использование» в кадастровом паспорте и выписке из ЕГРП

Имущественный вычет на покупку земельного участка рассчитывается от цены приобретения, не превышающей 2000000 руб., если вычет еще не использовался. Если уже проводилось возмещение НДФЛ, льготу на землю можно получить из оставшейся суммы.

Подача документов на получение имущественного налогового вычета совершается после оформления бумаги о собственности для жилой постройки. Таким образом, покупая пустой земельный участок, вы откладываете получение вычета до момента постройки дома.

Налоговый вычет при продаже участка в 2020 году

- Подаем заявление на получение денежной компенсации за выплату налога при покупке земли в местное отделение налоговой службы:

- заполняем декларационный бланк по форме 3-НДФЛ;

- собираем пакет необходимых бумаг (именно они должны служить основанием для получения денег, так как они будут подтверждать все совершенные расходы, а также права собственности на объекты недвижимости, как построенные, так и приобретенные);

- через четыре месяца следует ожидать возврат финансов на расчетный банковский счет (он должен указываться заявителем в заявлении).

- Подаем заявление своему непосредственному работодателю на получение денежной компенсации за выплату налогов при покупке земли:

- собираем пакет необходимых бумаг (они совпадают с предыдущим вариантом подачи заявления, кроме декларации по форме 3-НДФЛ);

- работодатель сдаст всю документацию в налоговую службу;

- ожидаем в течение месяца решения с налоговой службы (подтверждения/отказа) на использование права получения компенсационных средств за выплату налога при покупке земельного участка;

- решение заявитель получит по своему месту работы, выплата вычета также будет произведена здесь же.

Не за каждый приобретаемый земельный участок можно оформить получение налогового вычета в 2020 году. Чтобы это стало возможным, земля на этом участке должна быть предназначена только для возведения жилых зданий, домов. При этом также разрешается на этом участке наличие уже построенного жилья. В этих случаях владелец земли может возвратить за совершенные налоговые выплаты 13% от всей стоимости произведенной покупки.

Налоговый вычет при продаже земельного участка

Специального бланка для подачи заявления на получение льгота при продаже земельного участка не существует. Заявление можно написать от руки в произвольной форме, указав в нем всю необходимую информацию. Однако в ИФНС есть печатные заготовки бланков, которые они разрабатывают сами. Ими можно воспользоваться для упрощения процедуры внесения данных и избежание ошибок.

Гражданство РФ не всегда является определяющим фактором для человека, претендующего на получение льготы.

Резиденты РФ коими могут считаться не только граждане, но и лица получившие вид на жительство и на постоянной основе проживающие в стране, могут также получить указанную льготу.

Налоговый вычет с продажи земельного участка в 2020 году

Одним из ее элементов является величина поступившего дохода. Ее определение производится исходя из сведений, внесенных участниками сделки в заключенный между ними договор продажи-приобретения.

Обратите внимание! С начала 2016 года имели место быть некоторые нововведения, представленные законодательными нормами, связанные с предотвращением уменьшения цены земельной территории. К сожалению, в нашей стране это является частой практикой и производится ради того, чтобы сократить сумму полагающегося государству налога

К сожалению, в нашей стране это является частой практикой и производится ради того, чтобы сократить сумму полагающегося государству налога.

Есть одна немаловажная деталь. Если на земельном участке располагаются ещё и строения – дом, отдельно стоящие подсобные помещения, то они рассматриваются, как самостоятельные объекты продаж.

У каждого объекта могут быть разные сроки перехода в собственность продающего – тогда расчёт идёт отдельно по каждому объекту.

Так, если у участка срок в 5 лет уже истёк, а за дом – нет (оно просто ещё 3 года строился – самая распространённая причина разницы), то налог платится только со стоимости участка.

Имущественный вычет при продаже земельного участка

Намеренно занизить цену в договоре купли-продажи не получится, потому что налоговая учитывает кадастровую стоимость земли — рыночную цену земли, установленную в процессе ее оценки. Но кадастровая экспертиза поможет правильно оценить участок, который достался в наследство.

Расходный вычет равен подтвержденным документально затратам, которые ушли на покупку участка. Он тоже вычитается из цены сделки, а с остатка рассчитывается налог. Выгоднее вычитать максимальную сумму: если затраты на приобретение превосходят 1 млн руб., лучше отнимать их.

Кто имеет право на имущественный налоговый вычет

Требования:

1) Вы налоговый резидент РФ (п. 2 ст.

207 НК). Для этого нужно находиться на территории России не меньше

183 календарных дней в течение года. Отсчет идет с даты пересечения

границы РФ.

Так как статус резидента не зависит от наличия или

отсутствия российского гражданства, им может быть как гражданин

другой страны, так и лицо без гражданства. При этом россиянин может

и не быть налоговым резидентом РФ.

2) У вас есть документы, подтверждающие

покупку. Вы заплатили за жилье или землю из собственных

средств, а не получили в наследство или в подарок. Возврат НДФЛ

рассчитывается от реально понесенных расходов, независимо, полной

была оплата или частичной.

К получателям субсидий,

материнского капитала, участникам военной ипотеки применяются

особые правила расчета имущественного вычета, ведь часть денег на

покупку им предоставило государство.

3) Есть документы, подтверждающие право

собственности. Если квартира приобретена по договору

купли-продажи, у вас на руках должна быть выписка из ЕГРН —

свидетельство о регистрации права собственности. При оформлении

договора долевого участия необходим Акт приема-передачи.

Обратите внимание — правоустанавливающие документы

могут быть оформлены на любого из супругов, но никак не на иного

родственника. Если вы лично заплатили за квартиру, но оформили ее

на маму, налоговый вычет вам не получить

Узнайте, какие документы необходимо подать в вашем случае!

Получить консультацию

4) Вы приобрели квартиру не у взаимозависимых

лиц. Взаимозависимыми лицами, согласно п. 1, 2, 7 ст.

105.1 НК, могут быть близкие родственники и любое лицо, способное

повлиять на условия сделки.

Например, вы не можете претендовать на возврат НДФЛ

при покупке квартиры у своего начальника. Это же относится к сделке

между сожителями (не путать с гражданскими супругами) и между

родителями общего ребенка, не состоящими в браке.

Список близких родственников:

- супруг или супруга;

- родители, включая усыновителей;

- дети, в том числе усыновленные;

- братья и сестры, полнородные и неполнородные;

- опекун или попечитель и подопечный.

Поэтому если вы решили купить квартиру у мамы или

другого близкого родственника, будьте готовы к тому, что налоговая

инспекция откажет в предоставлении вычета. И тут не поможет ни

правильно заполненная декларация 3-НДФЛ, ни уверения мамы, что она

действительно получила от вас всю сумму по сделке.

При этом теща, тесть, свекор, свекровь, зять,

невестка, двоюродные братья и сестры не считаются взаимозависимыми

лицами. Так что вы можете спокойно купить квартиру у свекрови и

подать документы на имущественный вычет.

Оформите заказ, и мы заполним для вас декларацию 3-НДФЛ!

Заказать декларацию

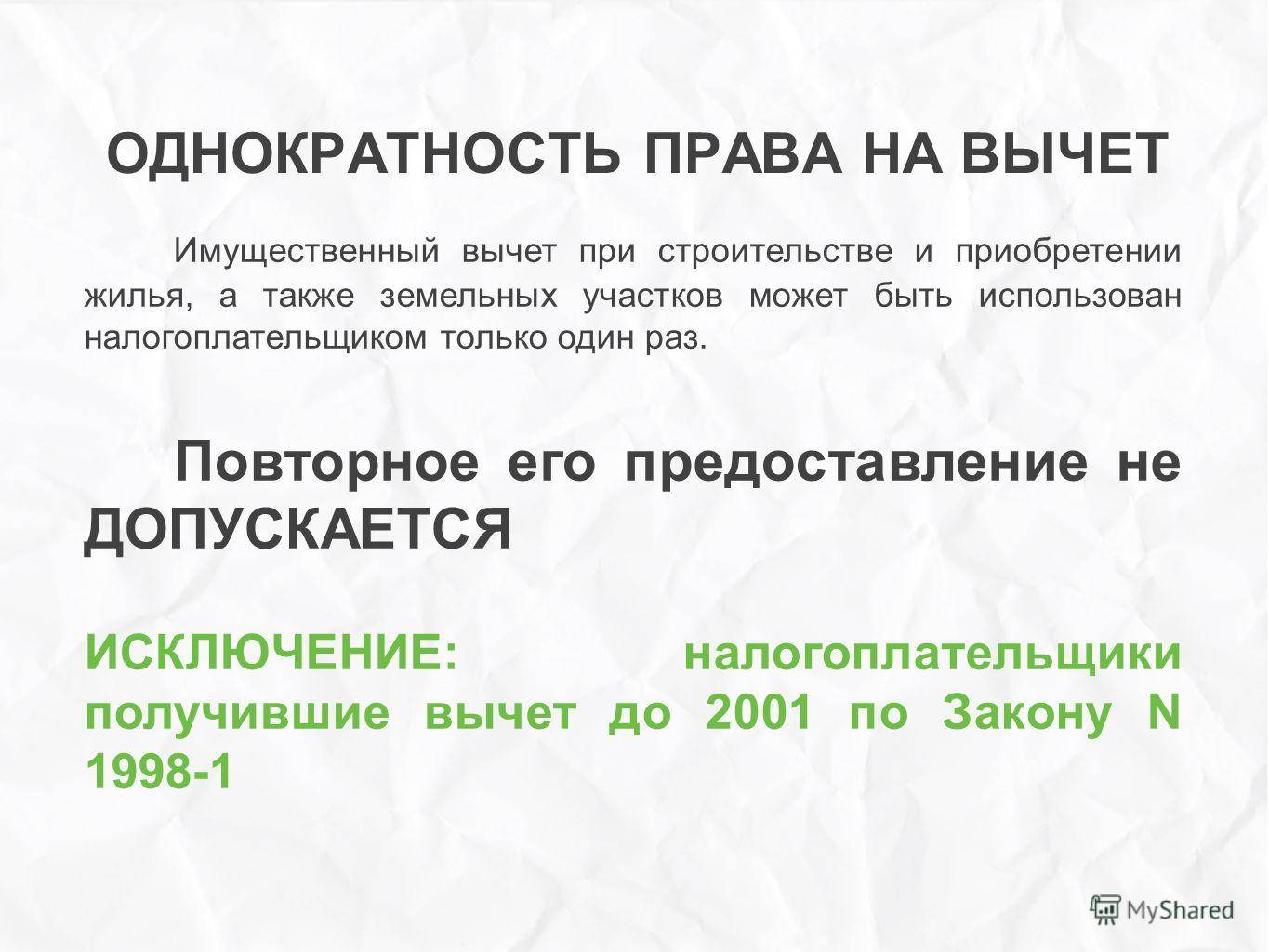

5) Вы ранее не использовали право на

имущественный вычет. Для того чтобы правильно понимать это

ограничение, нужно учитывать дату покупки жилья или земли:

Если вы купили квартиру, дом или участок до

01.01.2014, то получить имущественный налоговый вычет

можно только единожды

И не важно, сколько вы потратили денег, и

какую сумму в итоге получили.

Если же жилье или земля куплены после

01.01.2014, и до этой даты вы не получали вычет, то у вас

есть право воспользоваться вычетом несколько раз. Но и в этом

случае суммарный размер вычета не может быть больше 2 млн

рублей.

Подробно о правилах предоставления вычета читайте в статье

«Сколько

раз можно получить налоговый вычет при покупке квартиры».

Пример:

В начале 2019 года вы купили квартиру за 1,6 млн

рублей, а в октябре комнату за 400 тысяч. В 2020 году вы можете

заявить к возврату 2 миллиона, из которых 1,6 млн — за квартиру, а

400 тысяч — за комнату. В итоге вам на счет перечислят 260 тыс.

рублей, из которых 208 тысяч за квартиру и 52 тысячи за

комнату.

Есть вопрос или нужно заполнить3-НДФЛ — мы вам поможем!

Получить консультацию

Целевое использование земли для получения права на вычет

Территории земельные друг от друга отличаются направлением их использования, то есть целью, для которой они предназначены. Дело в том, что в зависимости от конкретной направленности, меняются условия эксплуатации участка. Например, существуют участки, предназначенные для ведения садоводства, то есть возводить на них дома жилые, пригодные для проживания, запрещается. В то же время земли, отданные под возведение жилищ индивидуально характера, как раз предусматривают такую возможность, при этом не ограничивают хозяина в обустройстве небольшого или большого сада, в зависимости от имеющихся в наличии земельных ресурсов.

Для каких целей должен служить участок, чтобы право на получение вычета стало доступным

Получается, что получение вычета возможно лишь в том случае, когда земельная территория, приобретаемая вами, имеет единую целевую направленность – жилищное строительство или проживание, а не ведение садовых и огородных работ, даже если вы возведете на участке другого типа строение, частично пригодное к жизни.

Приведем пример. Петр Семенович Природный всегда мечтал о маленьком домике загородом, чтобы проводит больше времени на свежем воздухе. В итоге он приобрел небольшой садовый участок и построил на нем дом, который пригоден для жилья, однако является дачным, поэтому в конкретную категорию жилых не входит. Получение по нему вычета не возможно, так как предполагается компенсация от государства лишь за жилой объект, эксплуатирующийся по назначению.

NEW COMMENTS

Сроки обслуживания

Документы, подтверждающие регистрацию по месту жительства, были представлены нашему вниманию. И способы их оформления тоже.

Как быстро выдают бланки установленных форм? Обычно срок оказания услуги варьируется от нескольких минут до пары недель. Более точные сведения сообщат в конкретном регистрирующем органе.

Платить за прописку, а также за выдачу справок с места жительства не придется. Госпошлина за подобные услуги не предусматривается. Если кто-то требует денег, нужно обращаться в суд, предварительно зафиксировав соответствующее поведение.

Возврат налогов – какой размер налогового вычета можно получить?

Сумма, которую вы можете вернуть в качестве налогового вычета зависит от двух параметров. Первое – та сумма, которая была потрачена на улучшение жилищных условий. Второе – объем денежных средств, выплаченных вами в качестве налога на доход физических лиц государству.

Есть еще несколько важных нюансов, которые стоит учитывать при осуществлении процедуры возврата налога при покупке жилья:

1. В общей сложности возврат осуществляется не более 13% от стоимости квартиры, дома или земельного участка, но максимальная стоимость имущества для вычета не должна превышать 2 000 000 рублей (1 000 000 для жилья, купленного до 2008 года). Если сумма сделки была более 2 000 000 рублей, то это вовсе не значит, что вы не сможете получить налоговый вычет. Это значит, что сумма возврата налога будет не более 260 000 рублей.

2. Возврат налога за год составляет не более той суммы, которую за этот год вы перечислили в качестве налогов. По общему правилу НДФЛ составляет 13% от суммы заработка официально трудоустроенного лица. Т.е. если вы за год заплатили более 260 000 рублей НДФЛ, то возврат налогов можно сделать на полную сумму. Если меньше, то остаток переходит на следующий год. Возвращать налог можно несколько лет до тех пор, пока вы не вернете всю сумму полностью.

3. При приобретении жилья в ипотеку вы можете осуществить налоговый вычет по ипотечным процентам на сумму до 3 000 000 рублей (с 2014 года), т.е. сумма возврата налога по ипотечным процентам в данном случае вырастает до 390 000 рублей. При покупке дорого жилья сумма возврата по ипотечным процентам может превышать сумму возврата налогов от покупки самого жилья.