Прогноз кредитного рейтинга

Присвоенный кредитный рейтинг отражает состояние банка на определенный момент времени. Но инвестору важнее видеть динамику – то есть движение банка по шкале. Поэтому вместе с буквенным кодом кредитной организации дается еще и прогноз (обычно тоже в соответствии со шкалой). Например:

- Возможное повышение — вероятное улучшение кредитного рейтинга в результате положительной динамики показателей деятельности банка.

- Стабильный — сохранение кредитоспособности и финансовой устойчивости на том же уровне.

- Возможное понижение — прогнозируемая вероятность падения кредитного рейтинга.

- Неопределенный — прогноз деятельности банка не ясен.

Что такое лучший банк

Аналитики сайта «Банк.Кредиты» непрерывно собирают и анализируют количественную и качественную информацию о деятельности российских банков, чтобы помочь вам выбрать лучший банк.

Мы считаем, что не существует одного банка, который идеален во всех отношениях для всех клиентов. Поэтому мы не выделяем один банк как лучший, а предоставляем информацию, которая позволит вам сравнить условия предоставления финансовых услуг в разных банках и выбрать самый подходящий вариант с учетом ваших индивидуальных потребностей.

По мнению «Банк.Кредиты», лучший банк — это организация, соответствующая следующим параметрам:

- устойчивое финансовое положение, понятная стратегия развития;

- реальная положительная банковская репутация среди клиентов и профессионалов;

- использование стратегии «win-win», при которой взаимодействие выгодно и для банка, и для клиентов;

- ориентированность банка на клиента: живое общение с клиентом, консультирование и разъяснение возможных рисков и выгод, учет жизненных затруднений клиентов и помощь в разработке стратегии их преодоления, объяснение причин отказа в предоставлении банковской услуги;

- отсутствие неоправданной навязчивости во взаимоотношениях с клиентами;

- высокий уровень цифровой культуры, принятой в организации и используемой сотрудниками разного уровня;

- социальная ответственность банка, подтверждаемая конкретными проектами и акциями;

- общая культура сотрудников банка.

Мнение «Банк.Кредиты» основано на следующих параметрах:

- удовлетворенность клиентов качеством полученных банковских услуг;

- финансовая информация, предоставляемая банками.

Для оценки банков мы используем информацию, полученную из различных источников. Среди них:

- отношение государства к банку;

- структура собственников и качество менеджмента;

- финансовая отчетность банка;

- рейтинги текущего состояния банка и динамики его развития;

- подлинные отзывы реальных клиентов банка, размещенные на интернет-ресурсах с репутацией высокой надежности, в т. ч. уникальная база для оценки — отзывы зарегистрированных и проверенных пользователей крупнейших поисковых систем Яндекс и Google;

- мнение авторитетных независимых экспертов;

- исследования «тайных покупателей» и др.

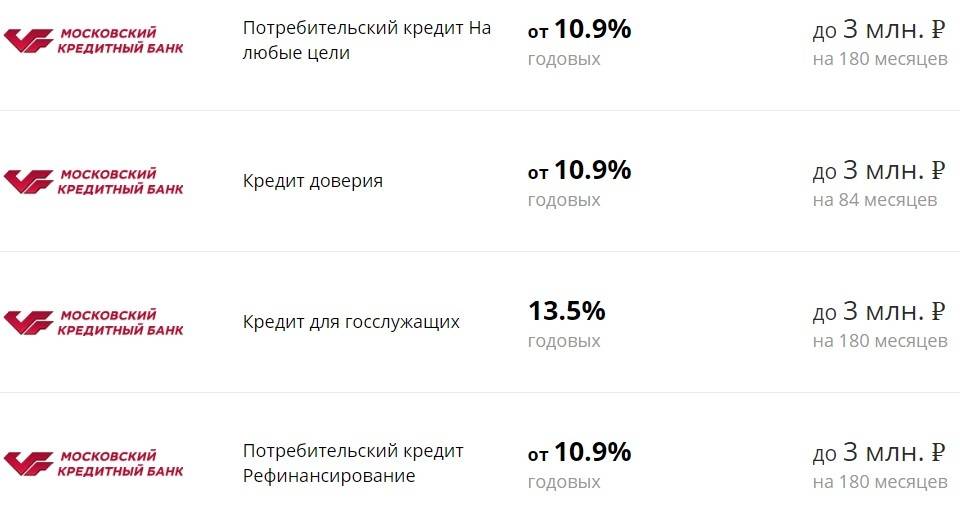

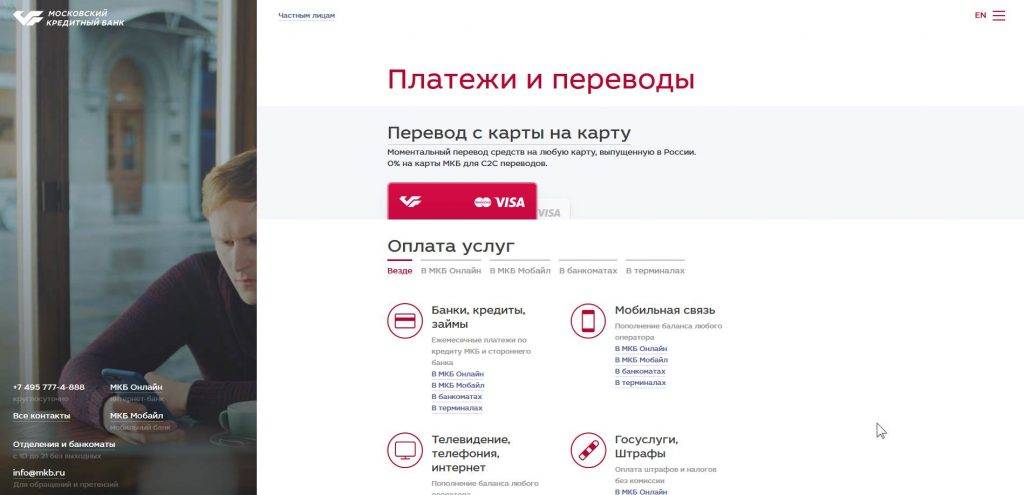

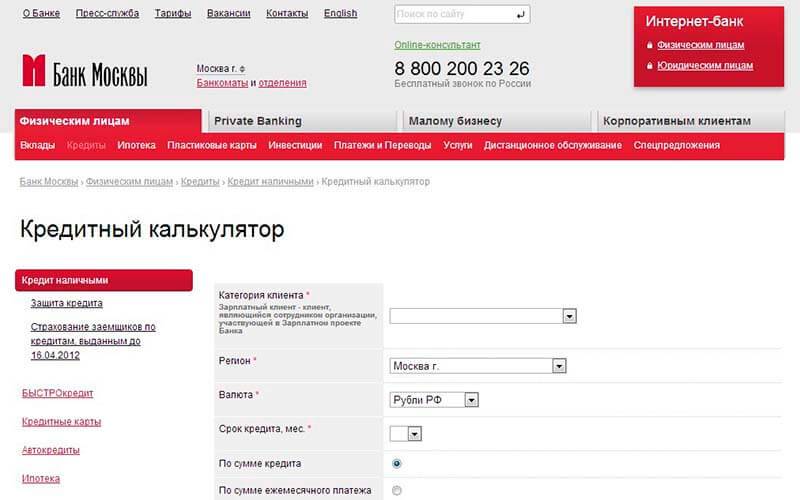

Образец заявления и дополнительные документы

Предоставляем вам архив для скачивания со всеми необходимыми для получения одобренной заявки документами и подробностями действующих тарифов. Список файлов:

- Памятка об условиях предоставления, использования и возврата Нецелевого кредита (для регионов присутствия МКБ)

- Памятка об условиях предоставления, использования и возврата Нецелевого кредита (для Москвы, Московской области и Санкт-Петербурга)

- Справка о доходах (по форме Банка)

- Договор комплексного банковского обслуживания

- Договор комплексного банковского обслуживания (действуют с 10.01.2019)

- Общие условия предоставления и погашения нецелевых (потребительских) кредитов

- Заявление-анкета нецелевой (потребительский) кредит

- Заявление-анкета поручителя

- Заявление-анкета залогодателя

- Анкета юридического лица

- Заявление на КБО (действует с 09.01.2019)

- Памятка клиента по погашению Нецелевого кредита

- Единые тарифы на выпуск и обслуживание банковских карт

СКАЧАТЬ АРХИВ: Документы МКБ (Размер файла 7 MB. Формат: zip)

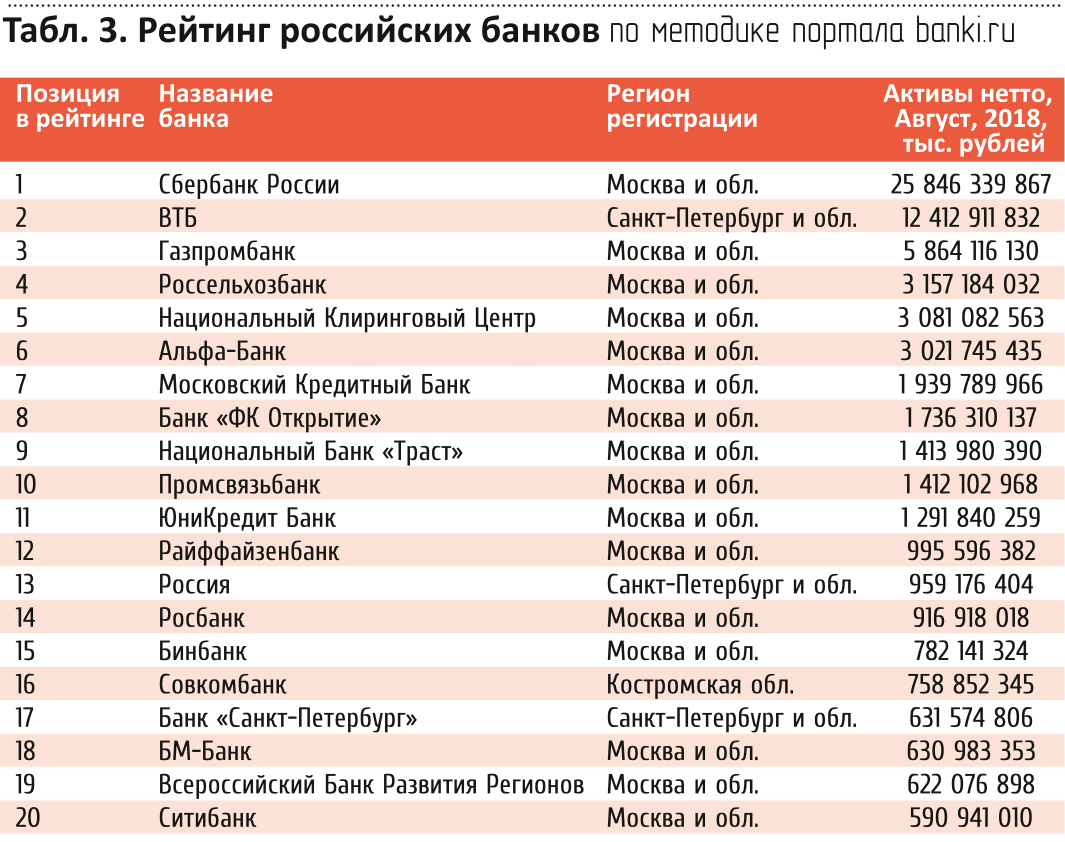

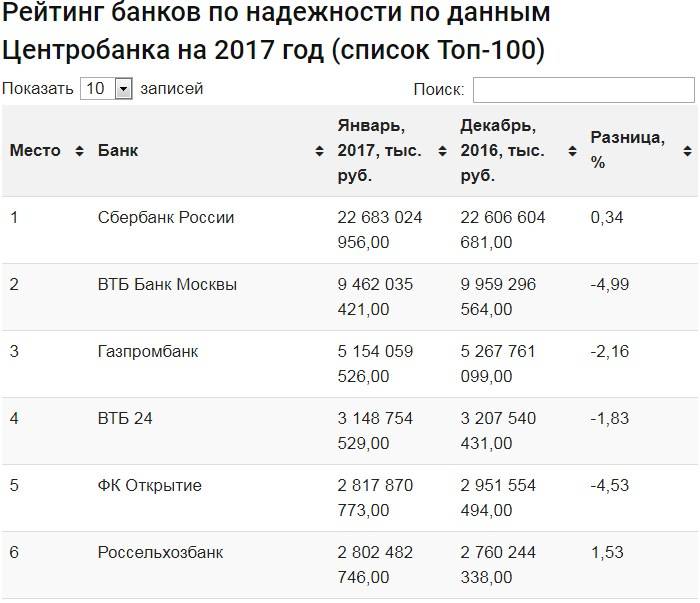

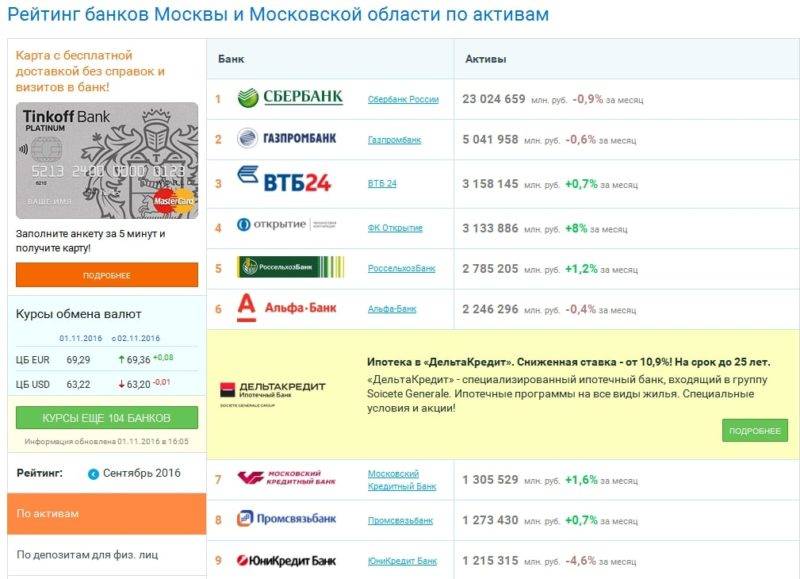

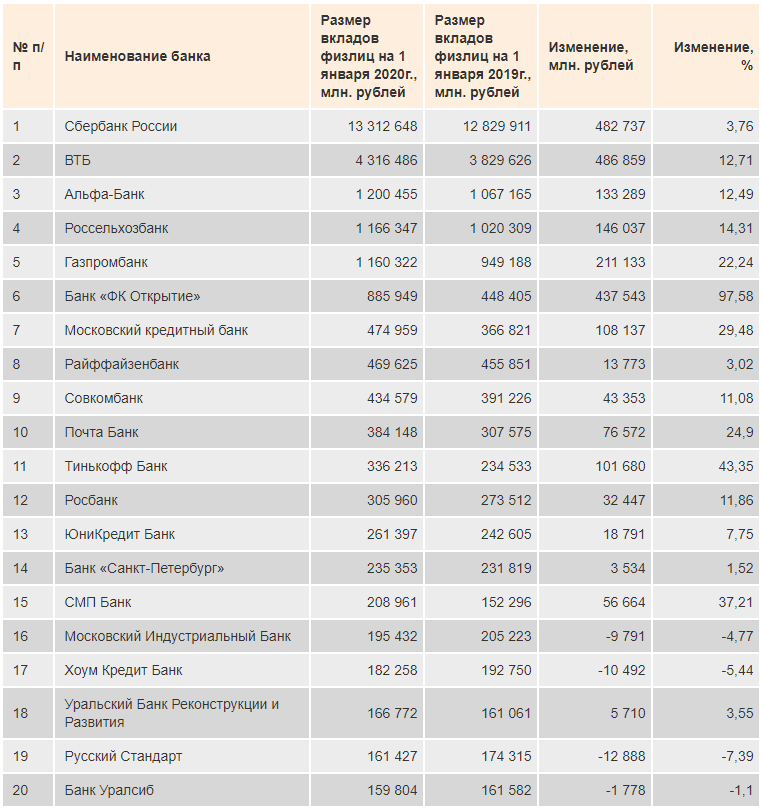

10 лучших банков России по статистике ЦБ РФ

Чтобы ваши средства были в безопасности, отдайте предпочтение одному из финансовых учреждений, входящих в первую десятку самых надежных банков России 2020 года.

10. Райффайзенбанк

Дочернее учреждение австрийской банковской группы улучшило свои показатели по сравнению с 2019 годом, и смогло войти в топ-10 надежных российских банков. И хотя его сеть филиалов и отделений (5 и 175 соответственно) не так широка, как у банков из первой тройки, однако по надежности Райффайзенбанк ничем им не уступает.

Дочернее учреждение австрийской банковской группы улучшило свои показатели по сравнению с 2019 годом, и смогло войти в топ-10 надежных российских банков. И хотя его сеть филиалов и отделений (5 и 175 соответственно) не так широка, как у банков из первой тройки, однако по надежности Райффайзенбанк ничем им не уступает.

Он имеет высочайшие рейтинги надежности — AAA (ru) – от российского рейтингового агентства АКРА и Эксперт РА, и очень хороший инвестиционный уровень Baa3 по долгосрочному рейтингу депозитов в иностранной и национальной валюте. Это означает, что долговые обязательства банка имеют умеренный кредитный риск.

9. Национальный Банк «Траст»

В середине 90-х годов этот банк был известен как «Менатеп Санкт-Петербург» и изначально входил в финансовую группу, подконтрольную Михаилу Ходорковскому. Однако в настоящее время «Траст» расширил свое влияние не только на Северную столицу, но и на Москву. А почти 100% его акций принадлежит ЦБ РФ.

В середине 90-х годов этот банк был известен как «Менатеп Санкт-Петербург» и изначально входил в финансовую группу, подконтрольную Михаилу Ходорковскому. Однако в настоящее время «Траст» расширил свое влияние не только на Северную столицу, но и на Москву. А почти 100% его акций принадлежит ЦБ РФ.

Он имеет 25 филиалов по России, клиентами которых числятся свыше 1,5 миллиона физических и юридических лиц. Им предложен широкий выбор услуг, начиная от вкладов, кредитования и услуг брокера Forex и заканчивая расчетно-кассовым обслуживанием и дистанционным обслуживанием.

Финансовые показатели

По данным BankoDrom.ru на 1 сентября 2020 г. активы-нетто банка «Московский кредитный банк (МКБ)» составляют 2,9 трлн. рублей (7-е место в Российской Федерации), собственный капитал (ф. 123) — 277 млрд. рублей (7-е место по России), кредитный портфель — 2,2 трлн. рублей (6-е место), привлеченные средства физических лиц — 490,7 млрд. (8-е место по РФ).

Уровень активности банка на рынке межбанковского кредитования за последние 6 месяцев оценивается как высокий.

Доля банка в совокупном размещении межбанковских кредитов по банковской системе РФ составляет 0,64%.

Доля банка в совокупном привлечении межбанковских кредитов по банковской системе РФ составляет 9,51%.

Банк постоянно находится в состоянии привлечения средств с рынка.

Банк достаточно часто размещает избыточную ликвидность в Банке России.

Российские рейтинговые агентства и российские рейтинги банков

В России присвоение кредитных рейтингов регулируется законодательством. Немалое влияние на него в 2014-2015 гг. оказали санкции со стороны ряда иностранных государств. Принято решение создать собственную структуру рейтинговых агентств. В итоге в Москве работают три внутренних агентства:

- АКРА – самое крупное агентство;

- «Эксперт РА»;

- «Рус-Рейтинг».

Все они присваивают кредитные рейтинги и по национальной, и по международным системам.

Несмотря на то что большая тройка официально не аккредитована в России, их оценки все равно имеют вес. Обеспечение в виде ценных бумаг, имеющих только их оценки, не может в одну секунду потерять ценность только вследствие изменения международной практики.

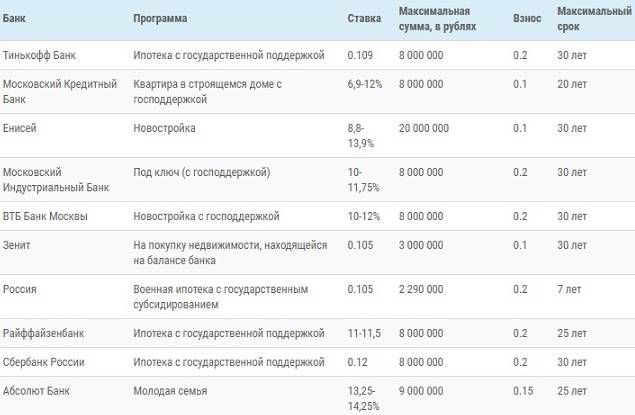

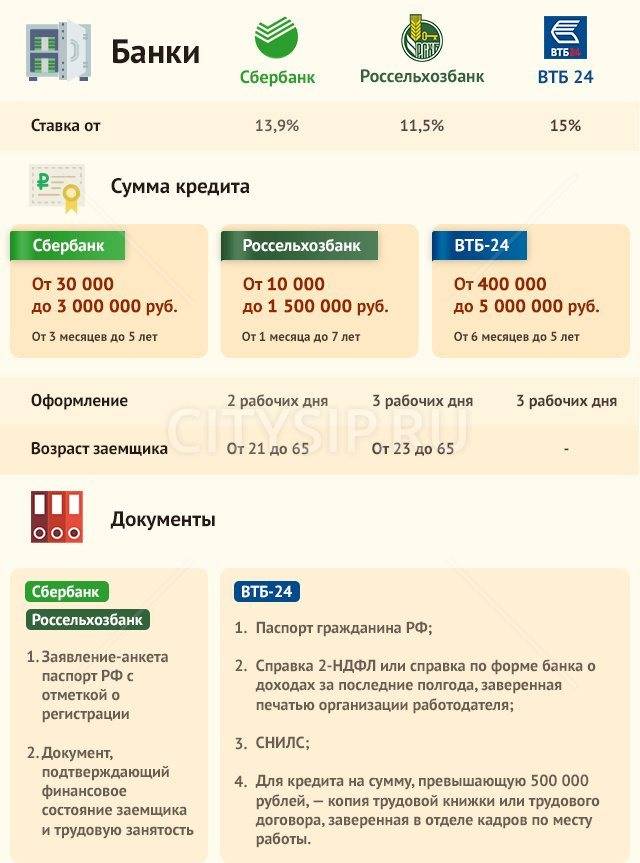

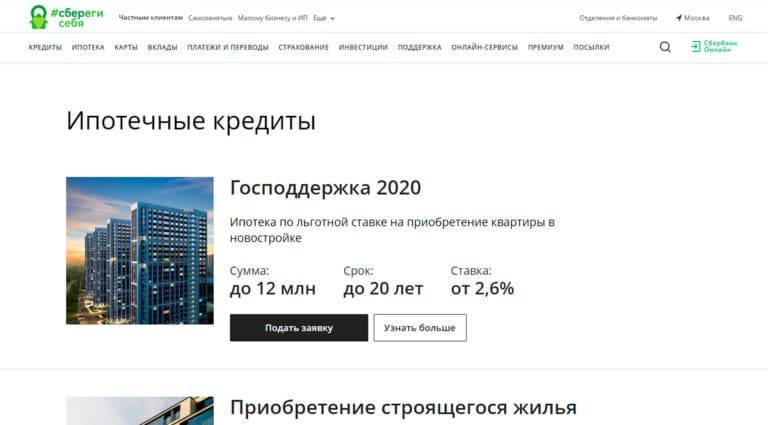

Сбербанк

Если хотите получить ипотечный кредит с выгодным процентом, стоит обратиться в Сбербанк. Организация предлагает множество программ, среди которых приобретение строящегося жилья, льготные кредиты с господдержкой, ипотека на индивидуальное строительство жилого дома, рефинансирование ипотеки от других кредитных организаций.

Клиенты банка отмечают быстрое оформление сделки без лишних документов и затягиваний сроков. Для получения кредита на квартиру необходимо рассчитать кредит на калькуляторе, отправить заявку на рассмотрение, подобрать подходящую недвижимость и подписать документы в отделении банка. В Сбербанке можно получить ипотеку на сумму до 30 млн рублей, чтобы увеличить шансы на одобрение большой суммы, разрешается привлекать до 6 созаемщиков.

Военнослужащие могут получить льготный процент по ипотечному кредитованию с программой военной ипотеки. В этом случае процентная ставка составит 8.4% в год, а сумма первоначального платежа 15%. На сервисе Сбербанка ДомКлик доступен перечень аккредитованных застройщиков, поиск жилья в новостройке и на вторичном рынке, расчет рыночной стоимости недвижимости.

Рейтинг банков для бизнеса

Для бизнеса тоже можно выделить лучшие варианты банков. Здесь учитывалась стоимость открытия расчётного счета, наличие интернет-банка и возможность подключения к нему, возможность получения USB-ключа, обслуживание интернет-банка.

В рейтинг вошли следующие организации:

- УБРиР с оплатой за год 3900 рублей.

- Альфа-Банк оказывает услуги за 13170 рублей.

- Авангард со стоимостью за год 7300 рублей.

- Промбизнесбанк с ценой обслуживания 8300 в год.

- СДМ Банк с ценой за год обслуживания 11900 рублей.

- Райффайзенбанк со стоимостью обслуживания за год 10560 рублей.

- Абсолют банк с оплатой за год обслуживания 12064 рублей.

- Промсвязьбанк со стоимостью обслуживания 11910 рублей в год.

- Банк Санкт-Петербург со стоимостью обслуживания 9500 в год.

В большинстве случаев для подачи заявления достаточно воспользоваться онлайн версией банка. Также отрывается расчетный счет. Иными словами, приехать в банк придётся только один раз.

Рейтинг банков для юридических лиц

Для юридических же лиц значение имеют иные показатели в отличии от банков для физических лиц. Решающее значение имеет тариф на РКО. На сегодня банки предлагают различные условия: от 0 до 5990 рублей стоимость открытия. Ежемесячное обслуживание также может быть как бесплатным, так и составлять 20000 рублей. Также имеет значение процент при выдаче наличных. Он может быть либо нулевым, либо до определенного процента от суммы.

Лидирующие позиции занимают следующие банки:

- Уральский Банк с пакетом Промо. Стоимость обслуживания и открытия равна нулю.

- ВТБ с пакетом «На старте». Стоимость обслуживания и открытия также равны нулю.

- Совкомбанк с пакетом Старт. Плата за открытие и обслуживание не взымается.

- МТС Банк с пакетом Проще Простого. Оплата за открытие и обслуживание отсутствует.

- Уралсиб с пакетом Бизнес-старт. Отплата за обслуживание и открытие не взымается.

- Локо-Банк с пакетом Свой бизнес. Также бесплатное обслуживание и открытие.

- Делобанк с пакетом Выгодный старт. Обслуживание и открытие бесплатно.

- Точка с пакетом Необходимый минимум. Обслуживание 0 рублей.

- Сфера с пакетом S и бесплатным обслуживанием.

- Банк Зенит с пакетом ОДИН ЗА ВСЕ и бесплатным обслуживанием.

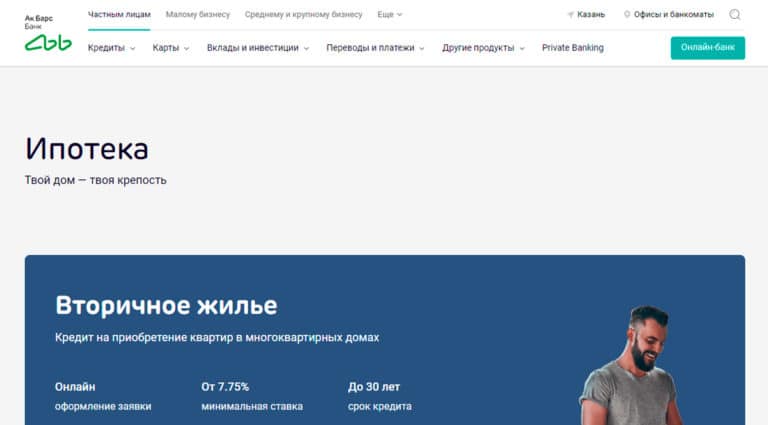

Ак Барс

Ипотечные программы банка Ак Барс отличаются гибкостью и большим перечнем льгот для кредитования. Одним из популярных предложений является ипотека на приобретение земельного участка, жилого дома, таунхауса под залог объекта недвижимости. В программе предусмотрена процентная ставка от 8.5 процентов и использование материнского капитала для полной или частичной оплаты первоначального взноса.

Для оформления ипотечной сделки без очереди, стоит заполнить анкету и дождаться предварительного одобрения суммы. После этого сотрудник банка направит приглашение в офис для подписания документов и выдачи денежных средств. Кредитная организация позволяет погашать ипотеку в любое время без ограничений по сумме и обложения процентами.

На сайте компании можно подробно изучить условия получения ипотеки, ознакомиться с пакетом документов и скачать необходимые бланки для заполнения. Вносить платежи без комиссии можно в интернет-банке, мобильном приложении, банкомате, через операциониста в отделении. Клиенты хвалят банк Ак Барс за широкий перечень программ и лояльное отношение к заемщикам.

депозит нотариуса

Решил мудрый принц до конца изведать тайны расчетов на вторичке. Ведь древнее предание гласило, что есть еще один способ – через депозит нотариуса. Вот и снарядился в путь с документами на четвертый адрес наш покупатель к нотариусу.

Купля-продажа доли в квартире: особенности сделки

Что нужно делать, чтобы деньги не утекали вместе с водой

Против взлома нет приема, или Кому стоит опасаться квартирных краж

Шесть шагов к успешной продаже квартиры

Как выбрать комнату в коммунальной квартире

Девять главных причин торговаться, покупая квартиру

Юрист на сделке: зачем он нужен и сколько стоит

Что нужно знать, чтобы покупать жилье

Что нужно знать, покупая квартиру в старом доме

Осмотр квартиры на вторичке: что не упустить из виду

Покупаем квартиру на вторичке: с чего начать

Как старую квартиру обменять на новую

Как продать непродаваемую квартиру: семь полезных советов

Как правильно фотографировать квартиру, чтобы ее продать

Хоумстейджинг по-русски: готовим квартиру к продаже

Как продать ипотечную квартиру по переуступке

Мудрости Гаруна аль-Рашида хватило, чтобы понять суть услуги.

В одном из банков нотариус открывает специальный счет. Покупатель квартиры вносит на счет нотариуса сумму в соответствии с договором. Стороны фиксируют порядок расчетов в договоре купли-продажи и заверяют его. И по предъявлении указанных стороной сделки документов нотариус выдает деньги со своего депозитного счета продавцу жилья.

В соглашении описываются этапы размещения денег и условия их изъятия. Можно прописать и условия выплаты комиссионных агенту.

Плюсы в том, что деньги размещаются на депозите именно на столько дней, сколько потребуется Росреестру на оформление документов. Кроме того, клиентам гарантирована полная конфиденциальность: благодаря нотариальной тайне каждый участник сделки получает ровно ту информацию, которая ему полагается.

Не до конца юридически решен вопрос, что происходит с деньгами при банкротстве банка. Но, хвала небесам, нотариальное удостоверение сделки застраховано трижды: во-первых, нотариус по закону обязан застраховать свою деятельность; во-вторых, его страхует региональная нотариальная палата; в-третьих, возврат денег возможен из Компенсационного фонда федеральной палаты…

Принц уже подписал договор и вдруг замер, как ишак, поперхнувшийся урюком. Все плюсы такой схемы померкли в глазах принца, когда он узнал, что за работу нотариус берет 0,5% от суммы сделки, что гораздо дороже, чем в других вариантах расчетов. И полпроцента эти высчитываются не от той цены, которую называешь, а от кадастровой стоимости объекта.

В общем, пришлось заложить ковер-самолет, и домой принц отправился своим ходом.

Текст: Игорь Чубаха

Фото: pressfoto.ru

Какие банки можно отнести к спискам надежных для открытия вклада

Высокая процентная ставка и иные дополнительные бонусы являются далеко не главными параметрами при выборе банка для инвестирования своих сбережений. Огромную роль играет надежность банка, его репутация, история, отзывы действующих клиентов. Ежегодно частные аналитики и представители крупнейших рейтинговых агентств составляют списки самых надежных банков для открытия вклада. Прогнозировать развития ситуации и опубликовывать такие списки – сложная задача, особенно в условиях нестабильности российской экономики.

В рейтинг наиболее надежных банков России для вкладов помимо системно значимых, утвержденных Центробанком, сегодня можно включить:

- иностранные банки, открывшие дочерние структуры в РФ;

- так называемые «белые банки», на деятельность которых оказывают непосредственное влияние госструктуры и финансово-промышленные группы.

Рассмотрим их особенности подробнее.

Иностранные банки – под защитой «материнского» банка

Дочки крупных иностранных банков и банки с участием иностранного капитала характеризуются низкой долей вероятности отзыва у них лицензии. У них могут возникать закономерные финансовые трудности, возможно даже постепенный уход с российского рынка, но отобрать лицензию Центробанк вряд ли решиться.

К таким банкам можно отнести:

- Банк Интеза;

- ОТП банк;

- Хоум кредит;

- Ситибанк;

- Кредит Европа банк;

- Нордеа банк;

- Бэнк оф Чайна;

- АйСиБиСи банк.

Бенефициарными владельцами данных банков выступают иностранные акционеры.

Важно! Перечисленные дочки иностранных финансовых и банковских групп полностью подконтрольны своим материнским компаниям и обладают высоким уровнем надежности

Белый список банков. Банки финансово-промышленных групп

К высоконадежным банкам из белого списка, на работу которых прямое влияние имеют государственных структуры власти, а также к банкам финансово-промышленных групп относятся:

- АБ «Россия» (по показателю имеющихся активов банк занимает 15-е место в общебанковском рейтинге, известен тесными отношениями своих акционеров с президентом РФ).

- СМП (банк Северный морской путь, принадлежащий Ротенбергам, входит в ТОП-30 банков России по размеру активов и предлагает своим клиентам весь спектр банковских продуктов и услуг).

- Новикомбанк (владельцем банка с июля 2016 года является госкорпорация «Ростех», что, безусловно, повышает уровень надежности кредитного учреждения).

- ВБРР (абсолютное большинство пакета акций принадлежит Роснефти).

- Связь банк, Глобэкс банк (99,8% акций контролирует Внешэкономбанк, заявляющий в последнее время о своих намерениях продать банк при условии объединения с Глобэкс банком рыночному инвестору).

- Почта банк (является дочерней структурой банка ВТБ-24 и Почты России (50/50).

- Абсолют банк (банк является дочкой НПФ «Благосостояние», входит в ТОП-40 среди банков РФ).

- Банк Зенит (в состав бенефициаров входит Татнефть, которой принадлежит свыше 70% акций).

- Дельтакредит банк (100% акций принадлежит Росбанку, который в свою очередь является дочерней структурой Сосьете Женераль в РФ).

- МТС банк (дочерняя структура АФК «Система», находится на 49-ой позиции рейтинга банков России).

- Сетелем банк (совместная розничная структура Сбербанка и BNP Paribas, специализируется на потребительском кредитовании в розничных сетях и автосалонах).

- АК Барс (акции в собственности Республики Татарстан).

Помощник

Продукты Банки.ру

Калькуляторы

Калькулятор вкладов

Калькулятор кредитов

Калькулятор ипотеки

Калькулятор ипотечного страхования

Калькулятор ВЗР

Калькулятор автокредитов

Рассчитать ОСАГО

Рассчитать КАСКО

Вклады и инвестиции

Вклады в Сбербанке

В Почта банке

В рублях

С высоким процентом

Вклады с онлайн заявкой

Акции российских компаний

Покупка ОФЗ

Кредиты и займы

Кредиты в Сбербанке

С онлайн заявкой

Наличными

Для пенсионеров

Займ онлайн на карту

Срочный займ на карту

Займ без отказа

Беспроцентный займ

Займ на Киви кошелек

Карты

Онлайн заявка на кредитную карту

Кредитная карта Тинькофф Платинум

Кредитки без справки о доходах

Онлайн заявка на дебетовую карту

Золотая карта Сбербанка

Пенсионная карта Мир от Сбербанка

Ипотека

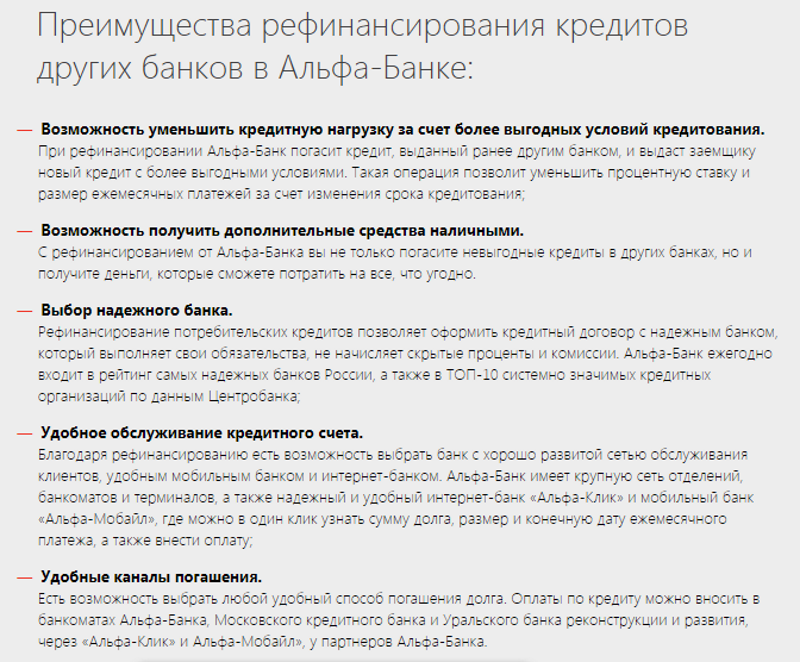

Ипотека в Альфа-Банке

Ипотека в ВТБ

Ипотека в Сбербанке

Рефинансирование ипотеки

Льготная ипотека

Ипотека на вторичное жилье

Депозиты

Вклад «Сохраняй» в Сбербанке условия

Еврооблигации на Московской бирже

Газпромбанк проценты по вкладам на сегодня

Акции ВТБ дивиденды 2020

Оформить онлайн вклад

Дебетовые карты

Tinkoff Junior для детей

Тарифы дебетовых карт

Открыть виртуальную банковскую карту

Карта для заработной платы

Банковская карта бесплатно

Микрозаймы

Деньги в долг срочно онлайн

Займы онлайн в 2020

Долгосрочные займы онлайн на карту и без отказов

Микрозайм на карту без отказов мгновенно

Займ на карту без подтверждения карты

Быстрый онлайн займ на карту срочно

Кредит с временной регистрацией

Мгновенный займ на Яндекс Деньги без отказа

Займы для всех

Займы с просрочками и плохой кредитной историей

Потребительские кредиты

Рассчитать кредит наличными в Восточном банке

Расчет потребительского кредита Альфа Банка

Кредит иностранным гражданам

Почта банк кредит с онлайн заявкой

Выгодные кредиты

Потребительский кредит на 10 лет

Взять в кредит 100 тысяч рублей

Взять кредит 3 миллиона рублей

Взять кредит 1000000

Банки выдающие кредит на 7 лет

Кредитные карты

Карта Райффайзен

Альфа Банк виртуальная карта

Карта 100 дней без процентов

Заказать кредитную карту

Кредитная карта онлайн без посещения банка

Кредитные карты проценты

Заказать кредитную карту Альфа Банка онлайн с доставкой курьером

Кредитная карта Мастер Карт Сбербанка

РНКБ банк кредитная карта 55 дней

Кредитная карта без проверки

ОСАГО и КАСКО

ОСАГО онлайн Москва

АльфаСтрахование ОСАГО

Страховка на машину на 1 месяц

Страховая компания ВСК электронный полис ОСАГО

Электронное ОСАГО АльфаСтрахование оформить

Росэнерго Е ОСАГО

Е ОСАГО АСКО

Расчетно-кассовое обслуживание

Альфа банк тарифы РКО для физических лиц

ВТБ документы для открытия расчетного счета

Обслуживание расчетного счета ИП

РКО в Сбербанке

Юникредит банк РКО

Ипотечные кредиты

Ипотека без первоначального взноса онлайн

Ипотека для семей с 2 детьми в 2020

Ипотечный кредит на строительство дома

Ипотека в Альфа-банке

Ипотека в 2020 году

Господдержка ипотеки в 2020 году

Рефинансирование ипотечного кредита в Сбербанке

Показать еще

Скрыть

Требования и документы

Категория заемщика

- работники по найму

- индивидуальные предприниматели

- владельцы / совладельцы собственного бизнеса

Доход

подтверждение дохода

- справка 2-НДФЛ

- выписка со счета

- справка по форме банка / в свободной форме

- другие документы

Собственные средства

Структуру собственных средств представим в виде таблицы:

| Наименование показателя | 01 Августа 2019 г., тыс.руб | 01 Августа 2020 г., тыс.руб | ||

|---|---|---|---|---|

| Уставный капитал | 27 079 710 | (18.40%) | 29 829 710 | (17.19%) |

| Добавочный капитал | 47 914 250 | (32.55%) | 58 042 848 | (33.44%) |

| Нераспределенная прибыль прошлых лет (непокрытые убытки прошлых лет) | 38 531 590 | (26.18%) | 79 531 343 | (45.82%) |

| Неиспользованная прибыль (убыток) за отчетный период | 28 677 983 | (19.48%) | 556 567 | (0.32%) |

| Резервный фонд | 4 313 214 | (2.93%) | 4 313 214 | (2.49%) |

| Источники собственных средств | 147 187 645 | (100.00%) | 173 559 140 | (100.00%) |

За год источники собственных средств увеличились на 17.9%. А вот за прошедший месяц (Июль 2020 г.) источники собственных средств уменьшились на 4.6%. .

Краткая структура капитала на основе формы 123:

| Наименование показателя | 01 Августа 2019 г., тыс.руб | 01 Августа 2020 г., тыс.руб | ||

|---|---|---|---|---|

| Основной капитал | 158 266 132 | (60.32%) | 185 354 487 | (66.44%) |

| — в т.ч. уставный капитал | 27 079 710 | (10.32%) | 29 829 710 | (10.69%) |

| Дополнительный капитал | 104 091 853 | (39.68%) | 93 633 233 | (33.56%) |

| — в т.ч. субординированный кредит | 101 529 776 | (38.70%) | 94 168 380 | (33.75%) |

| Капитал (по ф.123) | 262 357 985 | (100.00%) | 278 987 720 | (100.00%) |

Размер капитала банка, рассчитываемый по формам 123 или 134, на отчетную дату составил 278.99 млрд.руб.

Другие важные показатели рассмотрим подробнее в течение всего года:

| Наименование показателя | 1Сен | 1Окт | 1Ноя | 1Дек | 1Янв | 1Фев | 1Мар | 1Апр | 1Май | 1Июн | 1Июл | 1Авг |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Норматив достаточности капитала Н1.0 (мин.8%) | 18.9 | 19.6 | 19.0 | 18.9 | 17.0 | 19.5 | 17.5 | 18.2 | 18.5 | 18.9 | 18.9 | 18.0 |

| Норматив достаточности базового капитала Н1.1 (мин.4.5%) | 8.1 | 8.4 | 8.8 | 9.6 | 8.9 | 9.9 | 8.9 | 9.2 | 9.3 | 9.3 | 9.3 | 9.4 |

| Норматив достаточности основного капитала Н1.2 (мин.6%) | 11.2 | 11.5 | 11.8 | 12.3 | 11.3 | 12.6 | 11.3 | 11.7 | 11.5 | 11.9 | 12.0 | 11.9 |

| Капитал (по ф.123 и 134) | 270.8 | 270.9 | 270.9 | 275.6 | 267.0 | 274.9 | 273.6 | 275.5 | 277.4 | 282.1 | 281.8 | 279.0 |

| Источники собственных средств (по ф.101) | 155.4 | 156.3 | 160.2 | 178.8 | 177.8 | 181.6 | 175.4 | 182.4 | 193.0 | 184.4 | 181.8 | 173.6 |

По медианному методу (отброс резких пиков): сумма норматива достаточности капитала Н1 в течение года имеет тенденцию к незначительному падению, однако за последнее полугодие имеет тенденцию к незначительному росту, а сумма капитала в течение года и последнего полугодия имеет тенденцию к незначительному росту.

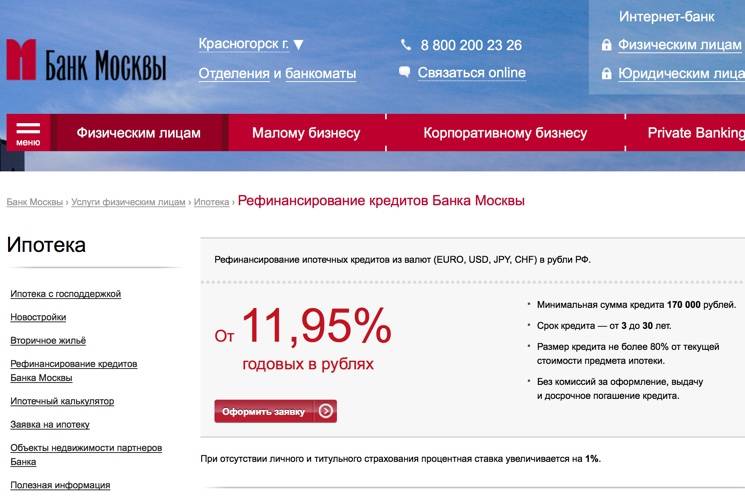

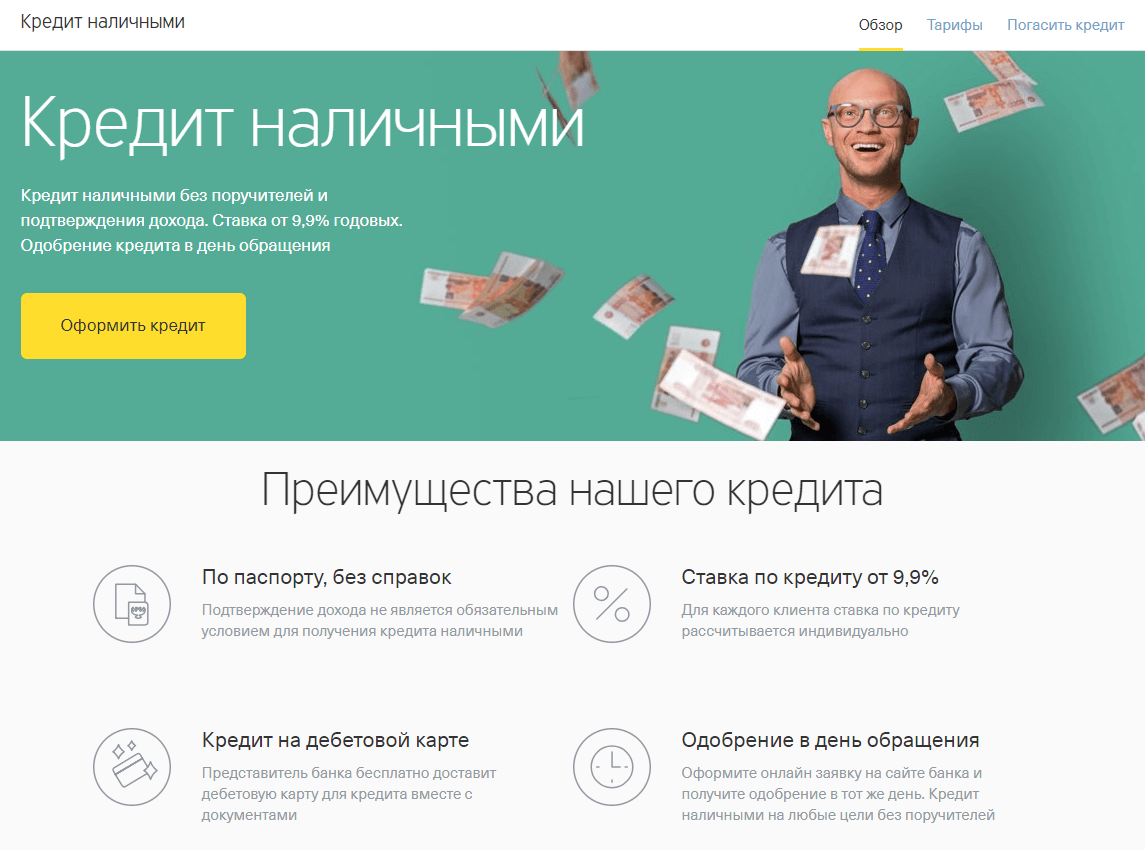

Порядок и правила оформления

Для того чтобы оформить ипотеку в ПАО «Московский кредитный банк», необходимо подготовить определенный пакет документов. Наличие полного объема бумаг в значительной мере повышает вероятность одобрения клиентской заявки администрацией финансового учреждения.

Список необходимых документов

Перечень документов может меняться в зависимости от того, какую сумму процентного займа собирается запрашивать клиент МКБ. К примеру, для ипотечного кредитования до 3 миллионов рублей заемщику придется представить в банк пакет, в который входят:

- Паспорт, подтверждающий российское гражданство.

- Справка о постоянной или временной регистрации.

- Справка о доходах за последние 3 месяца, оформленная по НДФЛ-2 или банковской форме.

- Ксерокопия трудовой книжки или любого другого документа, подтверждающего занятость заявителя.

- Свидетельства о браке, разводе и рождении детей, если таковые имеются.

Так, для получения одобрения клиент обязан предоставить следующие бумаги:

- Идентификационный номер налогоплательщика (ИНН).

- Страховой номер индивидуального лицевого счета (СНИЛС).

- Военный билет (актуально, если возраст заемщика соответствует призывному).

- Документы, подтверждающие имущественные права на ценные объекты, стоимость которых будет сопоставима размеру ипотечного кредитования.

- Справки о банковских счетах и депозитах, подтверждающие клиентскую платежеспособность.

- Все заключенные ранее и незакрытые кредитные договоры, оформленные в этой и любой другой организации.

Следует отметить, что по отношению к индивидуальным предпринимателям и владельцам мелкого, среднего и крупного бизнеса могут выдвигаться еще более жесткие требования. В этом случае не последнюю роль играет такой фактор, как кредитная история. Чем лучше она будет, тем больше шансов на то, что администрация одобрит клиентскую заявку на оформление ипотеки. Кроме того, менеджмент МКБ оставляет за собой право менять перечень необходимых документов и требовать дополнительные бумаги до принятия окончательного решения. При этом положительное решение имеет свой срок действия, который исчисляется тремя месяцами.

На этот раз всё ограничивается простым заявлением, в котором клиент указывает сумму, подлежащую списанию, и обращается к администрации с просьбой о пересчете остатка и предоставлении ему обновленного аннуитетного графика погашений.

Составление заявки

Есть три способа подачи заявки на оформление ипотеки в Московском кредитном банке: онлайн через подачу заявки на сайте, по телефону, связавшись с менеджерами, а также непосредственно во время посещения ближайшего отделения этой организации. К этому моменту желательно окончательно определиться с видом, размером и сроками кредитования, для чего можно воспользоваться приложением автоматической калькуляции онлайн.

При составлении электронной заявки потенциальному заемщику придется оставить все необходимые данные для обратной связи с банковскими работниками (обычно это фамилия, имя и отчество заявителя, его контактный телефон и действующий электронный адрес). Кроме того, необходимо заполнить поля, в которых указываются ориентировочная стоимость и тип ипотечного жилья, размер ежемесячного дохода, а также величина первоначального взноса и процентной ставки.

Чаще всего работники банка связываются с потенциальными клиентами в течение первых суток после оставленной заявки, однако это не означает, что она получила статус принятой. Рассмотрение дела заемщика на официальном уровне начинается только после предоставления им всех необходимых документов. Обычно на эту процедуру уходит не более 5 рабочих дней, после чего заявитель получает соответствующее уведомление.

Чаще всего работники банка связываются с потенциальными клиентами в течение первых суток после оставленной заявки, однако это не означает, что она получила статус принятой. Рассмотрение дела заемщика на официальном уровне начинается только после предоставления им всех необходимых документов. Обычно на эту процедуру уходит не более 5 рабочих дней, после чего заявитель получает соответствующее уведомление.

https://youtube.com/watch?v=WWpDC4mel08

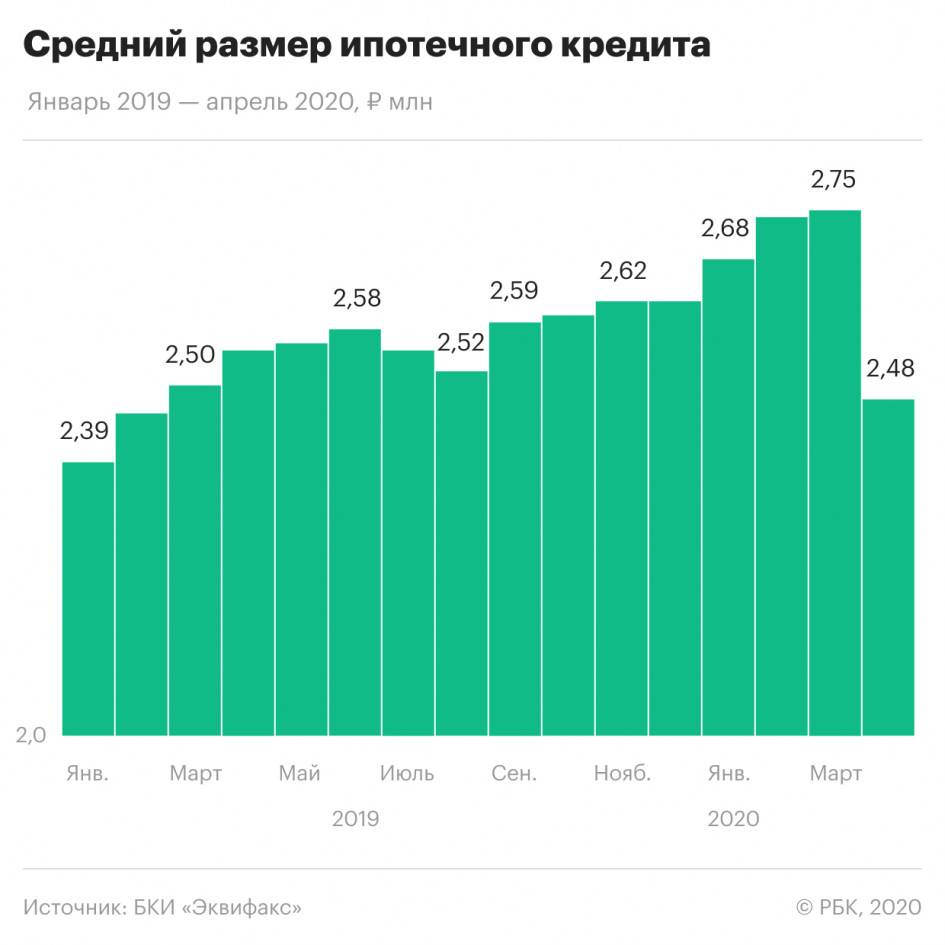

О ситуации на рынке ипотечного кредитования за последние несколько лет

Как было упомянуто выше, в конце 2014 года ЦБ РФ резко поднял ключевую ставку.

По причине падения доходов и роста цен кредитоспособность населения резко снизилась, поэтому в 2015 году объем выдаваемых денежных средств сократился. Рост отмечен в 2016 году на фоне незначительного изменения в меньшую сторону ставок по ипотеке. При этом тенденций для снижения процента по ипотеке по стандартным программам до уровня 2012-2013 гг. пока нет.

Получить ипотеку по лояльным условиям все таки можно. Банк предлагает программы кредитования для организаций-партнеров, ипотеку с господдержкой и ряд других преференций.

Рейтинг зарплатных проектов банков

Зарплатный проект представляет собой услугу по оплате труда сотрудникам компании на ранее выданные банковские карты. Это позволяет уменьшить нагрузку на бухгалтерский отдел компании, упростить процедуру выдачи зарплаты и сэкономить время на процедуру.

Обратите внимание, что не всегда для осуществления зарплатного проекта необходим расчётный счет. Некоторые банки его не требуют

Лучшими на сегодня банками с зарплатным проектом считаются:

- Сбербанк. Взымает 0,15 %. Не требует счет, зачисления в течение 90 минут.

- Точка. Взымает до 0,55%. Подключение в течение суток, наиболее выгодные проценты.

- Тинькофф Бизнес. Не взымает оплату, моментальное поступление средств.

- ВТБ. Взымает 1%. Расширенный социальный пакет, льготы по кредитам и вкладам, открытие счета не обязательно.

- Модульбанк. Взымает до 19 рублей за сотрудника. Нет лимитов на суммы, автоматический расчет НДФЛ.

- Открытие. Взымает до 0,5%. Льготные тарифы на ипотечное кредитование, возможность установки банкомата на территории организации.

- Промсвязьбанк. Процент определяется индивидуально. Возможность разработки дизайна карты, получение и переоформление удаленно.

- УБРиР. Взымает до 1%. Бесплатное подключение к проектам, кэшбек за покупки.

- Веста Банк. Взымает до 0,28%. Премиальные и простые карты выпускаются бесплатно, подключение проекта в течение трех суток.

- Совкомбанк. Взымает до 0,3%. Простая и безопасная оплата услуг, получение наличных не только в РФ, но и за рубежом.

Таким образом, нельзя назвать просто лучший банк по все направлениям. Для каждой цели он будет различный. Поэтому выбирать следует, предварительно четко определив цели и задачи.

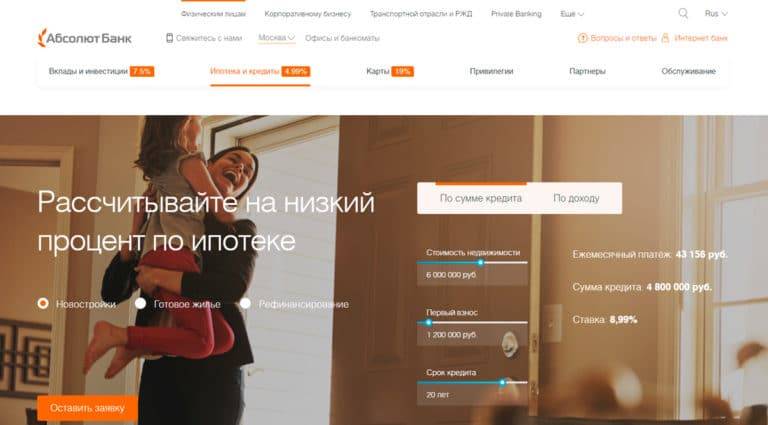

Абсолют Банк

Абсолют Банк предлагает услуги по кредитованию для приобретения квартиры в новостройке, готового жилья и рефинансированию заемов других банков. Сумму ипотеки можно рассчитать по стоимости недвижимости, величине первого взноса или сроку кредита. Недвижимость на вторичном рынке можно приобрести в ипотеку с процентной ставкой 8.99 годовых с первоначальным взносом пятой части от стоимости объекта.

Многие клиенты обращаются в банк за рефинансированием ипотечного кредита. Его преимущества заключаются в изменении состава заемщиков, уменьшении ежемесячных платежей, снижении процентной ставки. Для участия в программе достаточно справки о доходах (выписки со счета) и заполненной анкеты по форме банка. Держателям карт, участникам зарплатного проекта и сотрудникам РЖД предоставляются хорошие скидки на кредитные продукты.

Для поиска хорошего жилья от надежного застройщика Абсолют Банк предлагает воспользоваться собственным сервисом. Здесь указаны добросовестные строительные организации и привлекательные объекты недвижимости. Абсолют Банк считается привлекательным благодаря гибким программам, наличию персонального менеджера и высокому рейтингу надежности.