По какой стоимости можно продать квартиру?

Кадастровая оценка недвижимости учитывает далеко не все ее параметры. Совершенно разные жилые объекты бывают оценены одинаково. Собственник квартиры, выставляя ее на продажу, запрашивает цену с учетом качества ремонта, оснащенности техникой и мебелью и тому подобное.

Несоответствие рыночной и кадастровой стоимости обуславливается следующими обстоятельствами:

- изменения законодательства в сфере недвижимости были произведены в кризисные времена. Доходы населения упали и, как следствие, спрос на жилье. Стало все меньше сделок на рынке недвижимости, что повлияло на стоимость квартир. Из-за этого проведенная в то время оценка жилья не может признаваться полностью объективной;

- в случае, если жилье было повреждено вследствие непредвиденных обстоятельств, таких как пожар, наводнение и тому подобное, оно значительно теряет свою стоимость, что не отражается в кадастровой оценке.

Продажа недвижимости по государственной оценке и ниже или выше

Продавать жильё по кадастровой стоимости и ниже, собственникам квартир приходится по следующим причинам:

- если такова рыночная цена жилья;

- если квартира проблемная или с долгами;

- при необходимости срочной продажи;

- если покупательская способность граждан населённого пункта крайне низкая;

- если кадастровая стоимость установлена неадекватно.

То же самое происходит, если недобросовестный продавец, пытаясь снизить размер НДФЛ, убедил покупателя внести в ДКП цену объекта, более низкую, чем реально полученная им сумма денег по сделке. Но такие действия сторон несут в себе существенные риски и являются незаконными. Если кадастровая стоимость завышена, её можно оспорить в судебном порядке исковым заявлением, с приложением актов оценки от независимого оценщика.

В целом все этапы сделки должны сохраняться, особое внимание нужно обратить на следующие:

- оценка квартиры;

- поиск покупателей и организация просмотров;

- оформление ДКП и его регистрация.

Заказ справки

Если собственник желает выставить на продажу жильё по кадастровой стоимости, то ему нет смысла заниматься расчётами, достаточно обратиться в МФЦ и заказать из Росреестра кадастровую справку о кадастровой стоимости. Из неё следует получить искомые сведения.

Их можно сравнить с ценами, указанными на аналогичное жильё при продаже. При необходимости дальнейшего уменьшения цены, лучше всего обратиться к независимому оценщику и получить официальную бумагу. Но нужно следить, чтобы участвующая в сделке цена не была ниже на 70%, чем указанная в полученной справке.

Поиск покупателей и организация просмотров

Подавая объявление на специальные сайты или в местные СМИ, нужно сделать акцент на то, что квартира продаётся:

- дёшево;

- от собственника;

- возможен торг.

Причины заниженного ценообразования в объявлении озвучивать не стоит. Но перед просмотрами лучше всего в общих чертах их изложить, чтобы отсеять покупателей, не готовых взять на себя существующие проблемы. При просмотре следует показать квартиру, сделать акцент на снижении её цены, в контексте которого подробно изложить причины низкой цены.

Покупателю нужно предъявить пакет заранее подготовленной документации:

- Гражданский паспорт.

- Документ о возникновении права собственности: договор имущественной сделки, свидетельство о наследовании или решение суда.

- Выписку из ЕГРН или свидетельство о собственности.

- Технический паспорт жилого помещения с экспликацией из поэтажного плана.

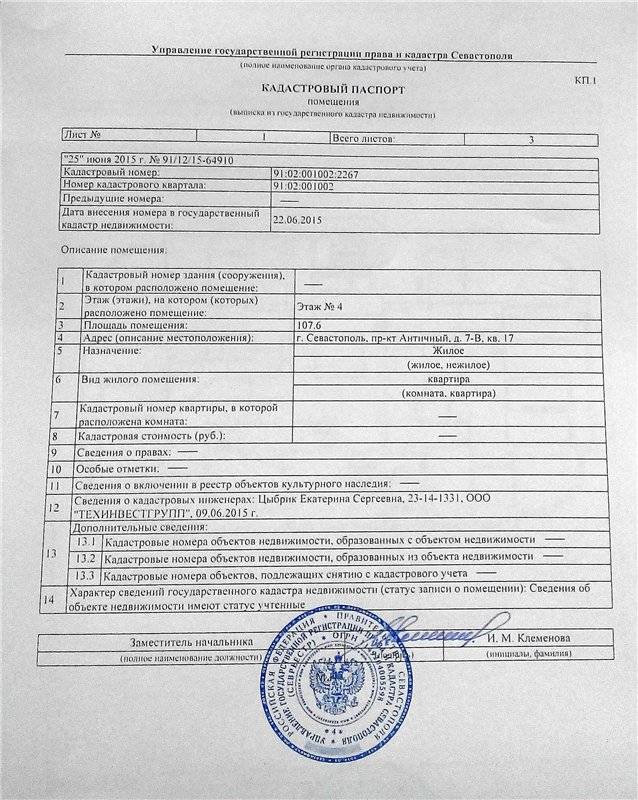

- Кадастровый паспорт.

- Кадастровую справку об отсутствии залога и ареста.

- Копию лицевого счёта.

- Выписку из поквартирной книги.

Дополнительно могут потребоваться:

- Согласие супруга, если квартира является совместной собственностью.

- Согласие органов опеки и попечительства, если собственник несовершеннолетний.

Ели документы не готовы, или в иных случаях по усмотрению сторон, вначале можно оформить предварительный договор купли-продажи, по которому получить аванс или задаток.

Оформление ДКП

После того как все предварительные процедуры прошли, можно приступать непосредственно к сделке. она проходит путём оформления и подписания сторонами договора купли-продажи. При заниженной стоимости, он должен содержать следующие сведения:

- Предмет договора, с указанием параметров квартиры и сторон сделки, с указанием данных Продавца и Покупателя.

- Положение о том, что объект находится в собственности, и сделка не нарушает ничьих имущественных интересов. Здесь же нужно перечислить причины, которые представляют проблему для покупателя: обременение завещательным отказом, не выписанные жильцы и иные причины, если они есть.

- Цена квартиры.

- Условия оплаты: использование сертификата, ипотечный кредит и иные условия.

- Способы расчёта: наличными, аккредитив, банковская ячейка.

- Сроки оплаты.

- Условия и сроки передачи квартиры покупателю.

- Права и обязанности сторон ДКП.

- Ответственность сторон, в том числе – при расторжении ДКП.

В завершение ставятся подписи сторон, по усмотрению ДКП может быть нотариально удостоверен. Подписанный договор с приложением документации передаётся в МФЦ для регистрации сделки. Регистрация, если стороны обратятся в МФЦ вместе, может завершиться за 10 дней.

Пакет документов

Для приватизации комнаты в общежитии вам потребуется собрать достаточно объемный пакет документов. С этим лучше не торопиться, иначе вам придется обращаться в нужную вам инстанцию несколько раз. Для приватизации вам потребуется подготовить следующие бумаги:

- Паспорта всех, кто проживает в комнате. Если там проживают еще и несовершеннолетние дети, то требуется дополнительно подготовить их свидетельства о рождении.

- Заявление. Данный документ заполняется по определенному образцу, который вы сможете получить в муниципалитете.

- Кадастровый паспорт на недвижимость. Здесь потребуется подготовить не только оригинал, но и копию.

- Ордер.

- Договор соцнайма на комнату. Данный документ необходимо получить заранее. Проживать в помещении вы можете и без этого договора, а вот пройти процедуру приватизации без него у вас не получится.

- Документ, который подтверждает тот факт, что желающий приватизировать комнату, не пользовался этой возможностью раньше.

- Выписка из домой книги и выписка из лицевого счета.

- Если один из проживающий в комнате отказывается участвовать в процедуре, то требуется его письменный отказ. При этом необходимо в обязательном порядке заверить этот документ у нотариуса. Если какая-то недвижимость им уже приватизировалась, то данный отказ не требуется.

Не забывайте, что для проведения процедуры вам потребуется оплатить государственную пошлину, размер которой сейчас равен 500 рублей. Если вы правильно подготовили все документы, то каких-либо проблем у вас не возникнет. Разрешение на приватизацию обычно выдается в муниципалитете в течение 1 месяца. В дальнейшем вы можете оформить право собственности и распоряжаться имуществом по своему усмотрению.

Как продать квартиру и легально не платить налог

Угрозы налоговиков не сбылись. Вступление в силу новых норм налогообложения сделок с жильём не привело к отказу от продаж квартир по заниженной стоимости. По-прежнему работают и другие механизмы ухода – полного или частичного – от налога на доход, полученный от продажи недвижимости.

Серьёзные изменения в механизме выплаты подоходного налога при продаже жилья произошли в январе 2016 года, после вступления в силу закона № 382-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации». Данным актом законодатель, с одной стороны, увеличил срок владения квартирой, после которого отпадает необходимость платить налог с продажи, а с другой – попытался перекрыть «лазейку» ухода от выплаты налога.

Первая пятилетка

В 2016 году трехлетний срок владения объектом недвижимости, после которого отпадает необходимость платить налог с продажи, был заменён на пятилетний.

Но для некоторых позиций было сделано исключение.

Жилье, полученное в результате приватизации, наследования, дарения между близкими родственниками и пожизненной ренты может продаваться без налогообложения через три года нахождения в собственности.

Следует также помнить, что трёхлетний срок владения действует для всех объектов, право собственности, на которые было оформлено до 1 января 2016 года. Они могут быть проданы без налогообложения через три года нахождения в собственности.

По закону регионы могут сокращать срок владения квартирой с пяти до трех лет, и даже полностью отказываться от этого срока, но в Свердловской области в настоящее время действуют стандартные «общероссийские» нормы.

Проверочная цифра

Желающим продать жилье до истечения пятилетнего срока предстоит выплачивать 13-процентный налог.

Базой для исчисления налога остаётся цена объекта, зафиксированная в договоре купли-продажи.

Однако правдоподобность указанной цифры проверяется – ее могут сравнивать с кадастровой стоимостью.

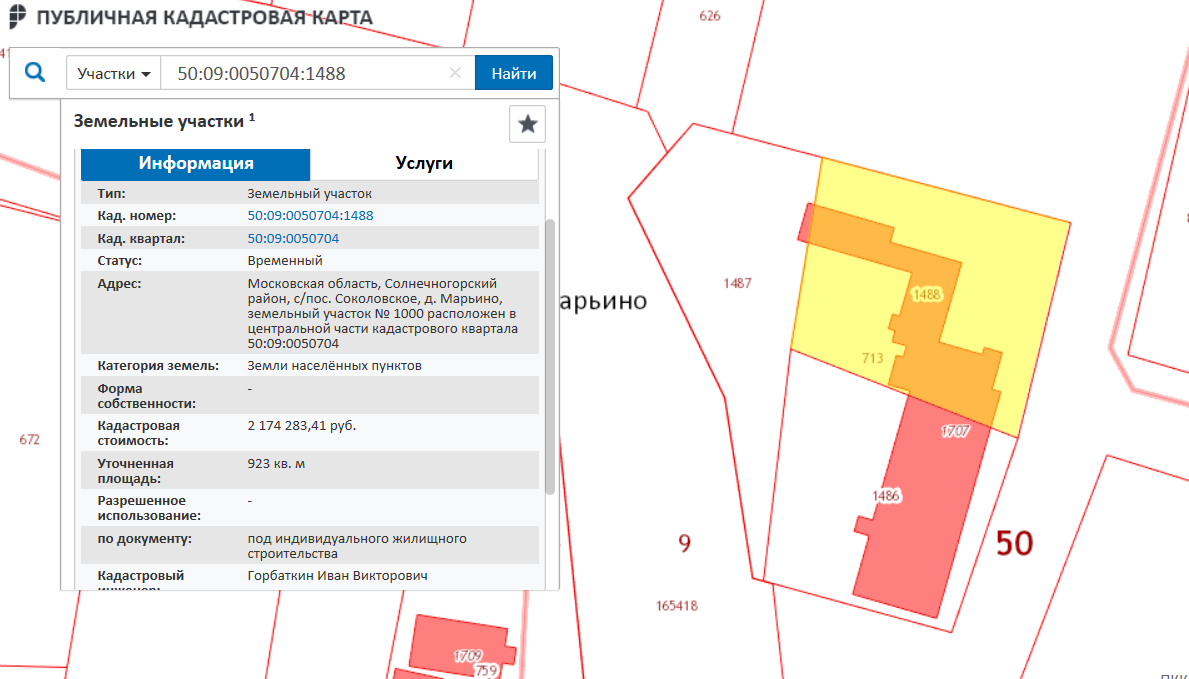

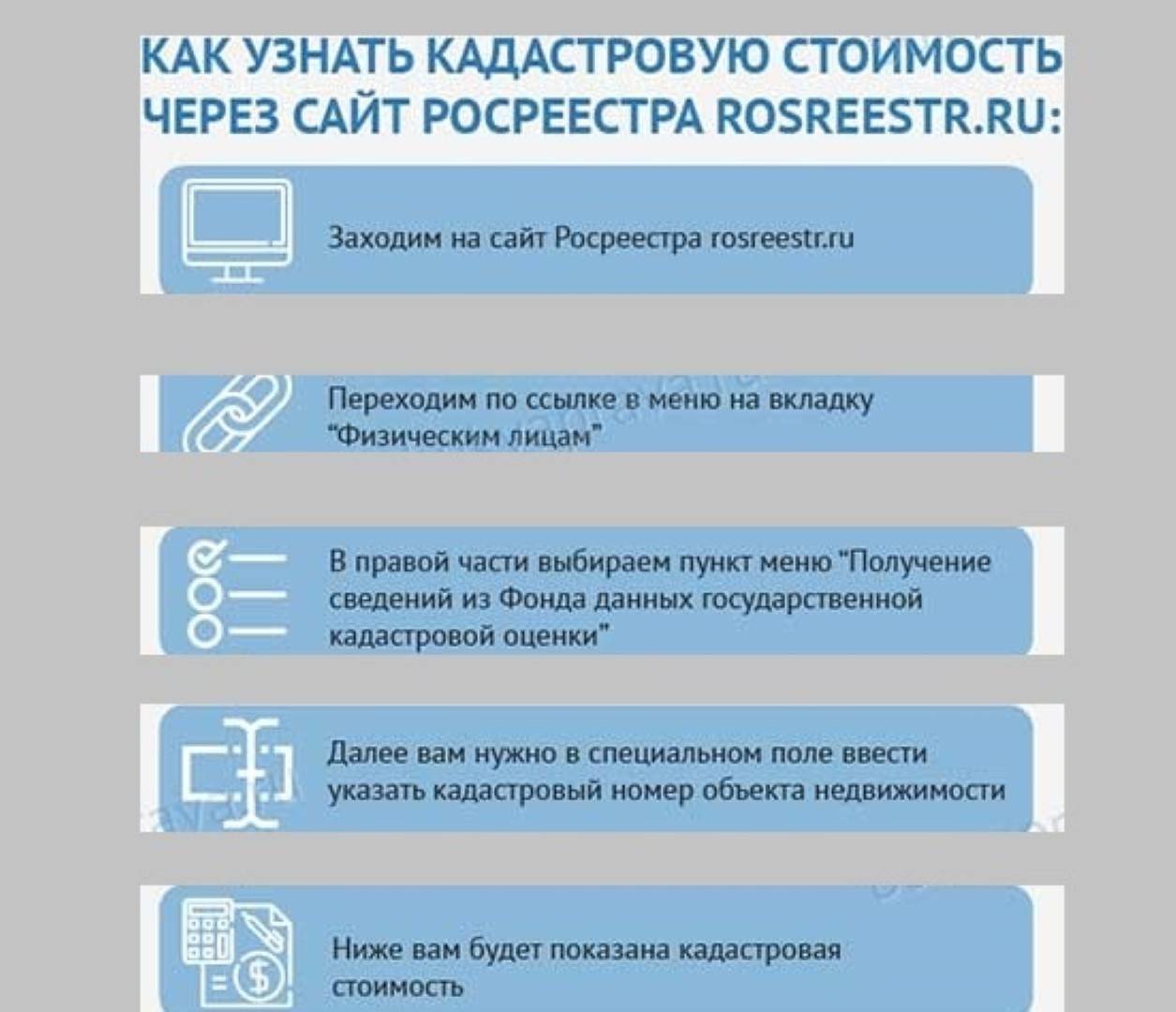

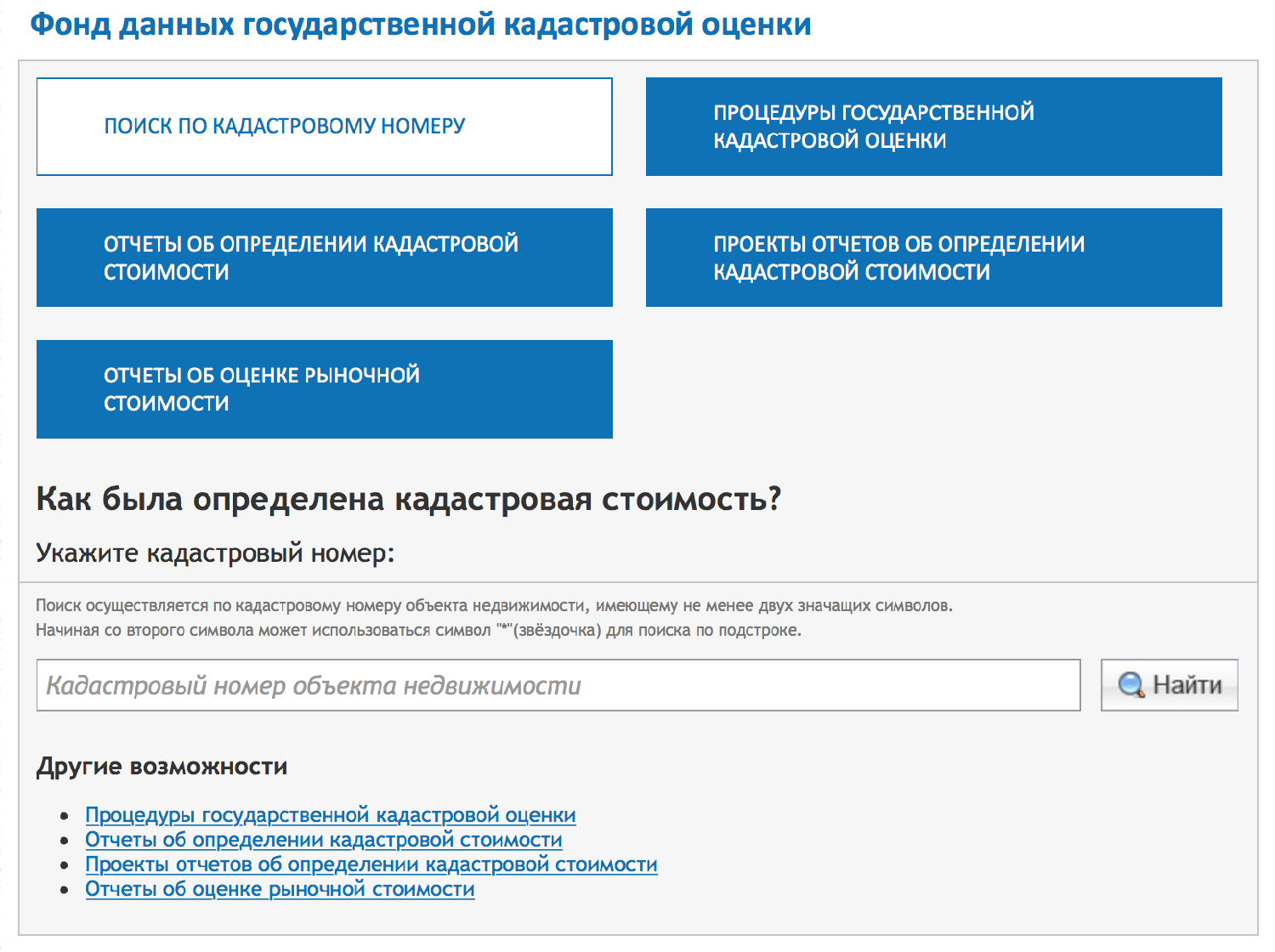

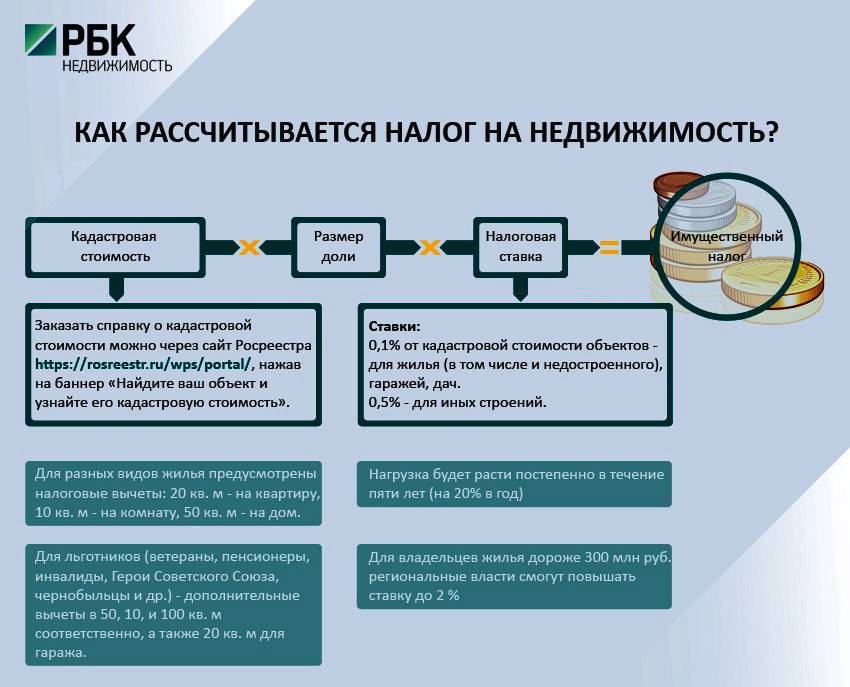

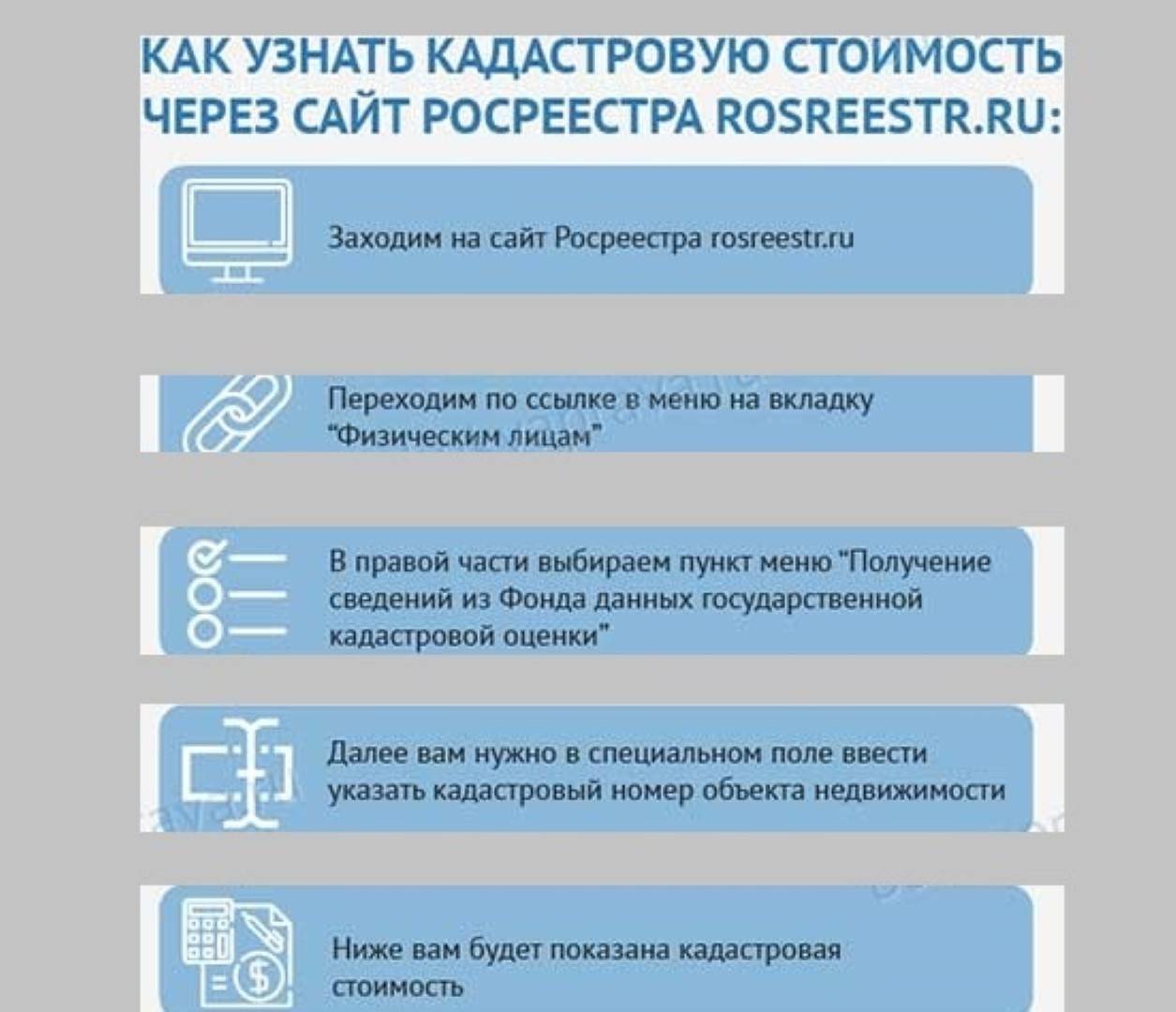

Узнать, была ли проведена кадастровая оценка конкретной квартиры, можно на сайте Росреестра в разделе «». Запрос можно делать как по кадастровому номеру, так и по адресу нахождения квартиры (дома).

Правда на практике поиск по адресу работает не всегда, поэтому лучше узнать кадастровый номер объекта и искать по нему.

При этом у экспертов есть опасения, что кадастровую стоимость вскоре пересмотрят. И оказаться она может выше рыночной.

Проблема, с которой борются владельцы земли, может стать актуальной и для собственников квартир.

Продавцам запретили прибедняться

Квартиры, которые находятся в собственности менее трех (или по новому закону – пяти) лет, чаще всего продают с занижением цены в договоре купли-продажи до 1 млн рублей. Фиктивное занижение стоимости объекта позволяет продавцу не платить налог с полученного от продажи дохода. Схема эта является незаконной и для покупателя рискованной.

Казалось бы, после вступления в силу 382-ФЗ, занижение цены в договоре до 1 млн рублей стало бессмысленно. При сопоставлении двух величин (рыночной и кадастровой цен) налог начисляется с большей суммы.

Однако, как замечают риэлторы, в регионе ещё достаточно много квартир, чья кадастровая стоимость ещё не установлена. Владелец «пробивает» свою квартиру на сайте Росреестра, и если убеждается, что оценки ещё не было, то ставит в договор заниженную сумму.

С большой вероятностью, полученная сумма окажется ощутимо ниже рыночной цены квартиры.

Законный способ экономии

Сэкономить на выплате налога при продаже квартиры, которая в собственности менее пяти лет можно и вовсе не вступая в конфликт с законом.

Эксперты рекомендуют продавцам при заполнении налоговой декларации снижать размер дохода от продажи на величину понесенных расходов.

Иными словами, продавец может уменьшить доходы от продажи квартиры на расходы, понесенные при ее покупке. Налог будет взиматься только с разницы между ценой покупки и продажи.

Для этого после продажи квартиры, при подаче налоговой декларации на доходы физических лиц по форме 3-НДФЛ, необходимо приложить документы, подтверждающие понесенные расходы. Ими могут стать договор купли-продажи, расписка в передаче денег за квартиру продавцу или договор на оформление ипотеки.

Понятно, что предложенная схема не работает, если нынешний владелец квартиры (продавец) купил её когда-то с занижением цены до того самого необлагаемого налогом 1 миллиона рублей. В этом случае у продавца нет документов, подтверждающих сумму, реально заплаченную за квартиру.

Впрочем, эксперты считают, что продажи с занижением цены в 2016-2017 годах происходят всё реже. Правда причина этого не налоговые новации, а ситуация на рынке.

Всегда ли учитывается кадастровая стоимость

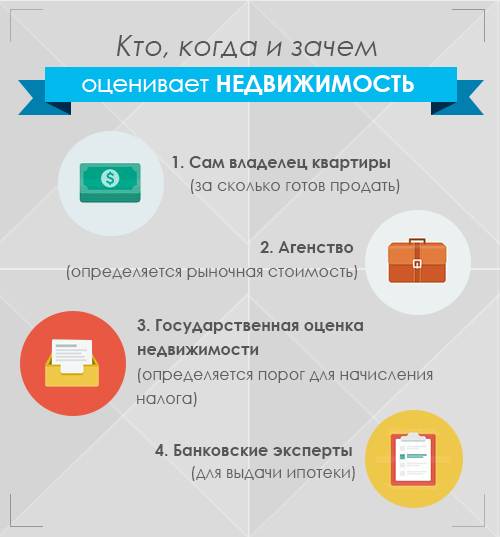

Она определяется на государственном уровне профессиональными инженерами. Они пользуются только общими параметрами недвижимости, поэтому не учитываются ее индивидуальные свойства. Продавцы объектов редко пользуются кадастровым показателем при продаже квартир или домов по разным причинам:

- экономический кризис постоянно оказывает влияние на рыночную цену объектов, а вот кадастровый показатель в течение всего года остается неизменным;

- состояние недвижимости из-за плохого ремонта или специфической планировки не соответствует установленному показателю, поэтому он считается завышенным.

Как узнать кадастровую стоимость квартиры? Фото:bukvaprava.ru

Поэтому достаточно часто рыночная стоимость значительно отличается от кадастровой.

Можно ли продать квартиру ниже кадастровой цены

Каждый владелец квартиры имеет право самостоятельно определять, по какой стоимости будет продана его недвижимость, поэтому может устанавливаться цена, которая будет ниже кадастровой.

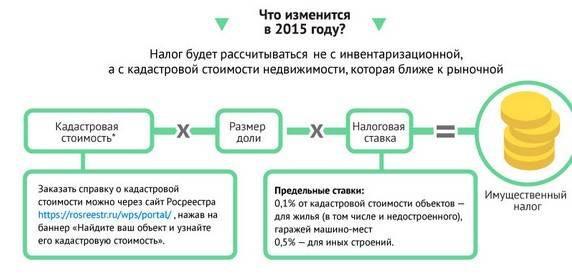

Единственным недостатком такого решения выступает то, что налог в любом случае будет рассчитываться на основании кадастрового показателя. Ранее участники сделки могли договориться о том, чтобы в договоре была указана меньшая цена, что позволяло снизить размер сбора, но сейчас такое решение не является целесообразным.

Для расчета НДФЛ первоначально сравнивается продажная стоимость и кадастровая. Расчет ведется на основании самого высокого показателя. Налоговый инспектор имеет свободный доступ к реестру, поэтому у него не возникает сложностей сравнить значения.

Законодательное регулирование

ФЗ №382 является основным нормативным документом, на который должны ориентироваться люди при продаже своих квартир или домов. В ст. 2 данного закона регулируется процедура, на основании которой рассчитывается налог.

Если владелец недвижимости слишком сильно занижает стоимость своего объекта, то при расчете налога дополнительно используется поправочный коэффициент, равный 0,7. Поэтому нецелесообразно устанавливать сумму, которая на 30% будет меньше кадастровой цены. Это приведет к значительному увеличению размера налога.

Когда можно не платить налог при продаже квартиры, смотрите в видео:

https://youtube.com/watch?v=t7P45xEO-RM

Ежегодно производится перерасчет кадастровой стоимости инженерами, после чего она утверждается с 1 января каждого года. Поэтому при расчете налога учитывается показатель, определенный на начало того года, когда продается недвижимость.

Похожие материалы:

Причины уменьшения цены по ГКН

Желание уменьшить налог и является главной причиной, по которой собственники хотят сделать цену более низкой. На сегодняшний день почти для всех случаев эта выплата требуется, если со дня покупки прошло меньше 5 лет.

При этом ситуации бывают разными:

- Реальное несоответствие цены, когда у владельца квартира намного дешевле кадастровой стоимости, а платить нужно будет полный налог. В этом случае не стоит идти на «подмену цифр» в договоре. Лучше просто изменить данный параметр объекта в ГКН, официально и честно.

- Незначительное несоответствие стоимости. Человек просто продаёт квартиру рыночной цене, потому что её повышение сведёт шансы на сделку к нулю.

- Приблизительное соответствие расценок, или же реальная указанная стоимость выше кадастровой. В таких случаях собственник просто желает сэкономить на налоге. Он не будет на самом деле продавать жильё дешевле, поскольку это невыгодно. Но укажет в договоре иную сумму, если на такие действия согласится покупатель.

Последствия продажи квартиры по стоимости ниже кадастровой

Покупатель недвижимости может спокойно, не опасаясь нарушить закон, купить квартиру дешевле кадастровой стоимости, если его устраивают условия договора и цена.

Как известно, в сделке купли-продажи недвижимости цена объекта договорная. Продавец вправе по своему усмотрению распоряжаться собственностью и устанавливать ее цену (ст.209 гл.13 ), поэтому с юридической точки зрения нарушений в таком договоре не будет.

В случае занижения цены на продаваемую недвижимость налоговые последствия тоже не грозят продавцу, поскольку при переходе объекта в собственность до 2016 года величина, определенная кадастром, вообще не берется в расчет, а в остальных случаях слишком низкая цена продажи не влияет на размер НДФЛ.

Однако налоговые органы все же могут заинтересоваться договором и перепроверить его.

Основные изменения в законодательстве

Можно выделить три главных момента, которые коснутся всех, кто после 2018 года будет заниматься продажей недвижимости.

Продаваемая квартира (дом, участок и т.д.) будут освобождены от уплаты налога, если к моменту продажи они будут находится в собственности владельца больше 5 лет. Исключение составляют случаи наследования, дарения от близкого родственника, приватизации, ренты. Для этих ситуаций сохранен прежний срок, который составлял лишь 3 года.

При расчете НДФЛ цена продаваемого объекта не может быть меньше 70 % его КС. Таким образом, указывать в договоре низкую стоимость просто не будет иметь смысла, так как налоговая служба все равно будет рассчитывать налог, исходя из новых правил.

Региональным властям субъектов РФ дано право снижать для всех, или отдельных категорий граждан, как минимальный срок владения недвижимостью, так и размер процентного коэффициента КС при расчете налога.

Несмотря на это, кадастровая стоимость жилья часто оказывается завышенной. Такая ситуация, конечно, полезна для бюджета государства, но для продавцов увеличившееся налоговое бремя иногда становится неподъемным.

Можно ли продать дом ниже кадастровой стоимости

Тем, у кого третий вариант, лучше сделать всё в рамках законодательства: подать заявление на исправление стоимости в ГКН, а затем спокойно продать жильё без переплаты налогов. Подобные ситуации случаются, например, тогда, когда старые дома находятся в одном районе со скоплением элитных новостроек. Из-за общей формулы расчёта цена некоторых квартир оказывается сильно завышенной.

- в объеме дохода от продажи, но не больше 1 млн руб. при реализации жилых помещений или земли (подп. 1 п. 2);

- объеме дохода от продажи, но не больше 250 тыс. руб. при реализации иной недвижимости (подп. 1 п. 2);

- размере имеющих документальное подтверждение затрат, имевших место при приобретении недвижимости (подп. 2 п. 2).

Чем опасна продажа квартиры по заниженной стоимости

Налоги при реализации недвижимости, приобретенной после наступления 2016 года

Новые правила обложения НДФЛ доходов от реализации недвижимости относятся только к тем объектам, которые оказались собственностью физлица не ранее 2016 года. Сводятся они к следующему:

Право воспользоваться 3-летним сроком владения для освобождения от налога (по объекту, ставшему собственностью в 2016 году, он истечет лишь в 2019 году) есть только у лиц, получивших недвижимость:

по наследству или при дарении от члена семьи или близкого родственника;

при приватизации;

по договору ренты.

Для всех прочих ситуаций получения недвижимости право освобождения от НДФЛ дохода от продажи появится не раньше чем через 5 лет после возникновения права собственности (по объекту, полученному в 2016 году, он истечет только в 2021 году).

При продаже объекта до истечения 3 лет (для имеющих право на этот срок) или 5 лет (в общем случае) к доходу от продажи можно применить один из имущественных вычетов: либо в определенной сумме (1 млн или 250 тыс. руб

в зависимости от объекта), либо в размере фактических затрат, имевших место при приобретении объекта.

Для целей налогообложения становится важной сумма, указанная в договоре на продажу. Если ее величина окажется меньше значения кадастровой стоимости, установленной для объекта на 1 января года, в котором регистрируется передача права собственности, то налог начислят от дохода физлица, рассчитанного как кадастровая стоимость, скорректированная на коэффициент 0,7, если в регионе не введен иной коэффициент

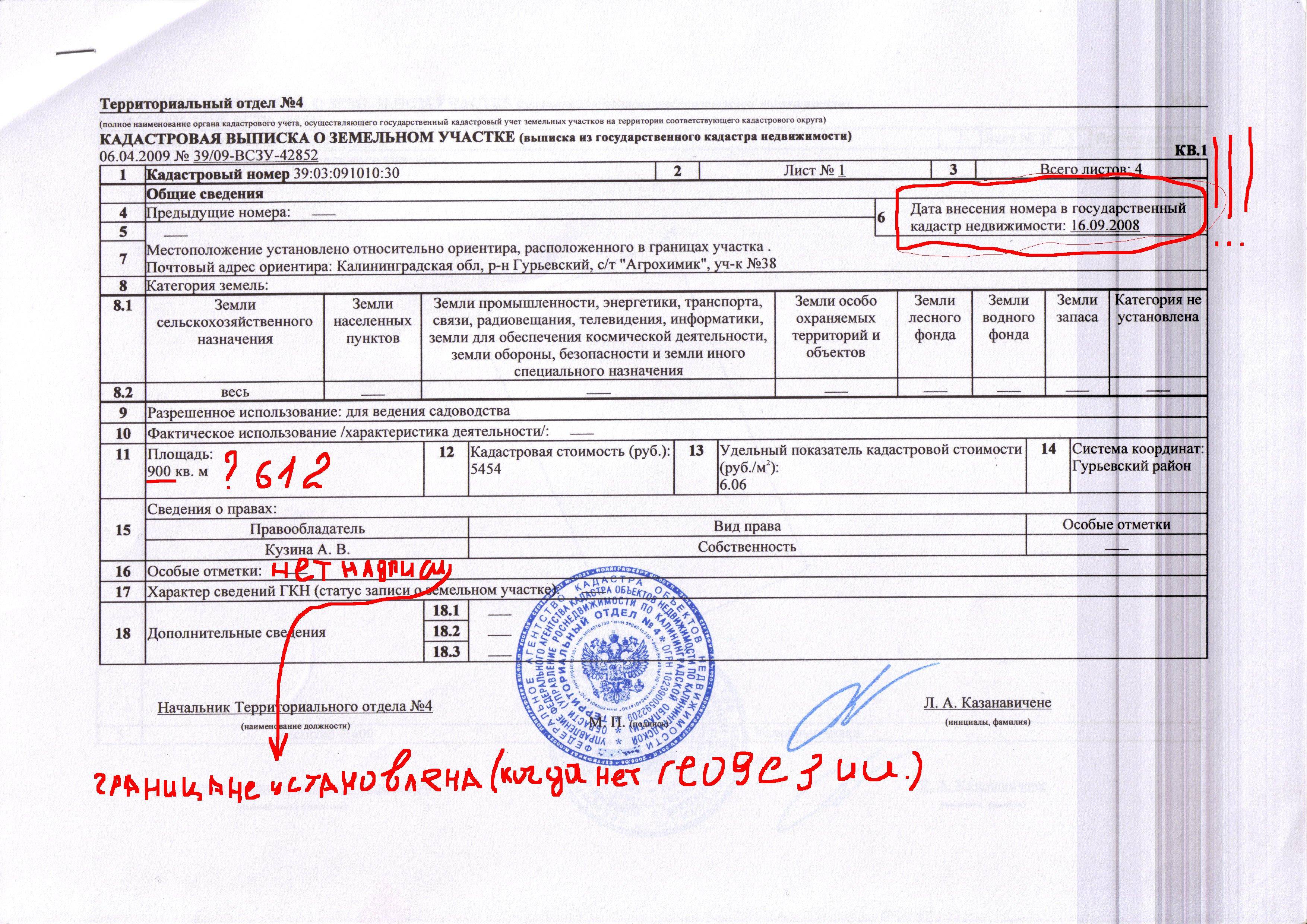

Если для продаваемого объекта величина кадастровой стоимости на указанную дату не установлена, то сравнение делать не с чем, и продажная стоимость может оказаться ниже кадастровой без налоговых последствий.

Таким образом, для недвижимости, оказавшейся в собственности после 2016 года и продаваемой до истечения срока владения, дающего право освобождения от уплаты НДФЛ, для целей налогообложения становится значимым сравнение цены продажи с кадастровой стоимостью имущества, установленной на 1 января года, в котором регистрируется передача права собственности.

О том, где физлицо может получить сведения о величине кадастровой стоимости, читайте в публикации «На сайте Росреестра можно получить выписку о кадастровой стоимости недвижимости» .

Изменения, сделанные в НК РФ в правилах обложения НДФЛ доходов от продажи недвижимого имущества законом от 29.11.2014 № 382-ФЗ, не относятся к объектам, оказавшимся в собственности до 2016 года. Их налогообложение осуществляется по старым правилам, не учитывавшим сравнение цены продажи с кадастровой стоимостью. Значение такое сравнение приобретает только при обложении налогом недвижимых объектов, приобретенных не ранее 2016 года и продаваемых до истечения срока владения ими, дающего право на освобождение от обложения НДФЛ.

Если кадастровая стоимость выше рыночной что делать при продаже

иванов в 2015 году купил квартиру за 2 000 000 рублей, а в начале 2017 года — продал ее за 2 500 000 рублей.

данной квартиры по состоянию на начало 2017 года составляет 2 200 000 рублей.

при продаже квартиры налогооблагаемая база будет приниматься равной 2 500 000 рублей, поскольку показатель, умноженной на 0,7 — 1 540 000 рублей, меньше цены продажи квартиры по договору.

иванов вправе уменьшить данную базу — на 2 000 000 рублей.

рыночная и кадастровая стоимость земельного участка и их соотношение

это то, что бытовым языком называют «цена земли».

чем отличается от рыночной, какое отношение они имеют друг к другу, в чем существенная разница этих понятий?

кадастровая, в отличие от рыночной наделяет земельный участок юридической значимостью, придавая ему определенные полномочия. стоимость служит целью жесткого контроля участков различных категорий для увеличения эффективности их использования.

как снизить кадастровую стоимость: разъяснения профессионалов

№ 135-фз «об оценочной деятельности в российской федерации»: — заявление о пересмотре кадастровой; — справка о кадастровой стоимости объекта недвижимости по результатам гко; — нотариально заверенная копия правоустанавливающего или правоудостоверяющего документа на объект недвижимости; — документы, подтверждающие недостоверность сведений об объекте недвижимости, использованных при определении его (если цель обращения – установление недостоверности сведений); — отчет, составленный как на бумажном носителе, так и в электронном виде (если цель обращения – установление рыночной); — положительное экспертное заключение на бумажном носителе и в электронном виде об определении рыночной стоимости объекта, подготовленное экспертом-оценщиком.

иными словами, реестровая стоимость представляет собой государственную оценку с внесением оценки в реестр.

расчет квартиры, нежилого здания, земельного участка, прочей недвижимости проводится с целью: взаимосвязь и разница ещё можно выделить, что разница между рыночной и кадастровой основана на влиянии спроса с одной стороны и целевого назначения с другой.

что такое кадастровая стоимость квартиры, как и где можно узнать цену жилья по кадастру

москва и московская область: +7 (499) 703-31-45 (звонок бесплатен) санкт-петербург и лен.

область: +7 (812) 309-78-23 в чём разница между кадастровой и инвентаризационной стоимостью чем же отличается оценка: основные отличия от рыночной стоимости чтобы получить документальную оценку рыночной стоимости, владельцу необходимо обратиться за услугами независимого оценщика, чтобы знать, какую сумму просить за продажу квартиры, или на какую сумму кредита под залог можно рассчитывать.

можно ли?

src=» «=»» alt=»Если кадастровая выше рыночной что делать при продаже»>

Как снизить кадастровую стоимость недвижимости?

По закону для изменения официальной стоимости недвижимости есть два аргумента: Неправильные сведения о квартире (площадь, тип дома и пр) Несоответствие кадастровой рыночной Как снизить стоимость квартиры У россиян есть два законных механизма добиться понижения кадастровой своей недвижимости:

- Обращение в территориальную комиссию Росреестра

Собственник должен будет предоставить заявление о пересмотре стоимости, кадастровый паспорт недвижимости, отчет о рыночной оценке недвижимости и некоторые другие документы.

Налог с продажи квартиры по кадастровой стоимости

При этом, возможность применения налоговых вычетов при продаже квартиры у Продавца сохраняется, и в некоторых случаях налог может быть сведен к нулю ( подробнее о вычетах – см.

Другими словами, если квартира была оформлена в собственность ( приватизирована, унаследована, куплена, и т.п.

Этот доход нужно отразить в декларации 3-НДФЛ и его можно уменьшить на все вычеты, которые вам полагаются. Узнать кадастровую вашей недвижимости (комнаты, квартиры, дома, участка) вы можете бесплатно и в режиме он-лайн через наш сервис Узнать кадастровую стоимость .

Налог по: по какой недвижимости применяют новые правила Цитата из этой статьи: Нужная дата в Свидетельстве старого образца выглядит так:

Требования

Следует отметить, что на законодательном уровне установлены требования к комнатам, которые в итоге могут быть приватизированы гражданами. К данным требованиям относятся следующие пункты:

- Общежитие не должно принадлежать специальному жилищному фонду. То есть, оно в обязательном порядке должно быть в собственности муниципалитета, в который вы будете обращаться. Если это не так, то приватизация комнаты в общежитии даже по официально оформленному договору социально найма возможна только через суд и далеко не во всех случаях.

- До того, как общага было передана на баланс муниципалитета, она принадлежала какому-то муниципальному предприятию или же государству.

- Приватизируемая комната используется по прямому назначению – в ней проживают граждане.

По документам комната обязательно должна иметь статус жилого помещения. Дело в том, что даже если в помещении вы проживаете уже несколько лет, это совсем не означает, что оформлено оно по всем правилам. Когда в комнате могли быть проведены различные перепланировки, и в итоге ее зарегистрировали, как комнату отдыха. Если это, действительно, так, то в приватизации вам будет отказано. Решить этот вопрос нельзя будет даже через суд. Именно поэтому рекомендуется узнать обо всех таких нюансах заранее.