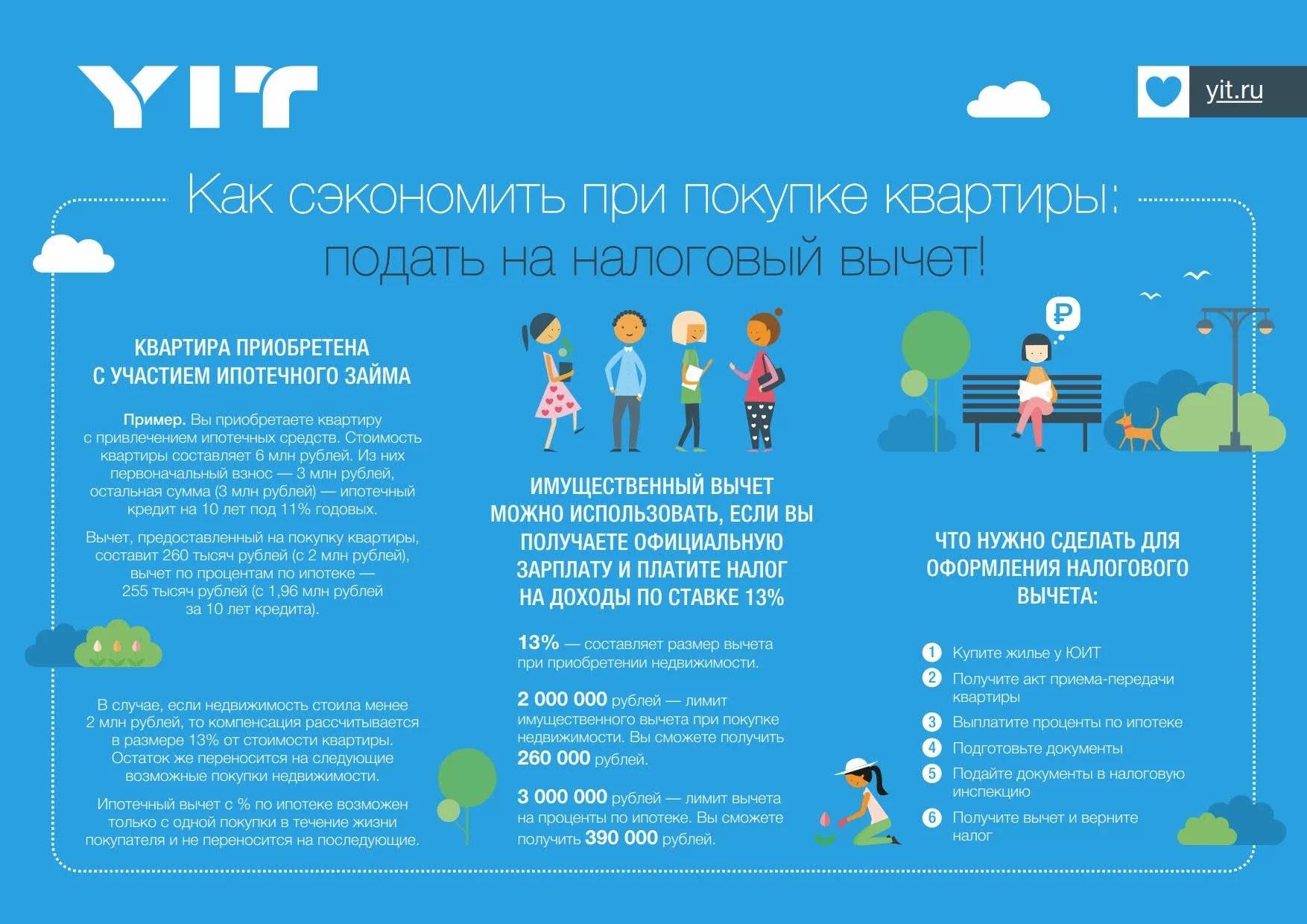

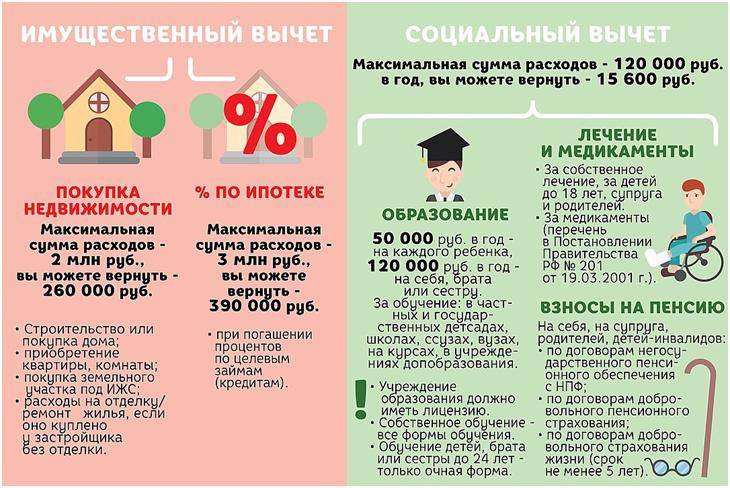

Условия имущественного налогового вычета

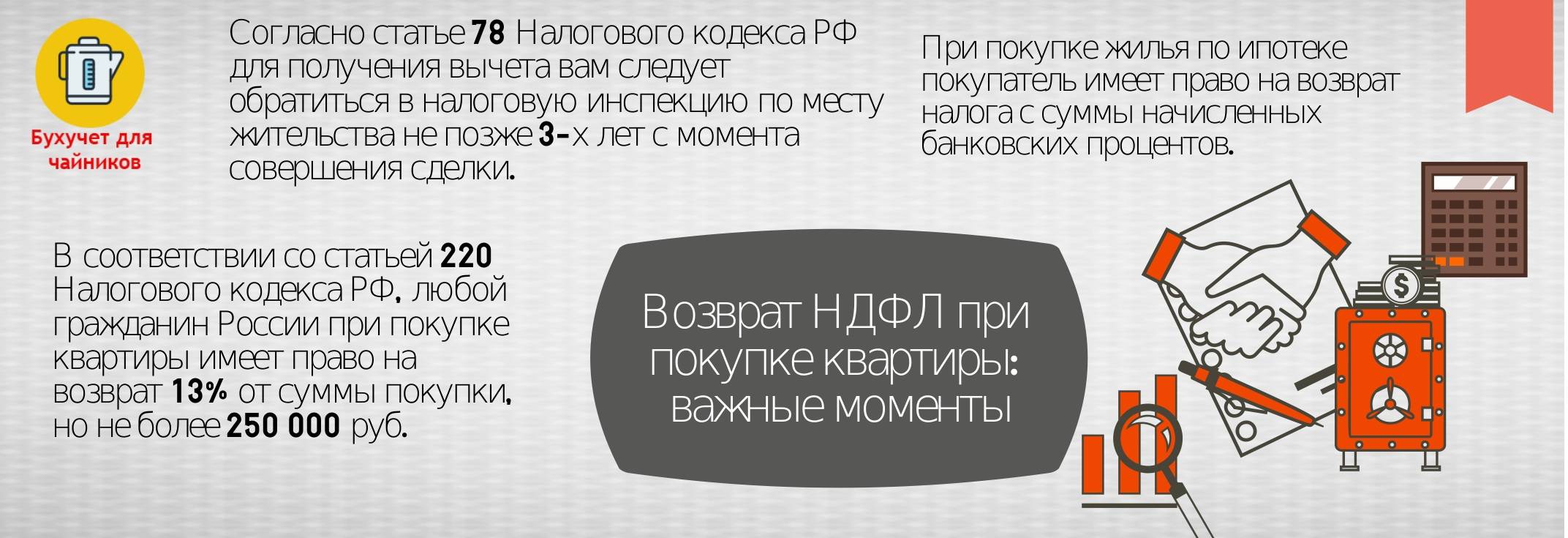

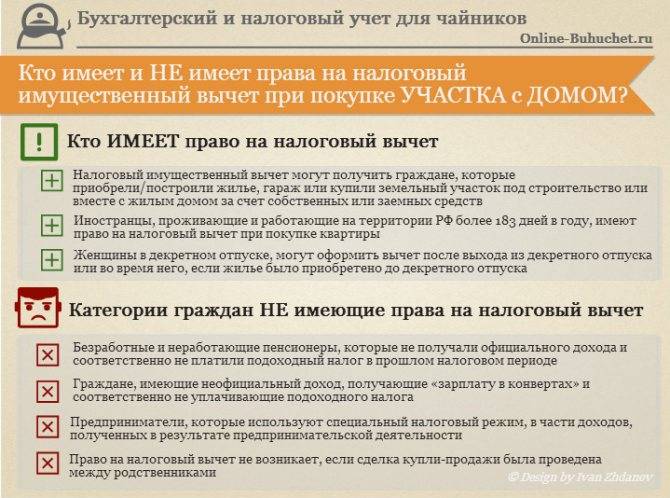

При возврате части стоимости приобретенной недвижимости необходимо учитывать основные условия, закрепленные в НК:

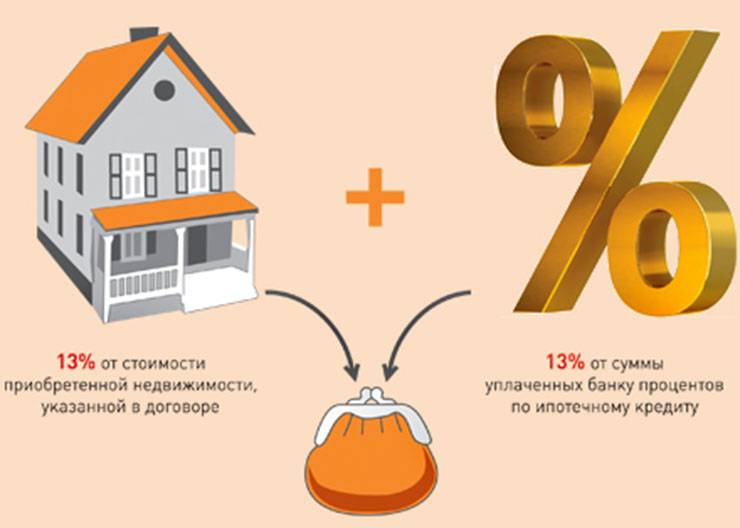

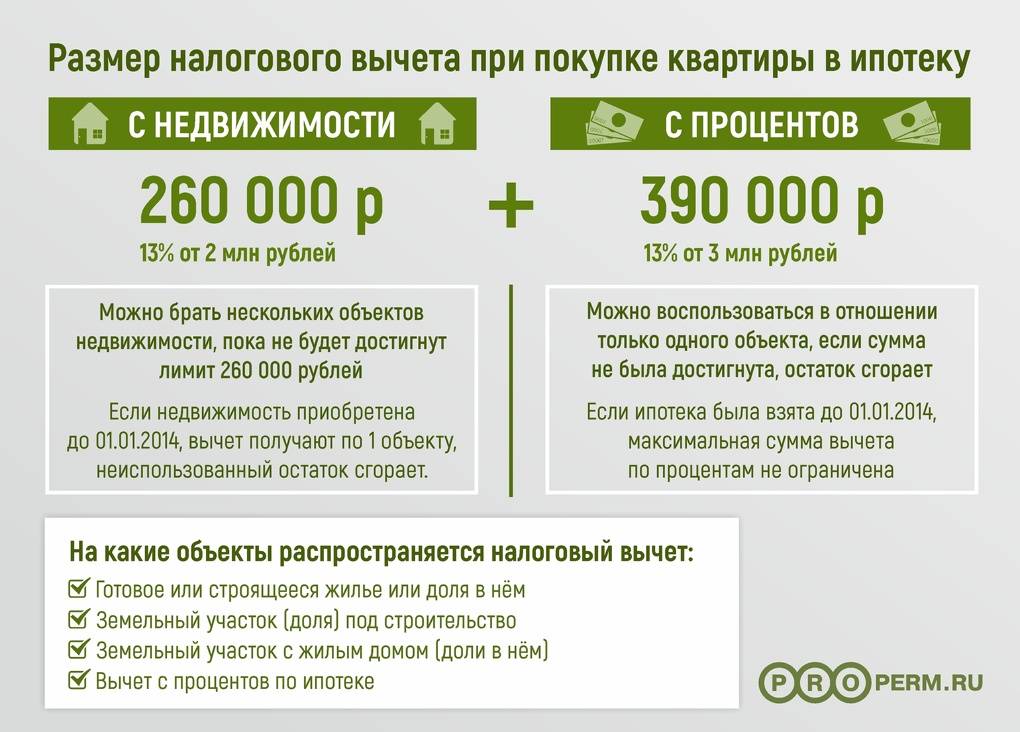

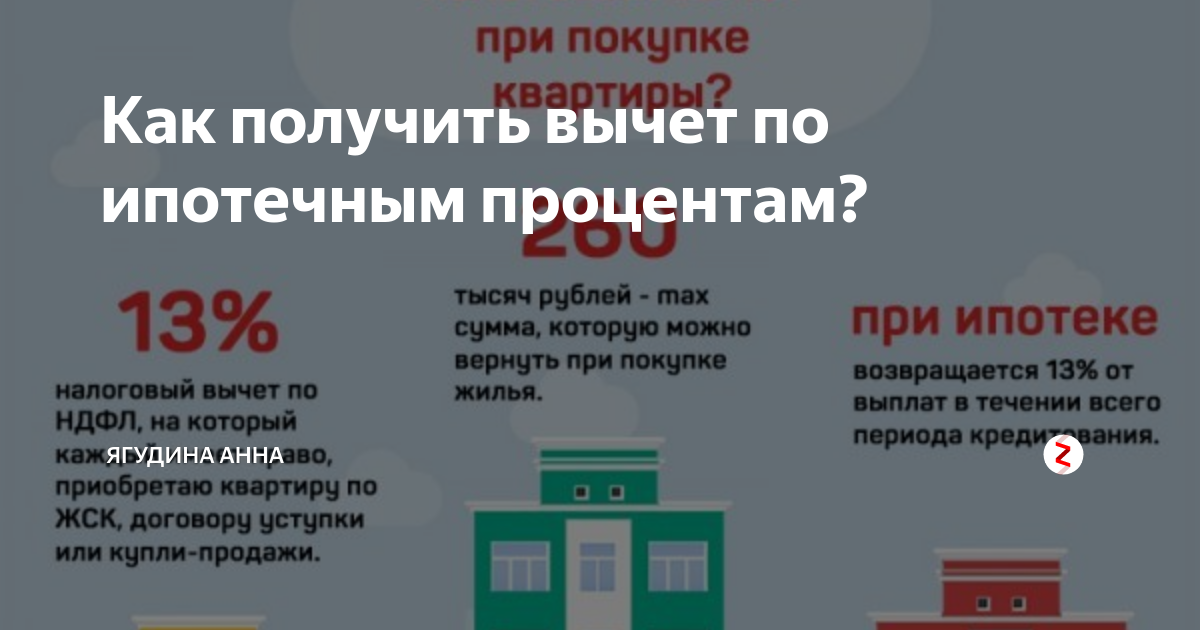

- Предельный размер вычета – 260 тыс. рублей.

- Дополнительно можно вернуть 13% от переплаты, если оформлялась ипотека, но не более 390 тыс.

- Совокупная сумма двух вычетов составляет 650 тыс.

- Льготой в полном размере удастся воспользоваться только единожды, но, если весь лимит не был выбран, допускается вернуть 13% стоимости нескольких объектов.

Компенсация проводится из уплаченного НДФЛ. Например, вы приобрели квартиру за 4 млн., зарплата за этот период – 500 тыс., размер исчисленного налога – 65 тыс. Значит, сейчас можно вернуть 65000, а остаток – 195 тыс. перенести на 2019 и последующие периоды.

Изображение: bigland.ru

Как получить налоговый вычет при покупке квартиры?

Чтобы реализовать свое право, необходимо обратиться в ФНС лично или онлайн, воспользовавшись кабинетом налогоплательщика. Как это сделать?

- Соберите документы для налогового вычета, подсчитайте размер дохода, сумму компенсации.

- Заполните 3-НДФЛ – удобнее делать в специальной программе с автоматическими расчетами.

- Направьте все документы в ИФНС и ожидайте завершения проверки специалистами – сроки составляют до 3 месяцев, статус отслеживайте в ЛК.

- Подайте заявление на налоговый вычет с реквизитами для перевода денег, если вместе с декларацией не сделали этого.

- Через 30 дней средства будут отправлены налогоплательщику, до зачисления на счет может пройти еще несколько суток.

Существует и альтернативный вариант – у работодателя. В Инспекции получите уведомление о своем праве, подайте его по месту занятости, после чего налог не будут удерживать с заработной платы. Оба способа можно использовать и одновременно.

Интересно почитать: Где самая выгодная ипотека – ТОП предложений от банков России

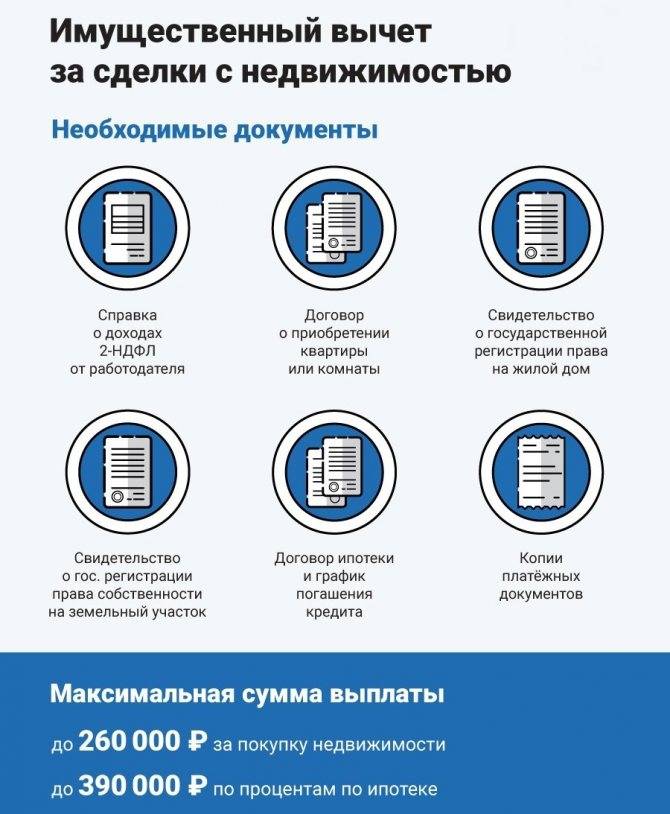

Какие нужны документы?

Если хотите оформить налоговый вычет, какие документы потребуются? В обязательный перечень входят:

декларация;

паспорт гражданина;

2-НДФЛ за прошлый год;

заявление о желании получить компенсацию;

договор покупки – неважно, у компании или частного лица;

документы об оплате стоимости;

акт приема, заключенный с прошлым владельцем;

свидетельство собственника;

договор с кредитным учреждением при оформлении ипотеки;

выписка из банка о размере процентов.

Если недвижимость куплена по ДДУ, получить вычет удастся после оформления собственности с выдачей свидетельства, ранее этого срока, пока дом строится, рассчитывать на компенсацию не стоит.

Что еще нужно знать о налоговом вычете?

Существует несколько важных нюансов, которые следует учитывать, если вы обращаетесь за оформлением вычета:

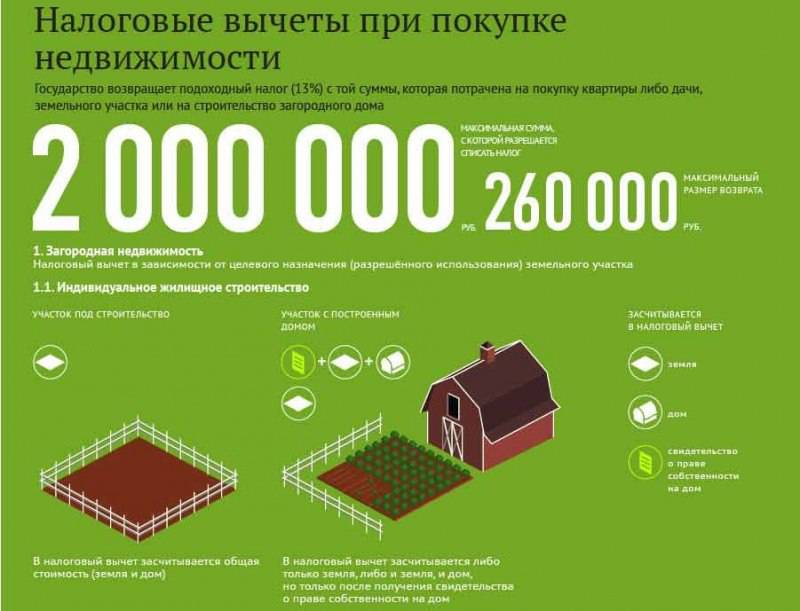

- Вернуть 13% можно от стоимости любого жилого помещения, участка ИЖС, за строительство дома, проведение отделки, если в ДКП указано, что квартира сдавалась без ремонта.

- Удобнее сначала получать имущественный вычет, затем – по процентам, ведь Налоговая возвращает 13% только от фактически внесенной переплаты, график платежей здесь роли не играет.

- При оформлении имущества в совместную собственность супруги самостоятельно определяют размер вычета для каждого. Если, к примеру, муж ранее воспользовался этим правом или не имеет дохода, компенсацию в размере 100% сможет вернуть жена;

- При использовании мат. капитала вернуть 13% можно только с суммы, реально затраченной на покупку, то есть, из стоимости квартиры вычитается размер средств господдержки.

Также учитывайте, что вернуть НДФЛ можно за прошлые периоды, но не раньше года, когда была приобретена недвижимость. Так, если квартиру купили в 2017 году, а в 2019 – вышли на пенсию и прекратили работать, вернуть НДФЛ можно за 2017, 2018, часть 2019 года, когда трудовая деятельность еще велась.

Когда подавать заявку на вычет?

Это можно сделать в любой день года, следующего за тем, когда была приобретена квартира (либо подана предыдущая заявка). Есть мнение, что это нужно делать только после 30 апреля. Совсем нет. Можно подать заявку хоть сразу после январских праздников. 30 апреля — это дата, до которой декларации типа 3-НДФЛ обязательно сдаются в налоговую. Она существует, скорее, как ориентир для работодателей, которым в силу закона необходимо такие бумаги в ФНС ежегодно предоставлять.

Стоит также отметить, что если в ведомстве по каким-то причинам до 30 апреля не оказалась должным образом оформленная налоговая декларация, имущественный вычет получить будет невозможно. Случай этот, конечно, очень редкий, но, как отмечают юристы, иногда встречающийся. Связан он главным образом с ошибками, допущенными бухгалтерией, реже — с недоработками сотрудников ведомства. Но, как отмечают эксперты, ФНС, как правило, дает возможность быстро заменить форму 3-НДФЛ на правильную.

Сумма налогового вычета

Размер вычета — это не то количество денег, которое можно получить в пользование. Так называют максимальный размер расходов, определённый налоговым кодексом, с которого делается возврат равный 13% налога.

Так, если вычет на ребёнка составил 1400 р., то гражданин получит 13% от этой суммы – 182 рубля.

Граждане имеют право получить 13% от суммы налогового вычета

Стандартные НВ

Если у гражданина имеются родные или приёмные дети, то он может оформить вычет. Размер выплаты будет небольшим, но и собрать документы не так уж и сложно. Данный НВ можно оформить, если общий доход составил сумму не более 350 000 рублей (это размер за 2018 год, но он ежегодно проходит индексацию). Но если доход превышает этот размер, то вычет не выплачивается.

Налоговые вычеты в 2019 году.

| Ребенок | Сумма налогового вычета |

|---|---|

| Первый ребенок | 1 400 рублей. |

| Второй ребенок | 1 400 рублей. |

| Третий ребенок и последующие | 3 000 рублей. |

| Ребенок-инвалид | 12 000 рублей для родителей и усыновителей, а также для 6 000 рублей для приёмных родителей, опекунов и попечителей. |

Так, если у вас есть три ребёнка, которым ещё не исполнилось 18 лет, то вам в качестве налогового вычета выплатят – (1,4 тыс. р. + 1,4 тыс. р. + 3 тыс. р.) * 13 % = 754 рублей.

Можно получить стандартный налоговый вычет

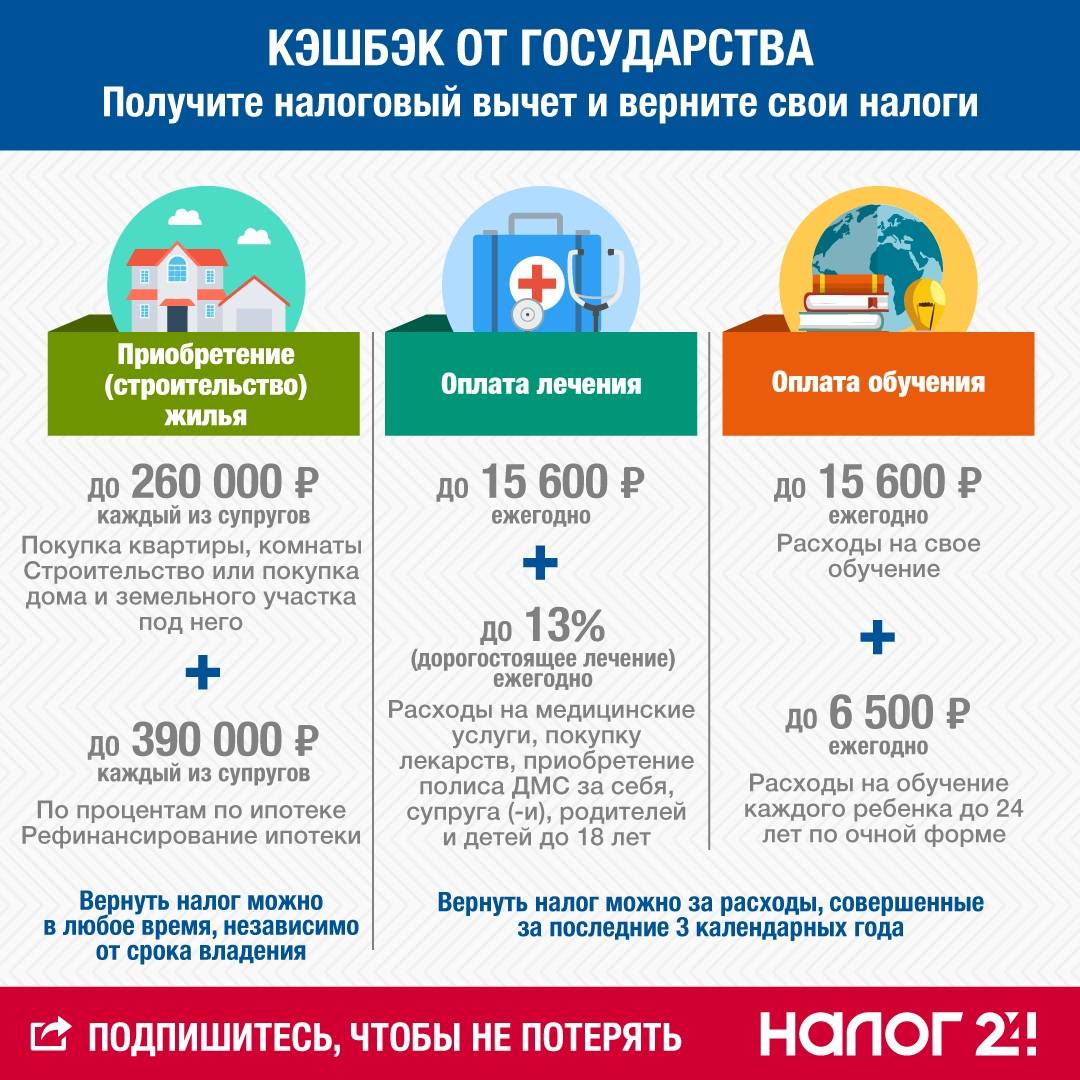

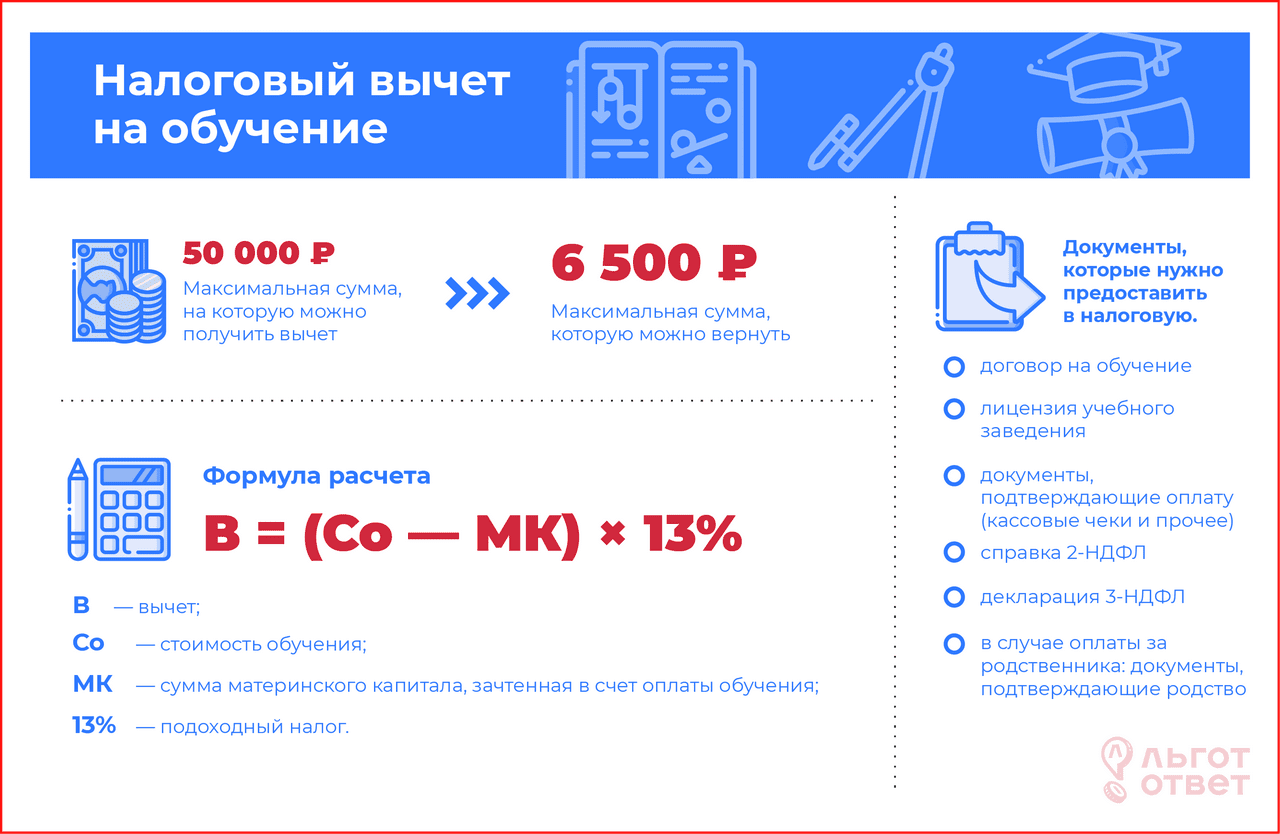

Социальные НВ

Если гражданин проходил учёбу или лечение, то он имеет право вернуть определённую сумму из потраченных средств. Максимальный размер вычета — не более 120 тыс. рублей.

Нужно учесть, что получить на руки можно не всю эту сумму, а лишь 13% от неё, то есть 15,6 тыс. р.

120 тыс. р. — это собранная сумма со всех социальных вычетов.

Выдержка из статьи 119 НК РФ

Когда можно оформить НВ за прохождение лечения?

Часть средств можно вернуть:

за пройденное лечение, если человек сам проходил его или им было оплачено лечение супруги(а), ребёнка до 18 лет или родителей

Но важно то, что НВ положен лишь за определённые медуслуги. Так, например, за оперативное вмешательство средства вернуть возможно, а вот за услуги гомеопата, натуропата и т.д

его не будет.

за медикаменты, которые официально утверждены законодательством РФ.

Средства можно вернуть только за определенные виды лечения и(или) приобретение медикаментов

Когда можно оформлять НВ за обучение?

Часть средств можно вернуть в следующих ситуациях.

- За своё обучение.

- За прохождение обучения детей, которым ещё не исполнилось 24 года, если они учились на очной форме. Такой налоговый вычет можно оформлять и за оплату разных секций, кружков, детского сада и школы. Нужно лишь учитывать то, что учреждение должно иметь государственную или частную лицензию.

- За прохождение обучения сестры, брата, которым нет ещё 24 лет, также при очной форме обучения.

Нужно предоставить определенные документы для получения налогового вычета на обучение

Налоговый вычет по ИИС

При открытии ИИС есть право выбора одного из 2 разновидностей НВ: налоговый вычет на взнос либо налоговый вычет из дохода, подлежащий обложению налогами.

- Имущественный НВ.

- Налоговый вычет за квартиру.

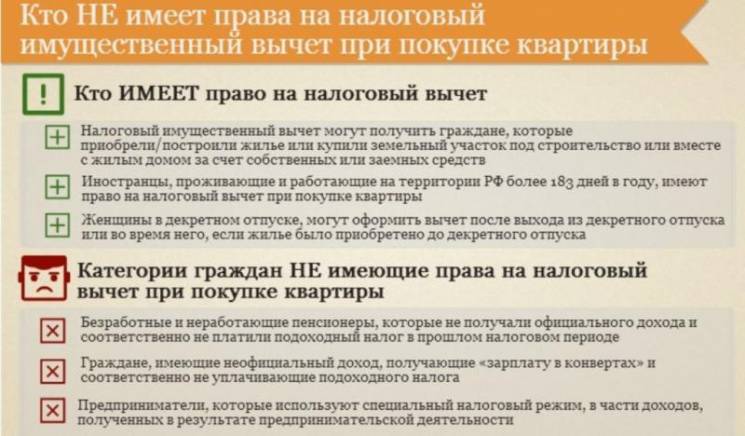

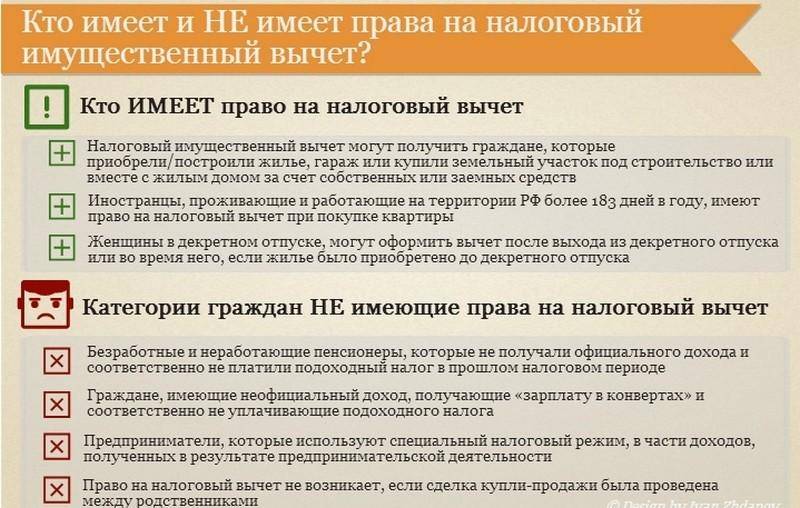

Если гражданин приобрёл недвижимость в виде дома или квартиры, то он имеет право на получение 13% от той суммы, что была за неё уплачена, но не свыше 260 тыс. р. При таком положении дел ему за год возвратят не более того размера налога, что был выплачен в казну государства. При низком официальном доходе возврат получится тоже скромным. К примеру, если за календарный год гражданин заработал 1 тыс. р., то его возврат составит при соответствующих 13% всего 130 руб. Так, если годовой доход составляет 2 миллиона рублей, то возврат придёт в сумме 260 тыс. руб.

Существует также налоговый вычет по ИИС

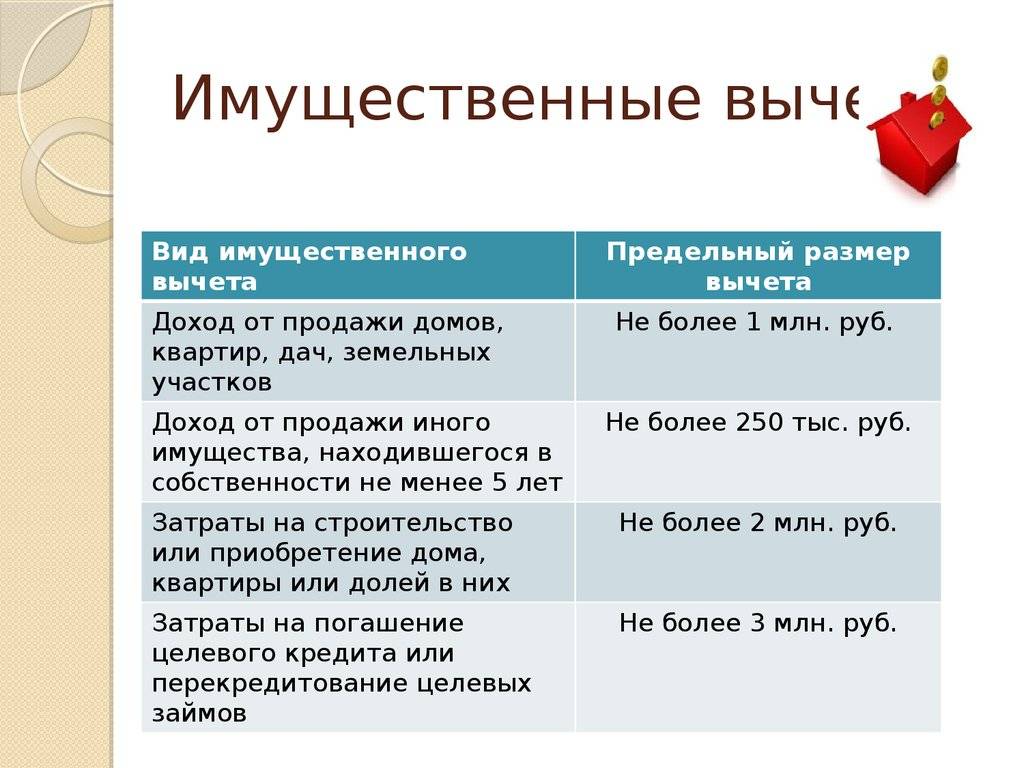

НДФЛ и имущественный вычет по НДФЛ при продаже имущества

При продаже квартиры, дома, земельного участка и пр., а также долей в них полученные доходы облагаются НДФЛ по ставке 13% (пп. 5 п. 1 ст. 208, п. 1 ст. 224 НК РФ).

При этом действующим законодательством предоставлено право продавцу воспользоваться либо налоговым вычетом при продаже недвижимости либо рассчитать налог с учетом понесенных затрат на ее приобретение.

Варианты налогообложения доходов от продажи недвижимости

В зависимости от срока владения недвижимым имуществом возможны два варианта налогообложения.

1. Продажа недвижимости (доли), которая находилась в собственности три года и более

Если в 2017 г. продается недвижимость, которая была в собственности три года и более, то доходы от продажи НДФЛ не облагаются.

Поэтому в этом случае налог платить не нужно.

Кроме того, также не требуется заполнять и сдавать налоговую декларацию по форме 3-НДФЛ.

2. Продажа недвижимости (доли), которая находилась в собственности менее установленного минимального срока

Если физическое лицо владело недвижимостью меньше трех лет (в отношении недвижимости, приобретенной до 01.01.2016) или менее минимального срока, установленного ст. 217.1 НК РФ (в отношении недвижимости, приобретенной после 01.01.2016), то в этом случае необходимо самостоятельно рассчитать налог, а также подать в налоговую инспекцию декларацию по форме 3-НДФЛ.

За какие год (ы) можно подавать документы на вычет в налоговую инспекцию

При покупке недвижимости по договору долевого участия (договору инвестирования) право на имущественный вычет появляется с того момента, когда оформлен акт приема-передачи квартиры. Документы на вычет можно подавать, начиная, с того года, в котором оформлен акт приема-передачи квартиры при наличии доходов, с которых удержан налог на доходы.

Пример 1. Вы заключили договор долевого участия (инвестирования) в 2012 году, в 2015 году у Вас оформлен акт приема-передачи квартиры. Соответственно, право на имущественный вычет появилось в 2015 году и первую декларацию по оформлению имущественного вычета Вы можете подать за 2015 год в 2016 году.

Пример 2. Вы заключили договор долевого участия (инвестирования) в 2012 году, в 2013 году у Вас оформлен акт приема-передачи квартиры. Соответственно, право на имущественный вычет появилось в 2013 году и первую декларацию по оформлению имущественного вычета Вы можете подать за 2013 год. Если Вы по каким-то причинам не подавали декларацию за 2013 год, то сейчас (в 2016 году) Вы можете подать декларации и вернуть налог за 2013 год, а также при необходимости за 2014 и 2015 годы. Налоговые инспекции в 2016 году примет у Вас декларации за три последних года — за 2013, 2014 и 2015 годы. Потому что налоги можно возвращать только за три последних года.

При покупке недвижимости по договору купли-продажи право на имущественный вычет появляется с того момента, когда оформлено свидетельство о регистрации права собственности. Документы на вычет можно подавать, начиная с того года, в котором оформлено свидетельство о регистрации права собственности при наличии доходов, с которых удержан налог на доходы.

Пример 1. Вы купили недвижимость по договору купли-продажи в 2013 году, в 2013 году у Вас оформлено свидетельство о регистрации права собственности. Соответственно, право на имущественный вычет появилось в 2013 году и первую декларацию по оформлению имущественного вычета Вы можете подать за 2013 год. Если Вы по каким-то причинам не подавали документы на имущественный вычет и не возвращали налог за 2013 год, то в 2016 году Вы можете подать документы на вычет в налоговую инспекцию и вернуть налог за 2013 год. В случае остатка по имущественному вычету, переходящего на следующий налоговый период, Вы можете заполнить декларации и вернуть налоги за 2014 и 2015 годы, соответственно. Налоговые инспекции в 2016 году примут у Вас декларации за 2013, 2014, 2015 годы. Потому что налоги можно возвращать только за три последних года.

Пример 2. Вы купили недвижимость по договору купли-продажи в 2015 году, в 2015 году у Вас оформлено свидетельство о регистрации права собственности. Соответственно, право на имущественный вычет появилось в 2015 году и первую декларацию по оформлению имущественного вычета Вы можете подать за 2015 год в 2016 году.

Как получить максимальный вычет быстро и просто?Проще всего быстро подготовить

правильные документы на максимальный возврат и подать эти документы с Налогией. С Налогией инспекция одобрит документы и их не придется переделывать. Вы получите правильные документы и консультацию эксперта. А потом сможете выбрать — отнести документы в инспекцию самому или подать

онлайн.

Попробовать

Как получить

Единовременные выплаты будут перечисляться в беззаявительном порядке. Это значит, что их будут перечислять без каких-либо дополнительных заявлений со стороны ветерана. Выплаты в размере 75 000 и 50 000 р. войдут в состав пенсионного обеспечения. Они будут назначены по данным, которыми располагают пенсионные органы.

Если у пенсионных инстанций не будет на руках документов, которые подтверждают право на дополнительные выплаты, то гражданину предстоит передать заявление с комплектом необходимых документов. Такие ситуации встречаются достаточно редко, так как выплаты ко Дню Победы ветераны получают ежегодно.

В зависимости от типа пенсии, которую получают ветераны, выплата к 9 Мая будет выплачена:

- Пенсионным фондом РФ или его территориальными органами, если участники или инвалиды войны получают пенсии из ПФР (например, страховые и социальные взносы и пр.).

- Пенсионным отделом военкомата по месту воинского учета ветерана, если пенсия выплачивается по линии Минобороны РФ (для ветеранов, которые служили в МВД, ФСИНе, МЧС и пр.).

- Инстанциями, которые ответственны за назначение и выплату ежемесячного пожизненного содержания для судей.

- Отделами социального обеспечения при посольствах, если ветераны проживают за пределами РФ в странах Прибалтики.

Если лицо одновременно получает несколько пенсий (например, военную и социальную), то за дополнительную выплату ко Дню Победы отвечает Пенсионный фонд.

Единовременная выплата в 2020 году ожидается в апреле и мае. Конкретные сроки будут определяться в зависимости от графика доставки пенсии в регионе проживания ветерана. Но средства могут поступить с небольшой задержкой по причине проблем с финансированием.

Таким образом, в связи с юбилейной датой Победы в Великой Отечественной войне Президент подписал от 7 февраля 2020 года. В этом документе он распорядился выплатить инвалидам и участникам ВОВ, вдовам и вдовцам, блокадникам и несовершеннолетним узникам концлагерей сумму в 75 тыс. р. Труженикам тыла и совершеннолетним узникам полагается сумма в 50 тыс. р. Средства будут выплачены в апреле-мае 2020 года гражданам РФ, проживающим в РФ, а также на территории Прибалтики.

Интересующие вопросы

Оформление налоговых вычетов в России предусматривает достаточно непростую процедуру. И налогоплательщику следует заранее понимать, что в ходе проведения операции по вычету будут возникать различные трудности и вопросы. С ними следует разобраться сразу.

Так, изначально нужно определить:

- вид выплаты;

- место обращения за получением вычета;

- какие документы необходимы в каждом из случаев.

Это наиболее частые вопросы, которые возникают у большинства налогоплательщиков. Но самым важным является правильное заполнение декларации о доходах и расходах.

Поскольку на основании данного документа и проводится проверка плательщика налогов и осуществляется возможность предоставления вычета.

Как происходит индексация страховых выплат в 2020 году за профзаболевание смотрите в статье: индексация выплат за профзаболевания. Как оформить бесплатное питание в школе, читайте здесь.

Разновидности компенсаций

Всего в России предусмотрено пять вариантов налоговых вычетов:

| Стандартный | Он в большей мере касается вычетов, связанных с расходами на детей |

| Социальный | Сюда включены расходы по обучению, лечению, благотворительным действиям |

| Имущественный | К этим видам относится приобретение жилых помещений или земли под строительство жилья |

| Профессиональный | Сюда относятся самозанятые и частные предприниматели, которые занимаются созданием произведений искусства |

| На ценные бумаги и ФИСС | Здесь учитываются только те операции, которые проводились на организованных рынках |

В том случае, когда налогоплательщик имеет предпосылку для оформления подобного вычета, ему нужно будет совершать сбор документов в соответствии с видом компенсации

Поэтому важно заранее определить группу налогового сбора

Куда обратиться

Необходимо понимать, что получение налогового вычета может осуществляться разными способами.

Так, наиболее распространенные из них:

| Самостоятельное предоставление документов в налоговую инспекцию | Следует оформлять вычет в соответствии с местом регистрации |

| Подача заявления на вычет и документов работодателю | Работает только в случае с наемными сотрудниками |

Все налогоплательщики, которые удовлетворяют всем требованиям налоговых органов, могут претендовать на вычет.

И при этом они могут использовать как налогового агента, так и самостоятельно делать все расчеты и подавать документы непосредственно в территориальные органы налоговой службы.

Количество подоходных налогов

Существует несколько групп, на которые можно разделить разные по ставке налоги:

| Дивиденды до 2020 года, облигации и доходы учредителей при ипотеке | Применяется ставка в размере 9 пунктов |

| Заработная плата, вознаграждения по договорам и доходы от имущества | Эта прибыль физических лиц-резидентов РФ облагается по ставке в 13 процентных пункта |

| Дивиденды от лиц, которые получили от российских предприятий нерезиденты страны | Покрываются 15-процентной ставкой |

| Другие доходы от физических лиц-нерезидентов | Будут покрываться 30% налога |

| Применяется к призам, выигрышам, доходам по процентным вкладам и т.д | Максимальный показатель по ставке в размере 35% |

Налоговый вычет предусматривается по тем тратам, которые облагаются налогом в 13%.

Если оплачивать обучение

В ситуации, когда производилась оплата обучения можно рассчитывать на возврат части потраченных средств. Так, нужно будет собрать пакет документов и передать их в налоговую службу или же своему работодателю.

В данном случае наиболее важными будут договор о предоставлении подобных услуг и чеки о совершении оплаты. Поскольку на их основании проводится проверка оснований для начисления вычета.

Но осуществить такую выплату можно только в таких случаях:

- проводилась оплата своего образования;

- своих детей до 24 лет в случае дневного отделения;

- обучение подопечного или подопечных до их 24-летия для очной формы;

- оплата за брата или сестру до достижения ими 24-летия при дневной форме обучения.

За лечение

При оплате лечения и приобретения лекарственных средств также предусмотрено возвращение денежных средств по налогу, но в таких ситуациях:

- оплачивалось собственное лечение;

- услуги оплачивались за супруга, родителей или же несовершеннолетних детей;

- медикаменты, которые были назначены всем этим категориям граждан;

- страховые взносы по договорам для всех категорий граждан, отмеченных выше.

Подробный перечень услуг и лекарств, которые могут подлежать вычету, установлен Правительством РФ. Поэтому изначально следует ознакомиться с ним.