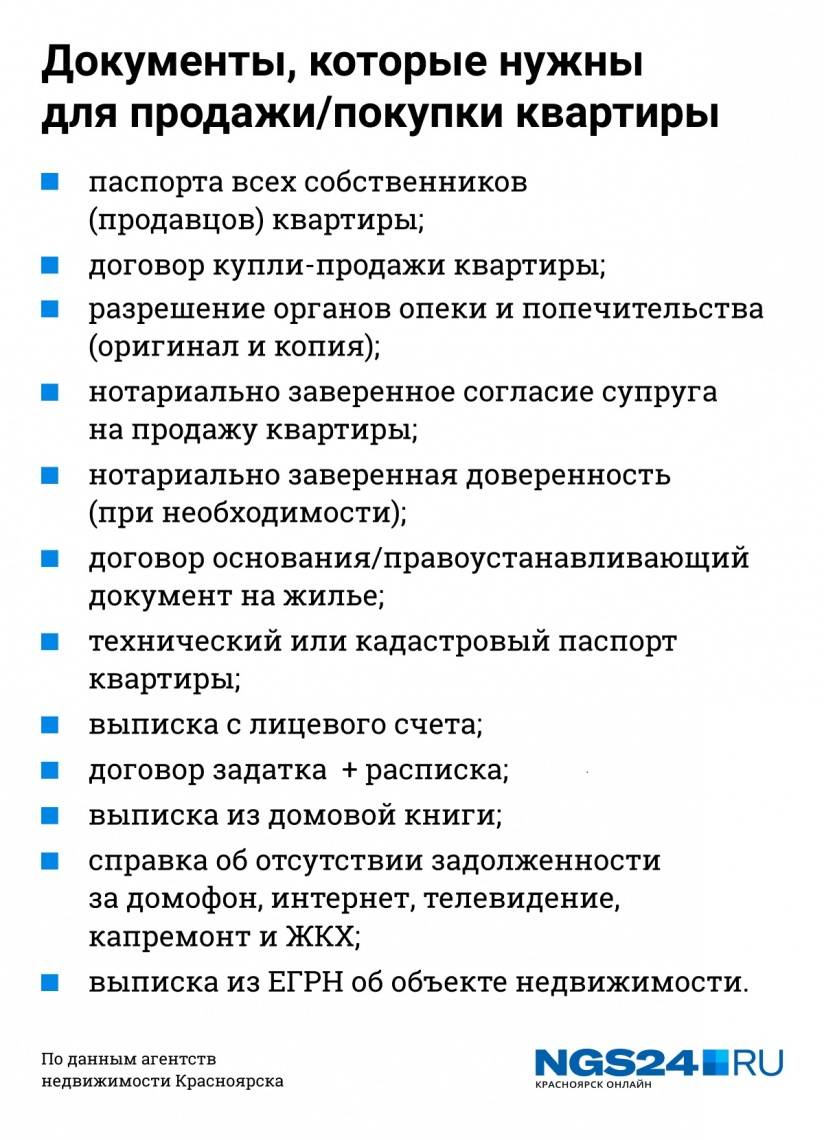

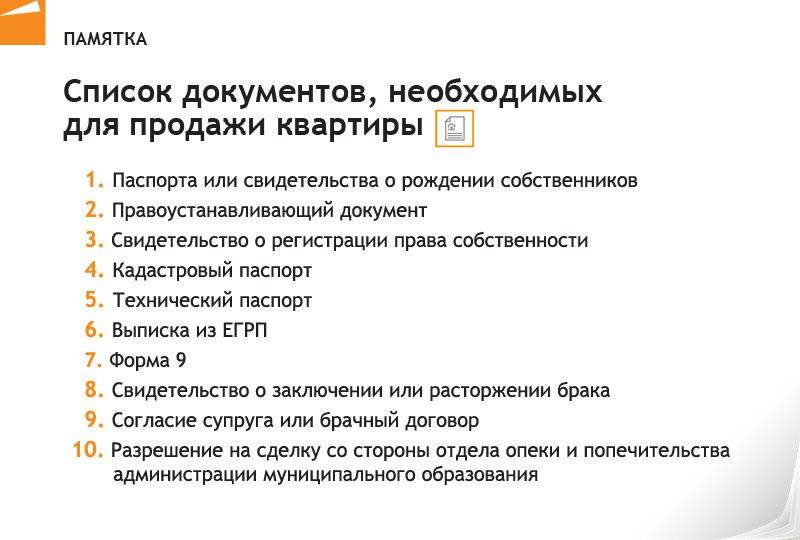

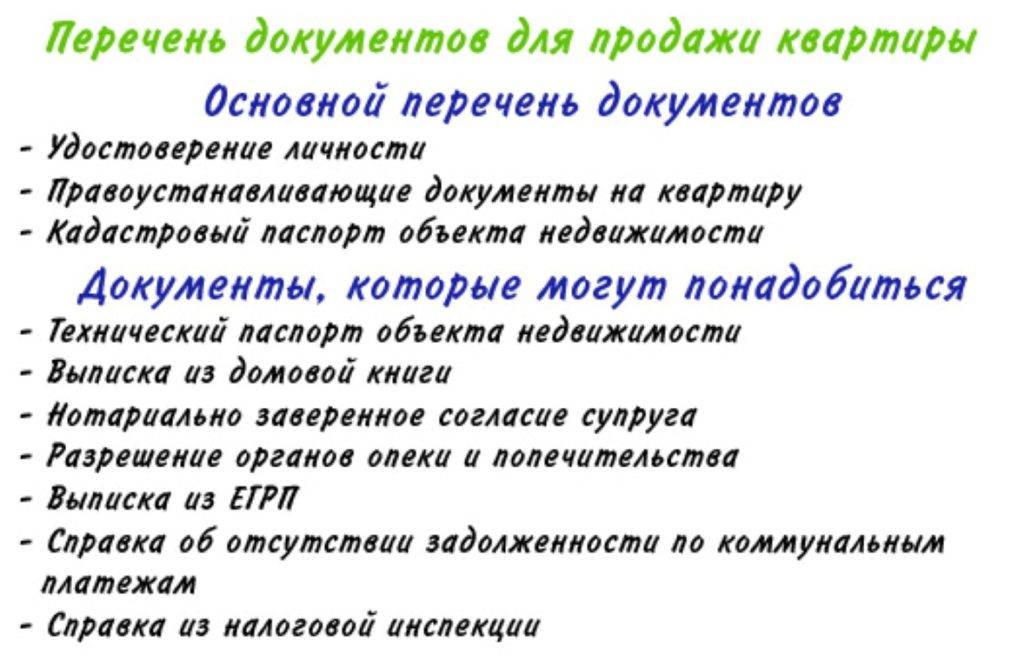

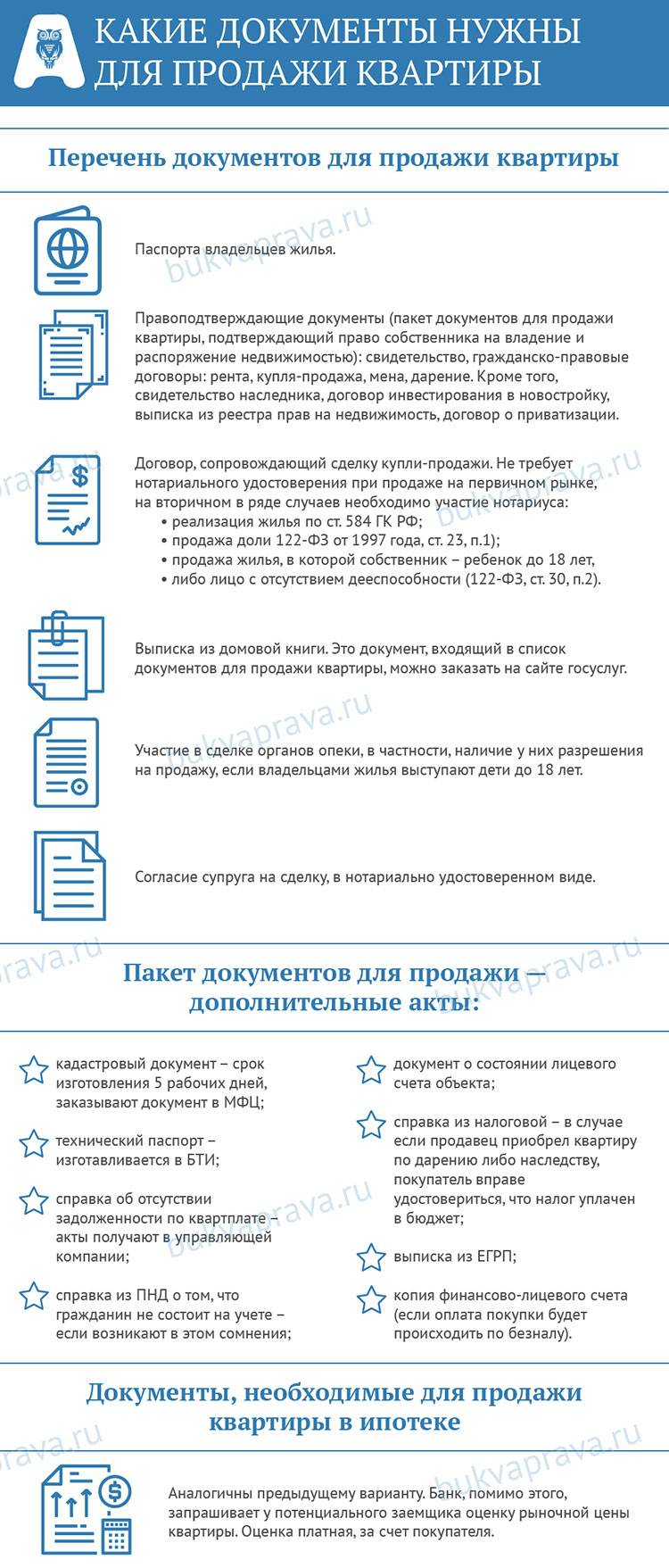

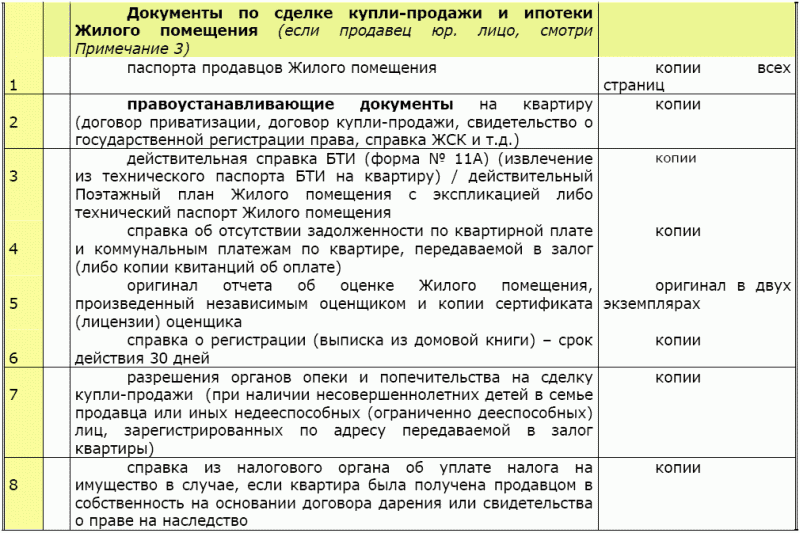

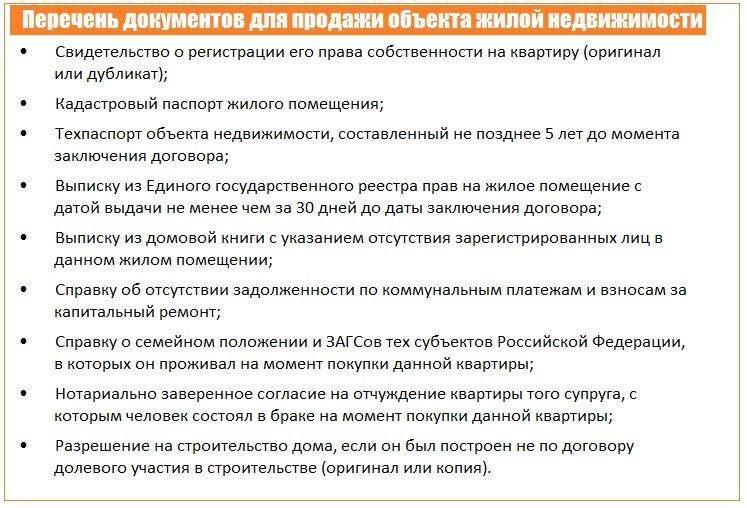

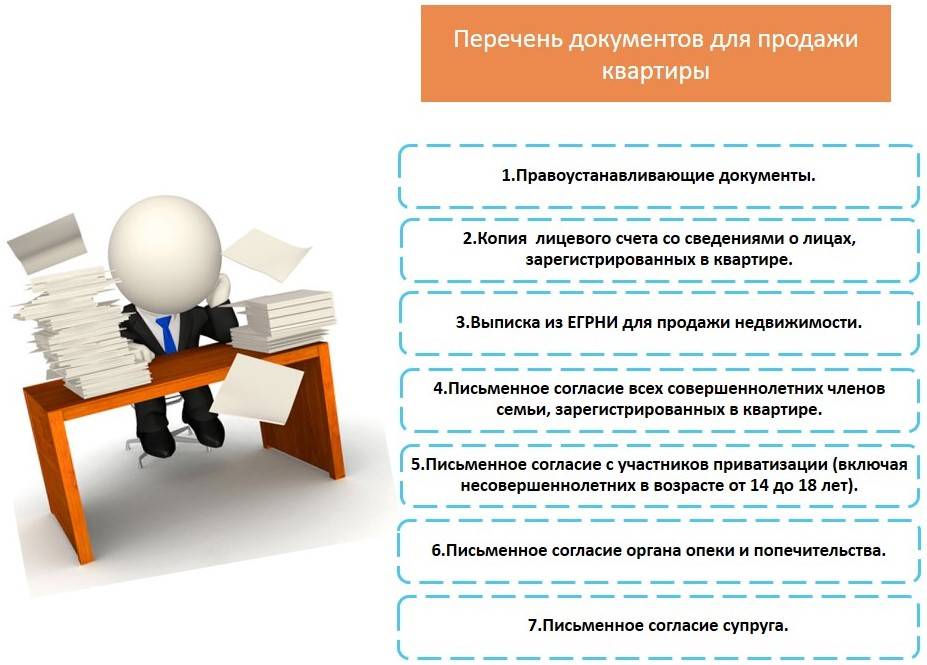

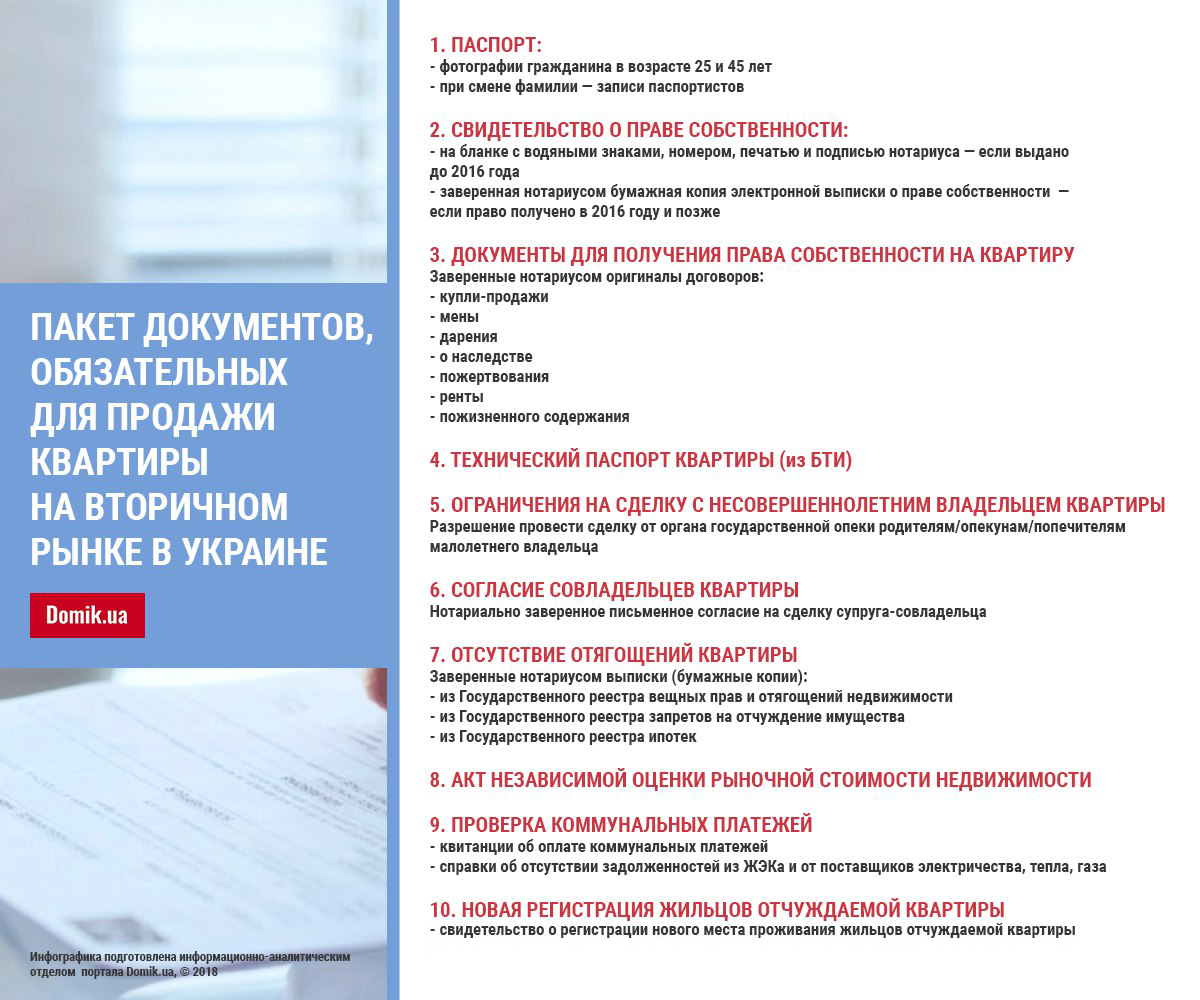

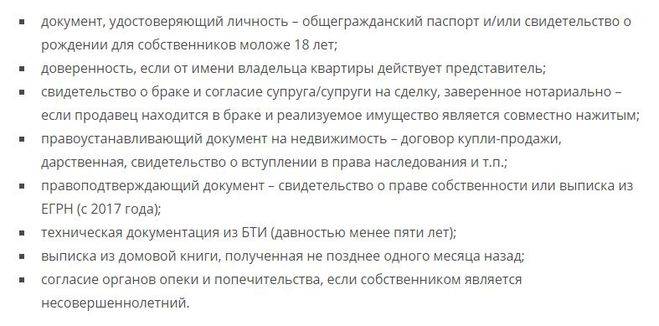

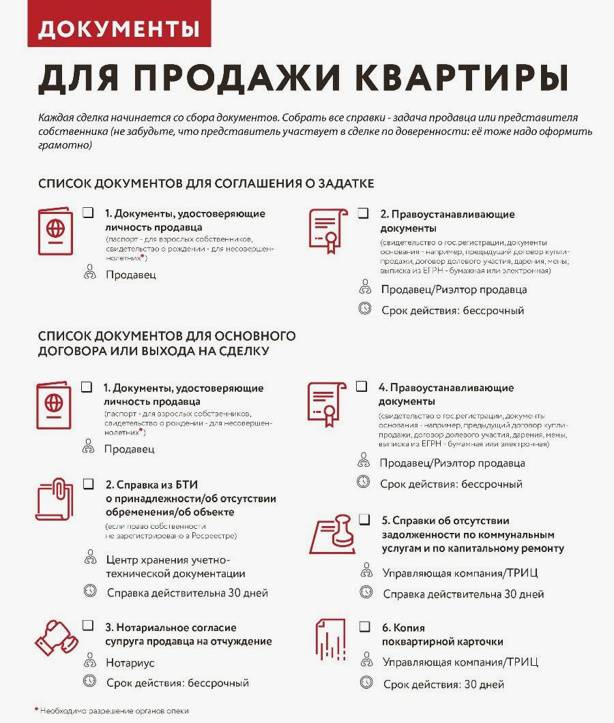

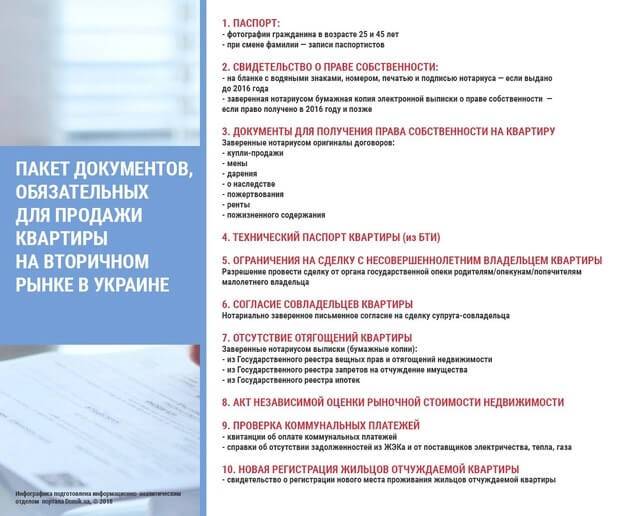

Основной пакет документации

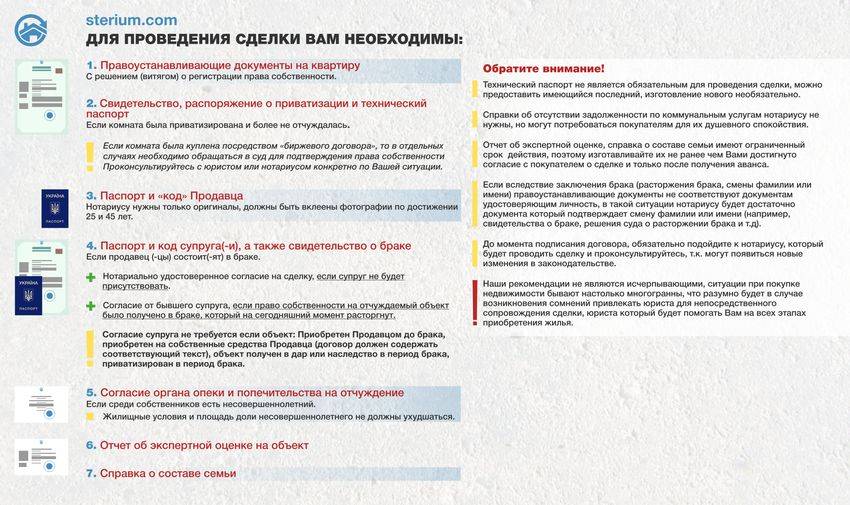

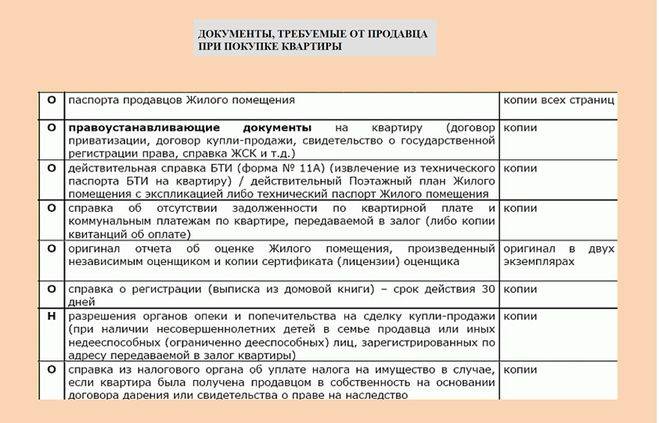

Основной пакет документации продавца, требующийся для оформления договора купли-продажи, состоит из следующего перечня бумаг:

- паспорта;

- правоустанавливающего документа;

- правоудостоверяющего документа;

- технического паспорта;

- справки об инвентарной стоимости;

- копии лицевого счёта;

- квитанции об оплате услуг ЖКХ;

- выписки из поквартирной книги;

- кадастровой справки об отсутствии обременения и ареста.

Если покупателем является лицо, не проживающее в данной квартире и не являющееся совладельцем продавца, обязательно требуется предъявить согласие соседей на сделку (ст.250 ГК РФ). В этом документе должен представляться отказ каждого собственника соседних комнат от преимущественного права покупки данной комнаты.

Сделка может быть оспорена, если соседи не были уведомлены надлежащим образом, но только в том случае, когда сосед претендует на приобретение проданной комнаты и выступит в суде как лицо, заинтересованное в покупке помещения.

К этому списку прибавляется вновь составленный сторонами договор купли-продажи, который выступит для покупателя правоустанавливающим документом, так на его основании у покупателя возникает право собственности на комнату в коммуналке (ст. 549 ГК РФ).

ДКП требуется удостоверить нотариально, это составит 0,6% инвентарной (кадастровой) стоимости квартиры. К договору прилагается акт приёма-передачи.

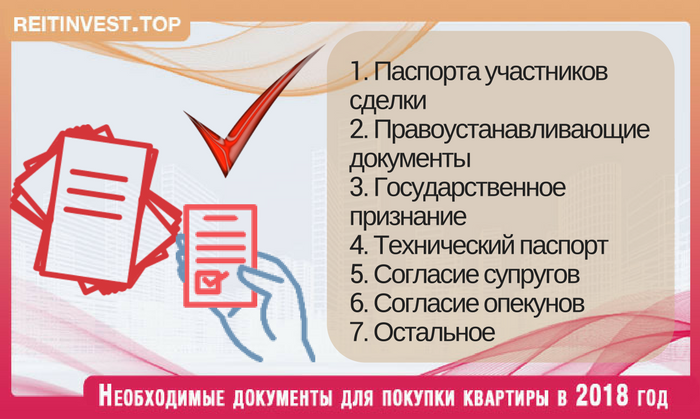

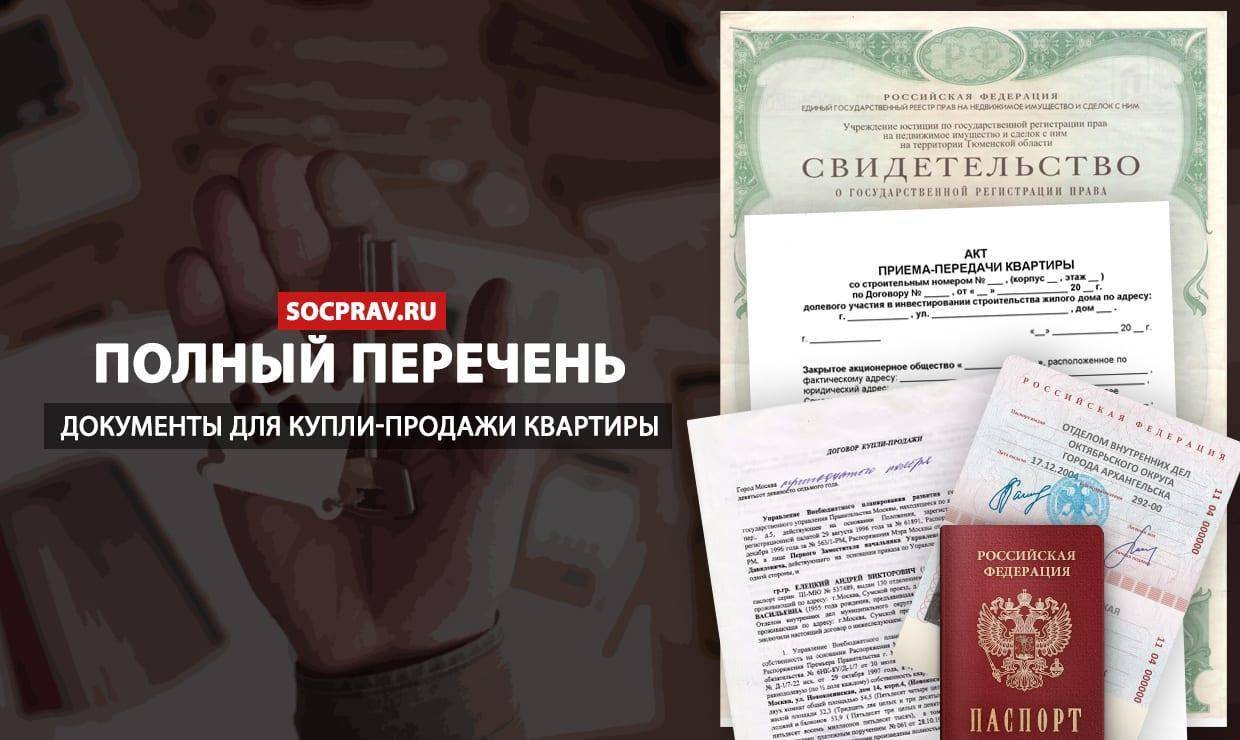

Какие документы нужны для покупки квартиры?

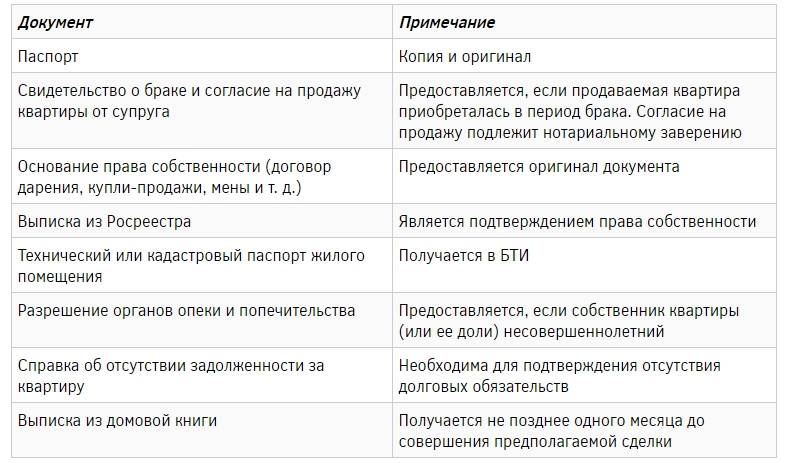

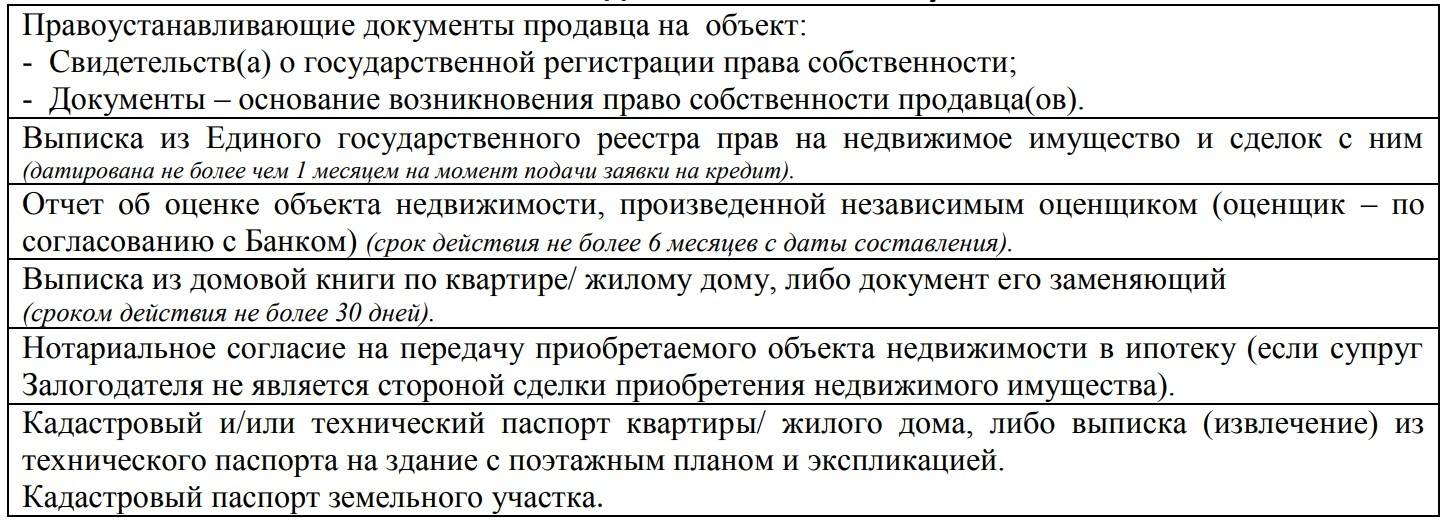

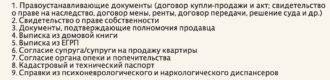

У собственника, желающего реализовать свою недвижимость, должен быть определенный пакет документов, который подтверждает нахождение указанного имущества в его собственности. Наличие квартиры в собственности лица означает его способность распоряжаться ею, в том числе и продавать. Поэтому в первую очередь покупателю квартиры необходимо ознакомиться со следующими документами:

- правоустанавливающий документ;

- правоподтверждающий документ.

Под правоустанавливающим понимается такой документ, исходя из содержания которого становится ясным принадлежность квартиры тому или иному лицу. Это могут быть различные договоры, такие как купли-продажи, мены, дарения. Правоподтверждающим документом с 15 июля 2020 является выписка из Единого государственного реестра прав на недвижимое имущество и сделок с ним (ЕГРП).

Совокупность вышеуказанных документов подтверждает способность продавца реализовать свою квартиру.

Покупателю необходимо убедиться в этом до совершения сделки во избежание мошеннических действий недобросовестных продавцов.

Доверенность на сбор документов

Совершение почти любой сделки с недвижимостью предполагает долгий процесс сбора необходимых документов. Зачастую на такую процедуру не хватает времени, поэтому участниками сделки составляются доверенности на сбор документов. Обычно подобная доверенность является разовой (т. е. на совершение указанных в ней действий) и выписывается на имя риэлтора, который и будет осуществлять сбор документов

В таком случае важно определить круг полномочий, который будет передан, перечислить органы и инстанции, в которых необходимо получить документы

Кроме этого, такую доверенность необходимо заверить у нотариуса, в противном случае такой документ не будет иметь юридической силы.

Не стоит удостоверять доверенность непосредственно в риэлторской фирме, так как такими правами подобные компании не обладают.

Также стоит отметить, что доверенность может быть оформлена не только на агента по недвижимости, но и на любого совершеннолетнего дееспособного гражданина (например, на родственника).

Желательно указать в доверенности срок ее действия. Устанавливая такой срок необходимо исходить из реальной возможности сбора необходимых документов в различных инстанциях. Не следует устанавливать слишком маленький срок, так как в случае сбора документов не в полном объеме до окончания срока, придется составлять доверенность снова, что означает дополнительные финансовые затраты.

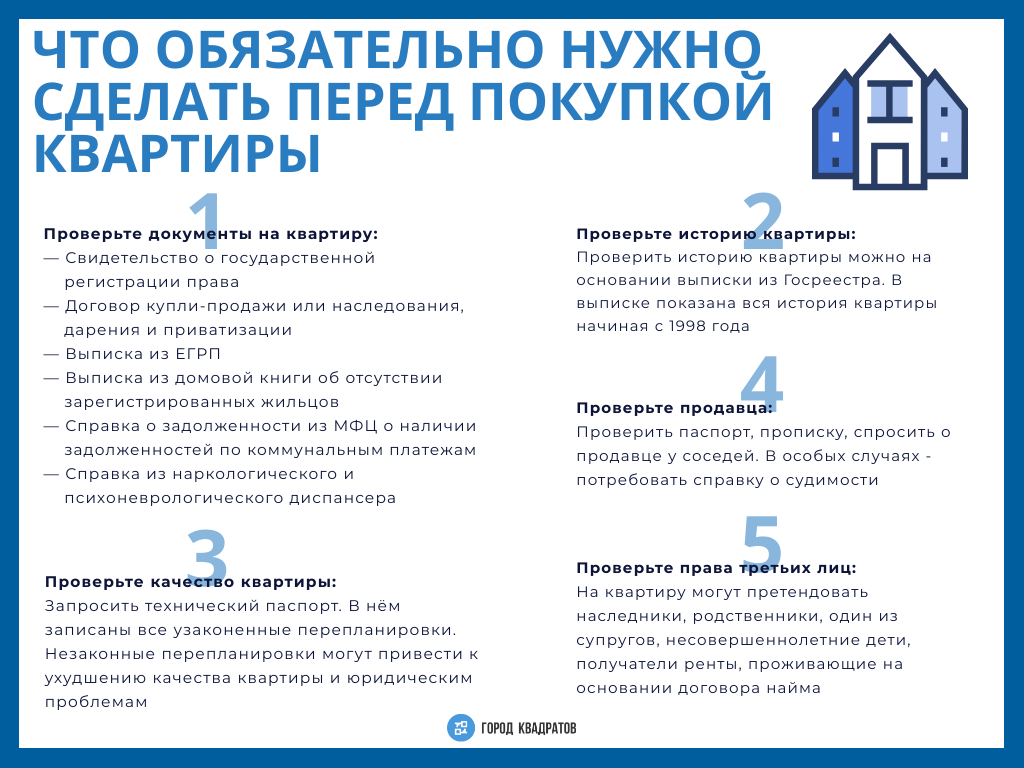

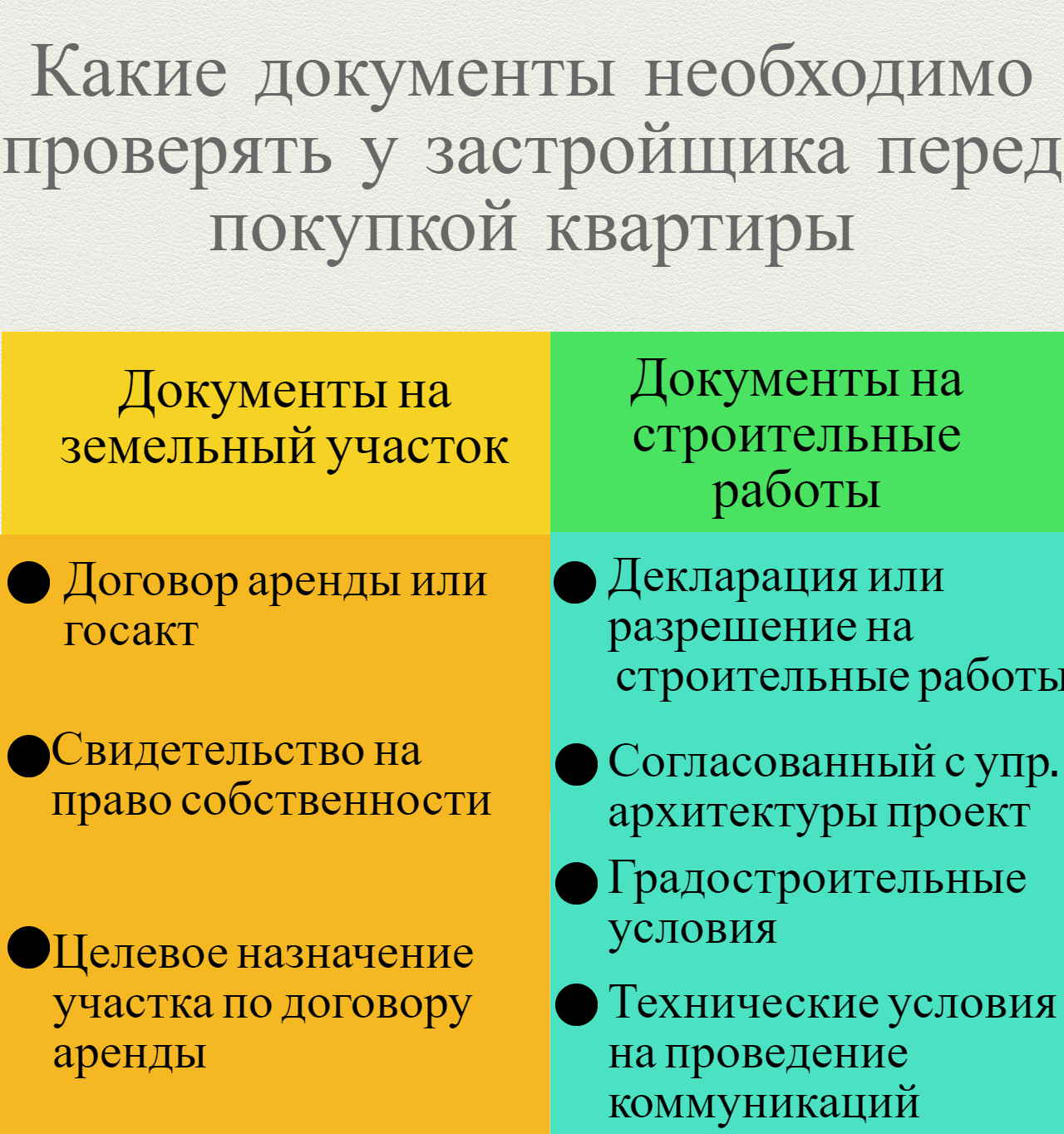

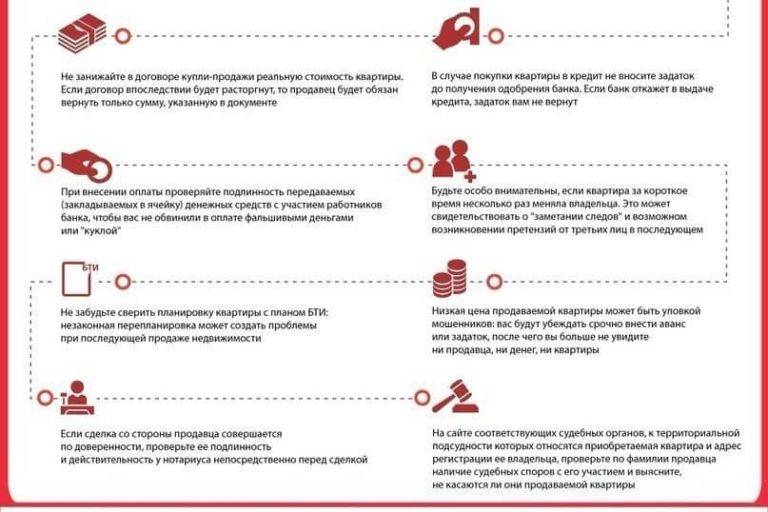

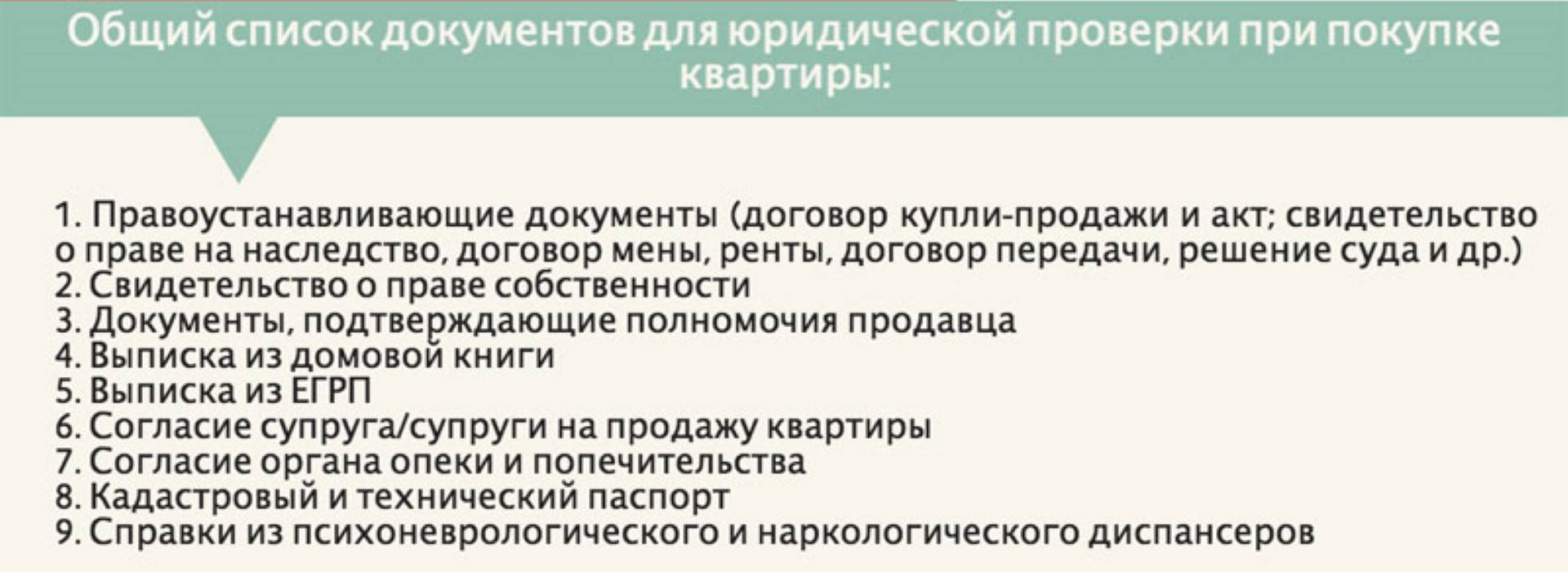

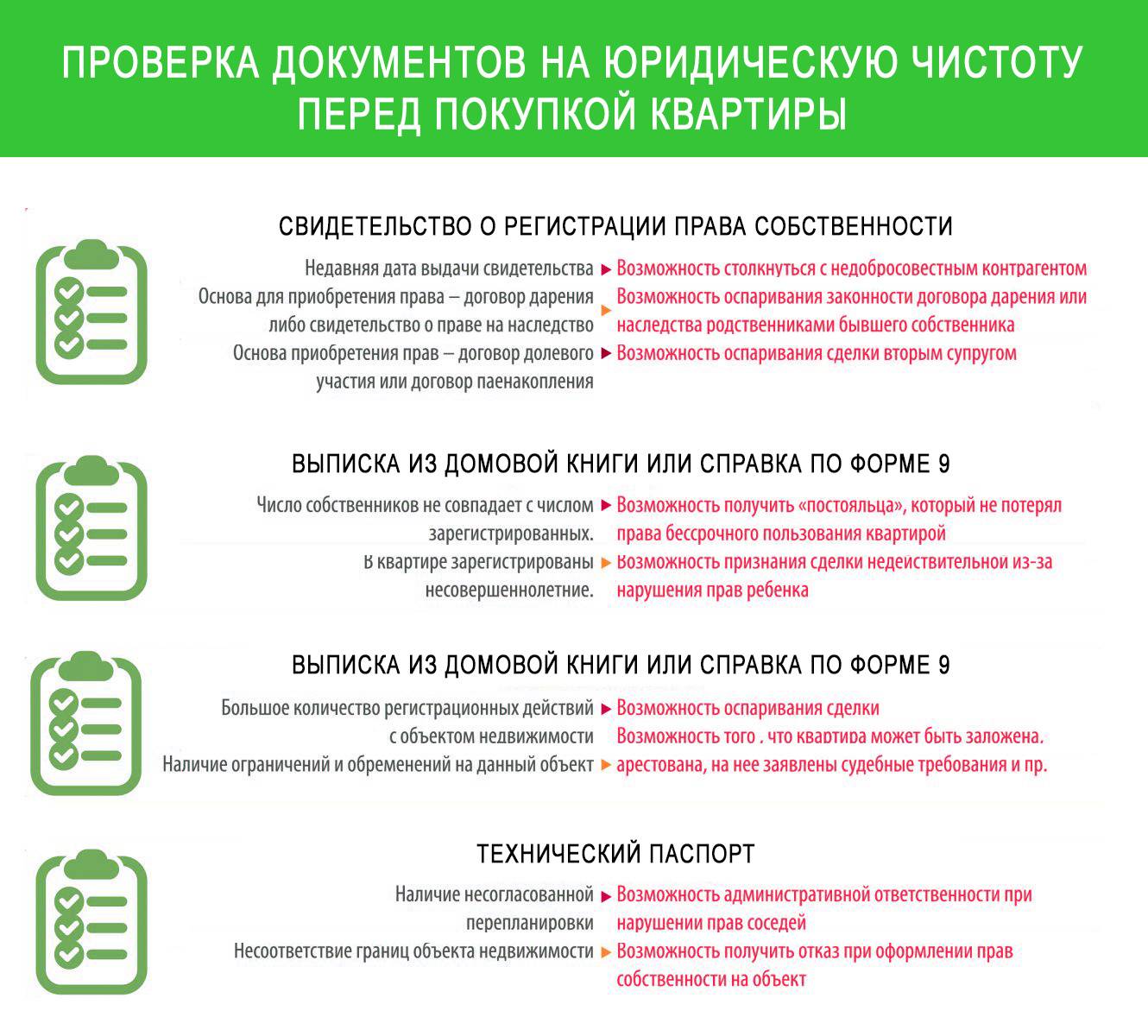

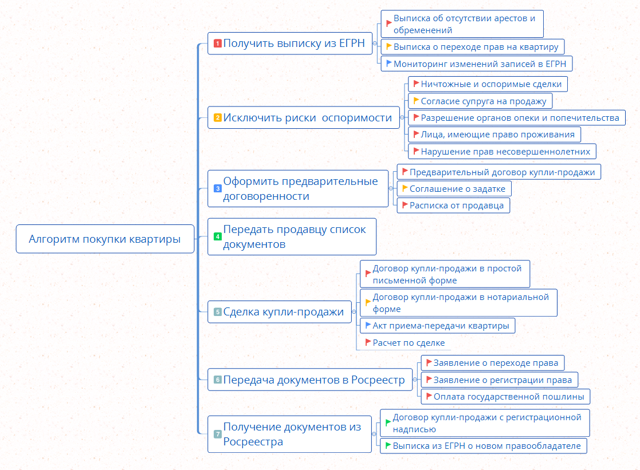

Какие документы необходимо проверить при покупке квартиры?

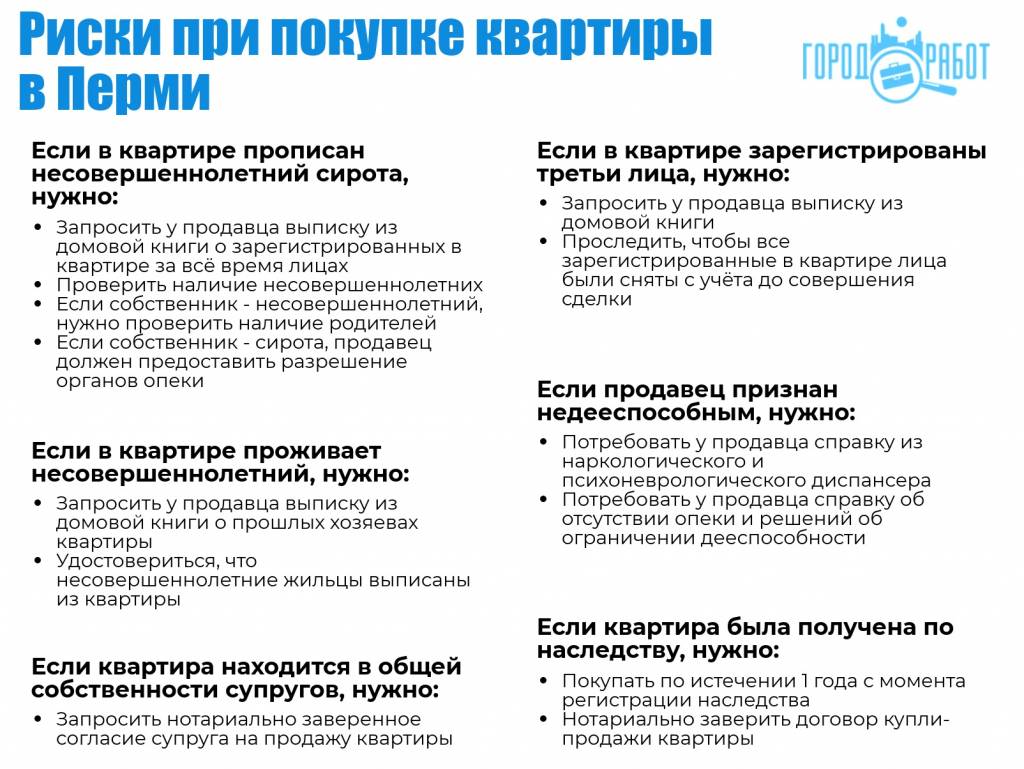

Кроме документов, подтверждающих нахождение квартиры в собственности продавца и его способности ее реализовать, покупателю необходимо проверить ряд документов и иных сведений. В первую очередь необходимо соотнести правоустанавливающие и правоподтверждающие документы с личностью продавца, то есть удостовериться в том, что именно продавцу принадлежит квартира на праве собственности и он имеет право ее продать. Для этого необходимо изучить документ, подтверждающий личность гражданина (паспорт).

Если же у покупателя возникает сомнение в дееспособности продавца, его возрасте, то стоит попытаться получить информацию в медицинском учреждении по месту жительства такого гражданина.

Важность подобного действия обуславливается тем, что в соответствии с § 2 Гражданского кодекса Российской Федерации (ГК РФ) сделка с недееспособным в силу разных причин гражданином может быть признана недействительной

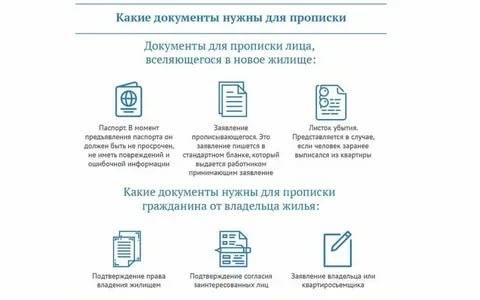

После этого необходимо ознакомиться с перечнем лиц, прописанных в реализуемой квартире

Стоит обратить внимание на то, что такие граждане перед продажей жилья (перед заключительным этапом осуществления сделки по покупке недвижимости) должны быть выписаны из него. Кроме этого, необходимо получить данные из налогового органа для того, чтобы убедиться в отсутствии задолженности по налогу на имущество физических лиц

Не менее важным документом для изучения является технический паспорт на квартиру. Также стоит быть внимательным при покупке квартиры, находящейся в общей собственности супругов. Если в роли продавца по сделке выступает лишь один супруг, то необходимо согласие на сделку второго супруга.

Проверка всех вышеуказанных документов позволит застраховать покупателя от различного рода рисков, которые могут возникнуть при покупке недвижимости.

Проверка юридической чистоты объекта

Проверка квартиры перед покупкой включает анализ недвижимости на отсутствие обременений, изучение владельца и выявление третьих лиц, имеющих преимущественное право на покупку квартиры. Нотариус не станет заверять соглашение, если:

- квартира находится под залогом или арестом – отчуждать такое имущество запрещено законом;

- нарушены права и интересы ребенка – если в квартире проживает несовершеннолетний, или у него здесь есть доля, продажа возможна только при предоставлении ему нового жилья, притом, оно должно быть не хуже предыдущего, а доля в нем – не меньше той, которую он имел;

- появились третьи лица, которые имеют права на квартиру и не соглашались с ее продажей – возможно, кто-то из жильцов был временно снят с регистрации;

- дом находится в аварийном состоянии – по закону сделки с такой недвижимостью запрещены.

Проверить все это проще через нотариуса. Он узнает, кто прописан в квартире, и нет ли здесь временно снятых с регистрации жильцов, проверит наличие ареста, залога, третьих лиц, которые претендуют на покупку квартиры.

Рекомендуется заключать предварительный договор только после анализа всей этой информации. Если окажется, что сделку нельзя провести уже после выплаты задатка, продавец или решает ситуацию в установленный срок, или возвращает вам задаток в двойном размере и возмещает убытки. Но в предварительном соглашении могут быть прописаны и другие условия.

Чтобы узнать заранее о наличии обременений, попросите продавца предоставить справки об аресте, залоге, ипотеке, прописанных жильцах. Он может отказаться это делать, но далее информацию все равно проверит нотариус.

При продаже части дома или квартиры продавец в первую очередь дает возможность купить долю владельцам остальной части недвижимости. Если они отказываются, только тогда часть квартиры можно продать другому лицу.

Выбор банка

Условия предоставления ипотеки регулируются внутренней политикой банка. Каждое финансовое учреждение устанавливает свои требования к заемщикам и к объектам недвижимости.

Перед обращением в банк следует оценить свое реальное финансовое состояние: ежемесячный доход, сумму необходимых расходов, платежеспособность.

Сравнение и оценка условий кредитования

Выбор программы на приобретение жилья зависит от комплекса факторов. Официальные сайты многих кредитных организаций предлагают гражданам воспользоваться «ипотечным калькулятором».

Сервис позволяет рассчитать ключевые условия ипотеки по конкретным параметрам (например, по стоимости недвижимости). Таким образом, заемщик может предварительно оценить ипотечный продукт.

Срок кредитования

Минимальный период, на который выдается ипотека, составляет 5 лет. Средний срок кредитования в большинстве финансовых организаций равняется 15 годам. Продолжительность выплат может достигать 30 лет (зависит от возраста заемщика).

Процентная ставка

При выборе банка особое внимание следует уделить уровню процентной ставки, так как от этой величины зависит итоговая сумма займа. Чем выше ставка, тем больше размер переплаты

Процентная ставка в среднем составляет от 8% до 12% годовых.

Первоначальный взнос

Наличие определенной суммы на приобретение квартиры гарантирует банку серьезность намерений заемщика. Кредитные организации устанавливают размер первого платежа от 10 до 30%. Чем больше первоначальный взнос, тем выгоднее условия предоставления займа.

Размер и форма ежемесячного платежа

Выплаты по ипотечному кредиту могут иметь дифференцированный (переменный) или аннуитетный (постоянный) характер.

При дифференцированной форме меняется ежемесячная сумма выплат процентов по кредиту. Основная платежная нагрузка приходится на первые месяцы погашения займа. Использование переменной схемы позволяет существенно снизить переплату, так как проценты начисляются на оставшуюся сумму долга.

Аннуитетный вариант предполагает фиксированный размер выплат на протяжении всего периода предоставления кредита. Клиент возвращает сумму займа равными долями, а банк получает максимальную прибыль.

Возможность досрочного погашения

Согласно положениям федерального закона № 284-ФЗ все банки предоставляют возможность досрочно погасить ипотеку. Единственное требование – уведомление кредитора о полной или частичной выплате долга за месяц до внесения средств.

Требования к заемщику

Банки оценивают граждан, обратившихся за ипотекой, по следующим критериям:

- Возраст (не младше 21–23 лет и не старше 65 лет на предполагаемую дату возврата кредита).

- Трудовой стаж (не менее 6 месяцев по последнему месту официального трудоустройства).

- Месячный доход клиента (или его семьи).

- Наличие созаемщиков (при низком уровне доходов).

- Положительная кредитная история.

Шансы на предоставление займа увеличиваются, если у заявителя в собственности есть ценное имущество (например, автомобиль или дачный участок).

Необходимость оформления страховки

Квартира, купленная по договору ипотеки, подлежит обязательному страхованию (статья 31 Федерального закона № 102-ФЗ). Возмещение расходов по оплате страхового полиса возлагается на заемщика. Закон требует страховать только залоговую недвижимость. Однако банки предлагают комплексную программу, которая включает обязательное страхование жизни и здоровья.

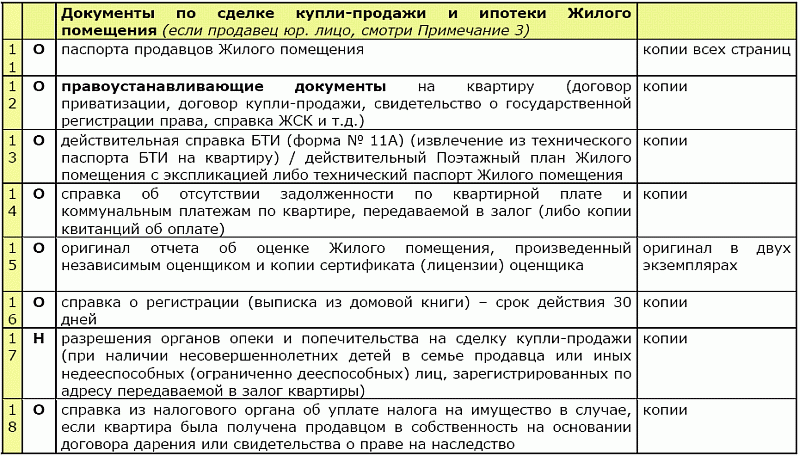

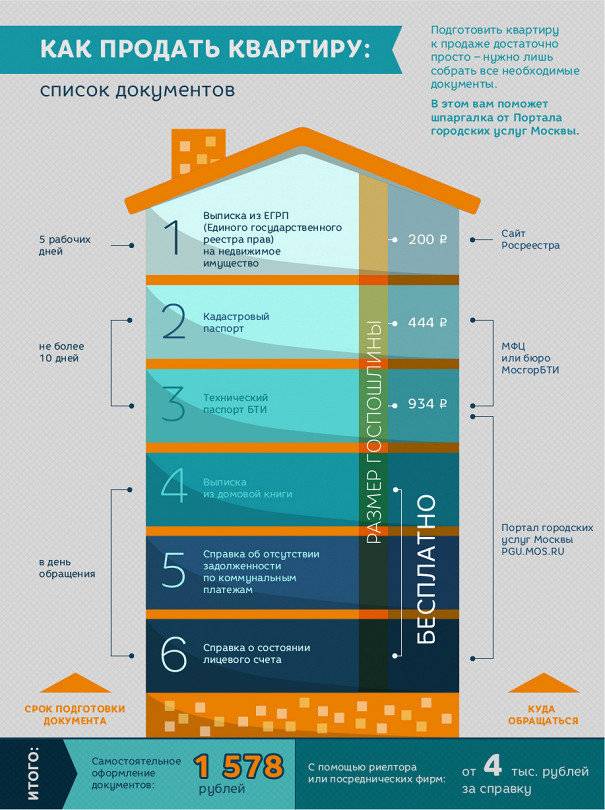

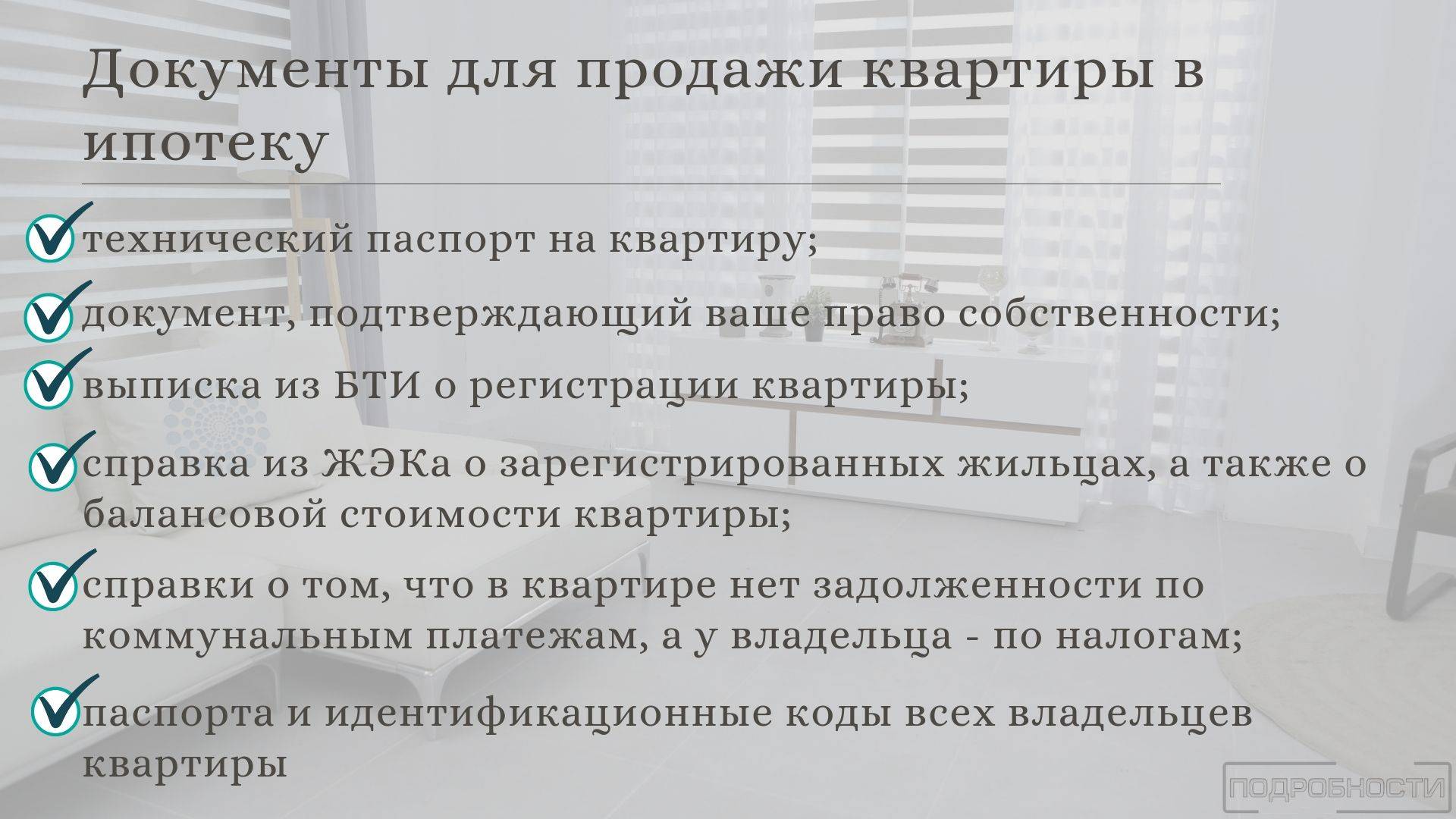

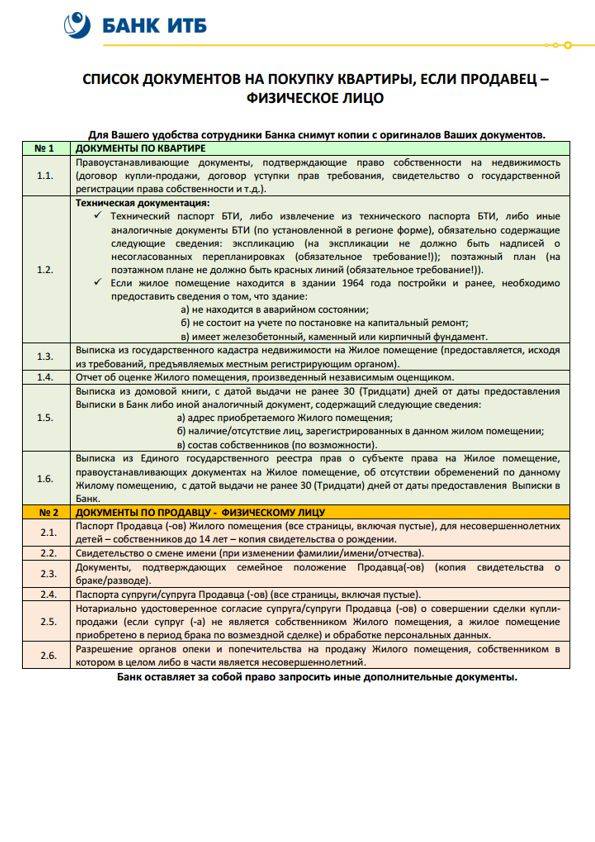

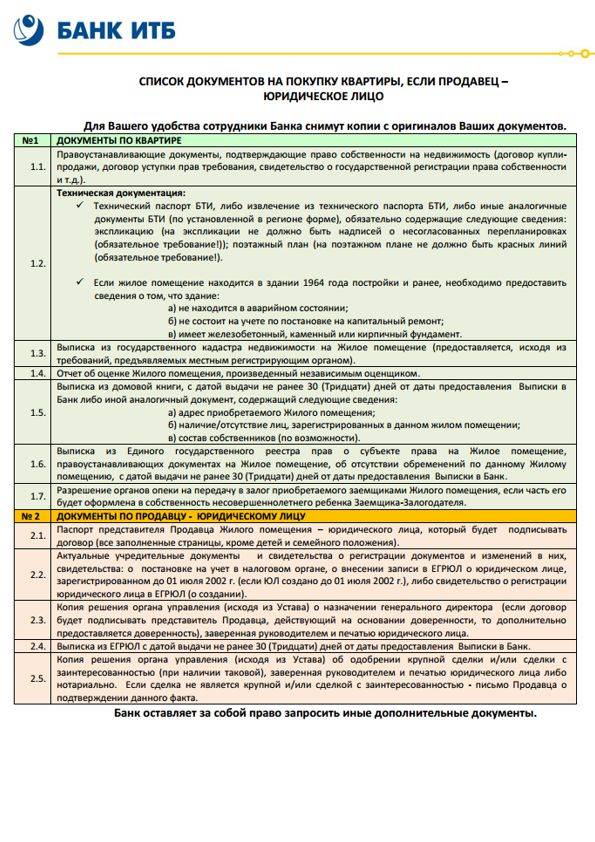

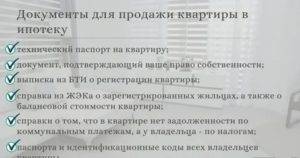

Документы, необходимые для получения кредита

Каждое финансовое учреждение устанавливает свой перечень бумаг для одобрения ипотеки. Список зависит от выбранной программы кредитования.

В стандартный пакет входят:

- паспорт гражданина РФ;

- другие удостоверения личности (водительские права, СНИЛС, загранпаспорт);

- копия трудовой книжки;

- справка о заработной плате по форме 2-НДФЛ;

- свидетельство о браке;

- согласие второго супруга на сделку;

- доверенность представителя.

Если заявитель имеет иной доход, кроме заработной платы, следует представить подтверждающие документы. Некоторые банки запрашивают справку от психиатра.

Период времени для поиска квартиры

После одобрения заявки клиенту предоставляется время на подбор жилого помещения. Конкретный период поиска устанавливает финансовая организация. Обычно заемщику дается срок от 2 до 4 месяцев. Если подходящая квартира не будет найдена, придется заново собирать документы.

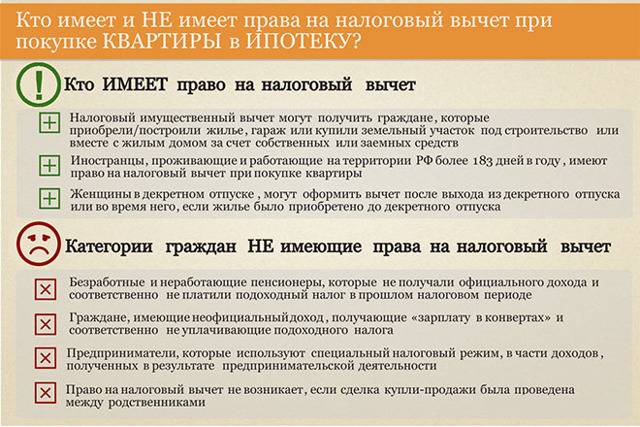

Порядок уплаты НДФЛ по действующему законодательству

Единственное ограничение на сделки с недвижимостью, только что приобретённой в собственность, возникает со стороны Налогового кодекса. Нормы налогообложения граждан предусматривают удержание налога с доходов физических лиц (НДФЛ) при продаже ими недвижимости.

На основании Федерального закона № 382-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации», принятого 29.11.14 г. налогом облагаются продавцы, если объекты:

- Находились у них в собственности не менее трёх лет, но при условии, что право собственности на них возникло до 1.01.16 г.

- Находились в собственности не менее пяти лет, если право собственности возникло после 01.16 г.

В первом случае налог с продажи недвижимости для граждан, которые приобрели её до начала 2016 года, в текущем, 2019 году уплачивать не надо, так как прошло 3 года. Соответственно, они могут осуществлять сделки без налогообложения объектов.

Во втором случае, при оформлении права собственности с начала 2016 года, граждане попадают под нормы вступивших в силу изменений налогового законодательства. Это означает, что удержание НДФЛ в случае продаже квартир и иной недвижимости для них актуально до января 2021 года.

Существуют ли исключения, отменяющие НДФЛ с продажи купленного жилья?

Некоторые собственники недавно приобретённого жилья задаются вопросом о возможных исключениях, которые налоговое законодательство внесло для какой-либо категории продавцов недвижимости. На этот вопрос можно ответить только отрицательно. Налогообложению подлежат все объекты, приобретённые с начала 2016 года, в том числе:

Некоторые собственники недавно приобретённого жилья задаются вопросом о возможных исключениях, которые налоговое законодательство внесло для какой-либо категории продавцов недвижимости. На этот вопрос можно ответить только отрицательно. Налогообложению подлежат все объекты, приобретённые с начала 2016 года, в том числе:

- купленные в ипотеку;

- приобретённые на материнский капитал;

- принадлежащие многодетным, малоимущим гражданам, пенсионерам и инвалидам.

НДФЛ уплачивают все, кроме лиц, срок владения недвижимостью которых, установлен нормами законодательства.

Сколько составляет налог?

Налог рассчитывается с общей стоимости квартиры, указанной в договоре купли-продажи.

К расчёту принимается, в том числе, сумма аванса или задатка, если предоплата взималась продавцом. Удержание составляет 13% стоимости жилья, превышающей 1 000 000 рублей. То есть, с общей цены квартиры, по которой она продавалась согласно ДКП, вычитается 1 000 000 рублей. Например, если её полная цена составляла 6 миллионов рублей, то налог удерживается с 5 миллионов.

Рассчитывают его по следующей формуле:

(ЦН – 1 000 000) : 100 х 13,

где ЦН – полная цена объекта недвижимости.

В нашем случае расчеты будут выглядеть следующим образом:

(6 000 000 – 1 000 000) : 100 х 13.

Соответственно, к удержанию будет представлена налоговая сумма в 650 тысяч рублей.

Сведения о сделке передаются в территориальное отделение ФНС из Росреестра, в процессе регистрации сделки.

Сведения о сделке передаются в территориальное отделение ФНС из Росреестра, в процессе регистрации сделки.

Для того чтобы уплатить НДФЛ, продавцу следует после проведения купли-продажи:

- Самостоятельно обратиться в территориальное отделение налоговой службы.

- Заполнить налоговую декларацию и подать её в территориальное отделение ФНС.

- Уплатить в кассу сумму налога, сохранить чек.

Так как сумма налогового удержания немалая, многие продавцы, пытаясь её занизить и уменьшить сумму НДФЛ, убеждают покупателей внести в ДКП другую, уменьшенную стоимость квартиры. Этого делать нельзя ни в коем случае, ведь у продавца остаётся право расторгнуть договор. В случае расторжения сделки, недобросовестный продавец может вернуть покупателю только ту сумму, которая указана в договоре.

Уклонение от уплаты налогов является преступлением, за которое вменяется как административная, так и уголовная ответственность.

Если стоимость квартиры или её доли не превышает 1 000 000 рублей, или равна ей, то налог не удерживается, и собственник такого бюджетного жилья ничего не будет уплачивать государству.

Другие отзывы о СберБанке

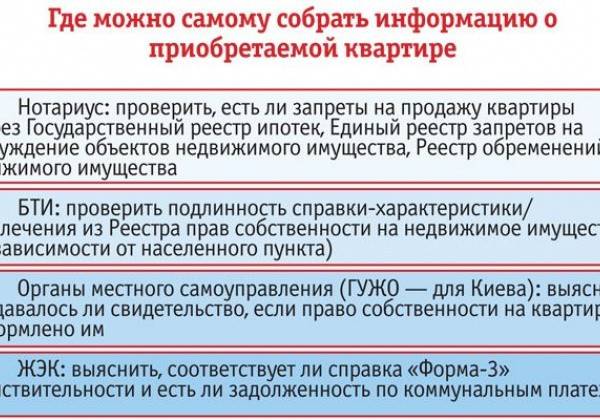

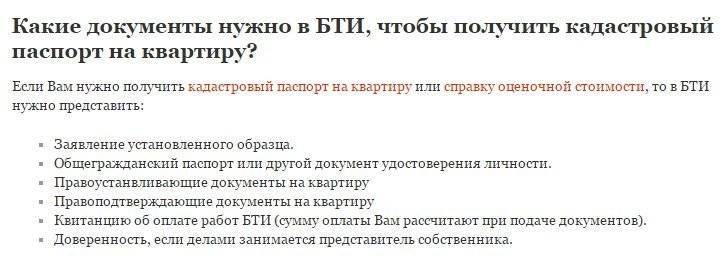

Проверяем покупаемую недвижимость

Проверку недвижимости (документов для покупки квартиры) можно поручить квалифицированным специалистам, а можно осуществить и самостоятельно.

При этом следует выполнить следующие действия:

Выяснить, каким образом предыдущий владелец получил продаваемое жилье (приватизировал, купил, получил по наследству и пр.). Этот факт должен подтверждаться соответствующими документами (договор купли-продажи, свидетельство о праве на наследство и т.д.)

Крайне желательно изучить выписку из ЕГРП на жилое помещение, обратив внимание на частоту предыдущих сделок, факты обременений, арестов имущества. Если в последние три года сомнительных действий не совершалось (три года — срок исковой давности по недействительным сделкам с недвижимостью), можно рассматривать данный вариант покупки.

Проверить техническое состояние и качество квартиры

Если жилье требует ремонта — это видно невооруженным глазом, но гораздо важнее сверить фактическое ее состояние с техническими документами (план БТИ и др.). Если имеется перепланировка или переустройство, они должны быть согласованы («узаконены»).

Проверить правомочия лица, действующего от имени продавца (в случае, если продают по доверенности — она должна быть заверена нотариусом, не иметь помарок и подчисток). Если сделкой занимается сам собственник — желательно проверить действительность его паспорта (на сайте Управления по вопросам миграции при МВД России), а также оценить адекватность /дееспособность продавца. Если его способность здраво разговаривать и действовать под вопросом — следует поискать другой вариант жилья.

Выяснить наличие третьих лиц, имеющих права на жилое помещение. Это могут быть отбывающие наказание граждане, несовершеннолетние дети, др. лица. От продавца, состоящего в браке следует запросить согласие супруга на продажу. Проще всего проверить квартиру, получив расширенную выписку из домовой книги, где указываются все лица, зарегистрированные и сохраняющие право на проживание.

Внимательность и аккуратность покупателя на этапе подготовки к покупке квартиры поможет застраховать себя от неприятных сюрпризов в будущем.

Как убедиться в условиях действительности сделки?

- Сделка соответствует установленной законом форме (составление договора купли-продажи и регистрация его в Росреестре).

- Продавец совершает сделку по доброй воле.

- Не нарушаются права третьих лиц.

- Документы оформлены в соответствии со статьёй 454 ГК РФ. Все документы являются подлинными.

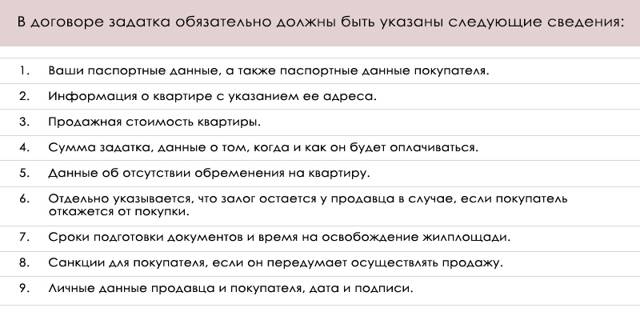

- Договор купли-продажи содержит следующие пункты.

- наименование документа, сведения о сторонах;

- предмет договора – передача конкретной квартиры, на каких условиях, порядок принятия квартиры;

- цена сделки — прописана конкретная сумма, порядок определения цены;

- описание процедуры передачи квартиры (целесообразно указать дату освобождения квартиры продавцом);

- список граждан, зарегистрированных в квартире и дата снятия их с учёта;

- указание того, что оплата перехода прав собственности оплачивается покупателем;

- ответственность сторон в случае аннулирования сделки;

- подписи сторон в конце договора.

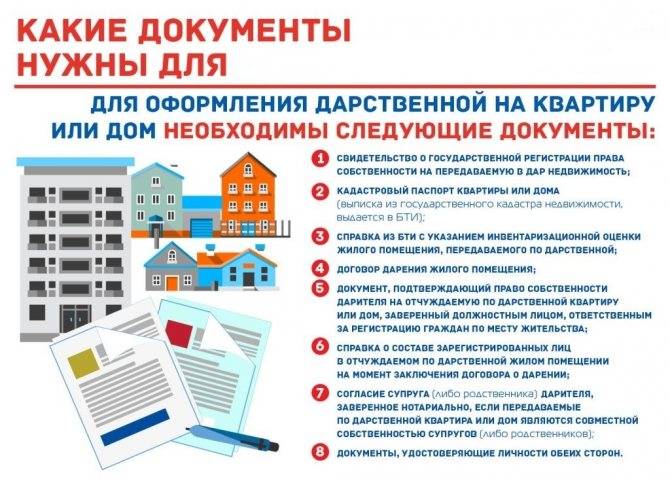

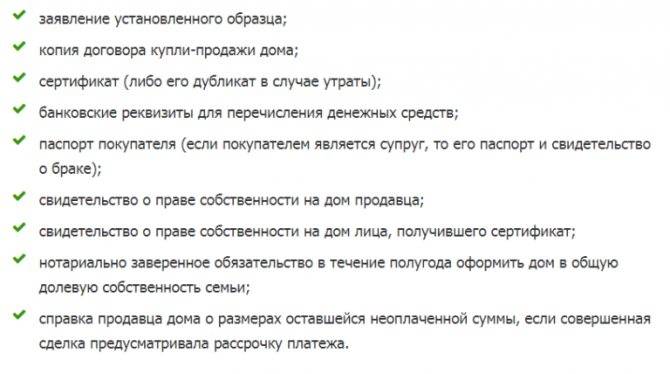

Дополнительные документы при купле-продажи квартиры

В зависимости от условий, при которых совершается сделка купли-продажи, может потребоваться предоставление продавцом дополнительных документов:

- одним из собственников является несовершеннолетний – разрешение органов опеки и попечительства (ст. 37 ГК РФ);

- собственник находится или находился в браке на момент приобретения квартиры – письменное согласие супруга на продажу квартиры (ст. 35 СК РФ);

- вместо собственника выступает представитель – паспорт, нотариальная доверенность;

- если у продавца есть признаки психического отклонения либо в силу возраста он не может понимать значения своих действий – справка о психическом здоровье;

- собственник получил квартиру по наследству – свидетельство о праве на наследство;

- собственник получил квартиру в дар – договор дарения;

- квартира приобретается у участника ЖСК – справка о выплате пая;

- квартира приобретается у юридического лица – решение учредителей о продаже, учредительные документы юридического лица;

- приобретается доля в квартире, принадлежащей нескольким собственникам – отказ других собственников от преимущественного права покупки (ст. 250 ГК РФ);

- изменение фамилии собственника – свидетельство о браке, расторжении брака, смене фамилии.

Отсутствие дополнительных документов при вышеперечисленных ситуациях может стать основанием для признания сделки недействительной.