Как правильно оформить…

Ценовая чехарда

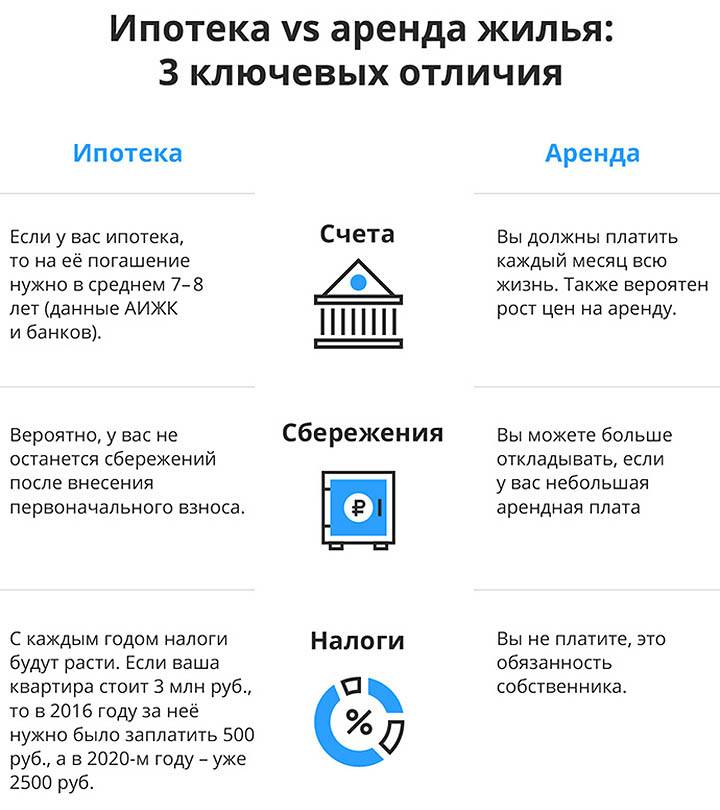

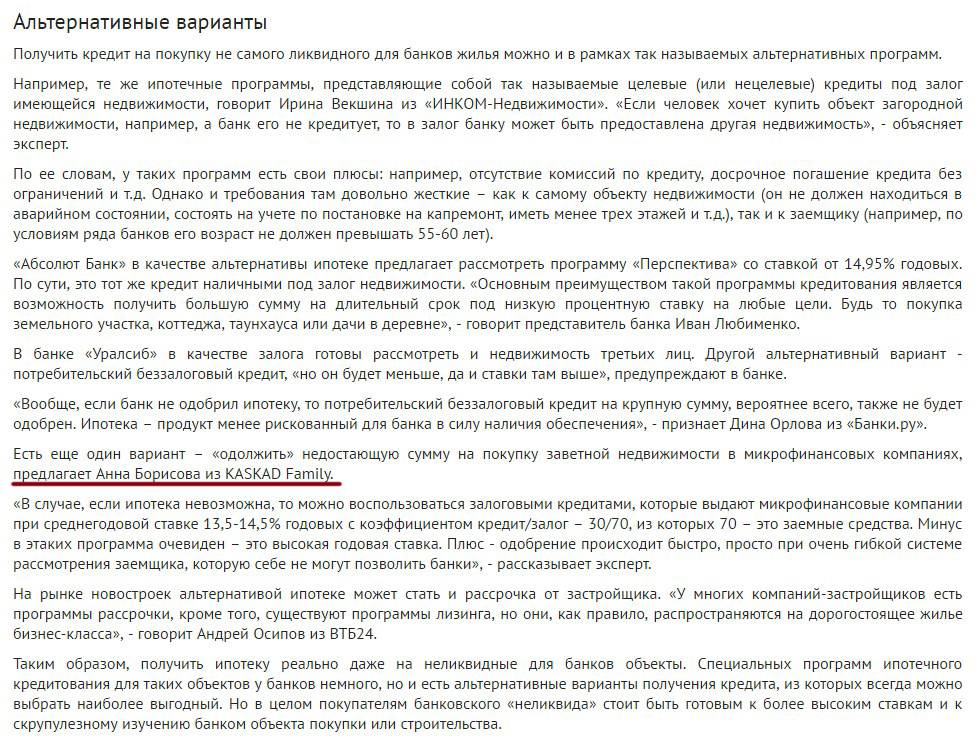

«Надо иметь в наличии квартиру определенной стоимости, – поясняет Алексей Новиков. – Например, если покупателю нужно взять кредит в размере 3 млн руб., то стоимость закладываемой недвижимости должна быть не меньше 3,6 млн руб.».

Проще говоря, обычно кредиторы обещают выделить сумму, близкую к 70% стоимости залоговой квартиры. При этом банковский сотрудник часто оценивает квартиру с дисконтом. То есть в реальности предлагаемая банком сумма может оказаться вдвое ниже ожидаемой.

Справедливости ради сообщим, что ограничения по размеру кредита присутствуют и в банковских продуктах под залог приобретаемой квартиры. Полную стоимость жилья одалживать заемщику у банкиров не принято. Часть суммы клиент должен сам оплатить первоначальным взносом. Обычно это 10 – 15%, но есть банки, выставляющие соискателю кредита более жесткие условия.

Так, начальник управления ипотечного кредитования Банка «Открытие» Сергей Столбунов и директор департамента розничных продаж Промсвязьбанка Марина Спиридонова сообщили БН, что в их кредитных организациях верхний порог займа составляет 80% от стоимости приобретаемого жилья.

Соответственно, выбравшим ломбардный кредит заемщикам следует заранее выяснять у банков, какую предельную сумму те смогут предоставить. При этом в интернете можно найти ресурсы, позволяющие бесплатно оценить недвижимость с погрешностью всего в 10%.

Риски для сторон

Завышение стоимости жилья ведет к определенным рискам как со стороны продавца, так и покупателя.

Риски для покупателя могут быть следующие:

- Поскольку любой банк предоставляет ипотеку только после оценки квартиры, то покупателю требуется договориться не только с продавцом, но и с оценщиком. Аккредитованные банком оценщики в такой схеме участвовать откажутся, чтобы не лишиться аккредитации и такого выгодного клиента как банк.

Можно привлечь независимого эксперта, однако, в таком случае банк может перепроверить результат. Если будет выявлен факт завышения, то покупателю либо откажут в предоставлении займа и занесут в черный список, либо одобрят меньшую сумму. В любом случае сделка на данную жилплощадь не состоится.

- Продавец может воспользоваться написанной распиской и попросить вернуть долг. Этот риск снижается, если сам продавец боится расторжения сделки. Например, если он в течение длительного времени продавал данную квартиру и не мог найти на нее покупателей.

- Без первоначального взноса сумма ипотеки выше, что значительно увеличивает размер переплаты банку.

- При оформлении налогового вычета может вскрыться незаконная схема покупки квартиры, таким образом покупателя могут привлечь к уголовной ответственности.

Завышение влечет за собой риски и для продавца, а именно:

- Покупатель может потребовать вернуть деньги по долговой расписке.

- Уголовная ответственность за мошенничество.

- Потеря времени. В случае, если банк откажет в предоставлении кредита или выдаст меньшую сумму, сделка не состоится. Таким образом, продавцу придется искать нового покупателя.

Занижение стоимости жилья по ипотеке влечет за собой следующие риски для покупателя:

- Поскольку стоимость указывается в договоре неверно, то сделка может быть признана недействительной. В этом случае продавец и покупатель обязуются вернуть друг другу все по договору. Только суд будет решать получит ли покупатель обратно всю оплаченную сумму.

- Покупатель теряет деньги при оформлении налогового вычета. Он рассчитывается с суммы, указанной в договоре купли-продажи, а не с фактически оплаченной.

Риски для продавца при занижении касаются следующих моментов:

- Налоговая инспекция может подать иск за сокрытие доходов от налогообложения, по которому положена гражданско-правовая, а в крайних случаях уголовная ответственность.

- Занижая сумму, продавец может терять покупателей.

Чтобы быть более осведомленными в сфере ипотеки, предлагаем прочитать следующие статьи:

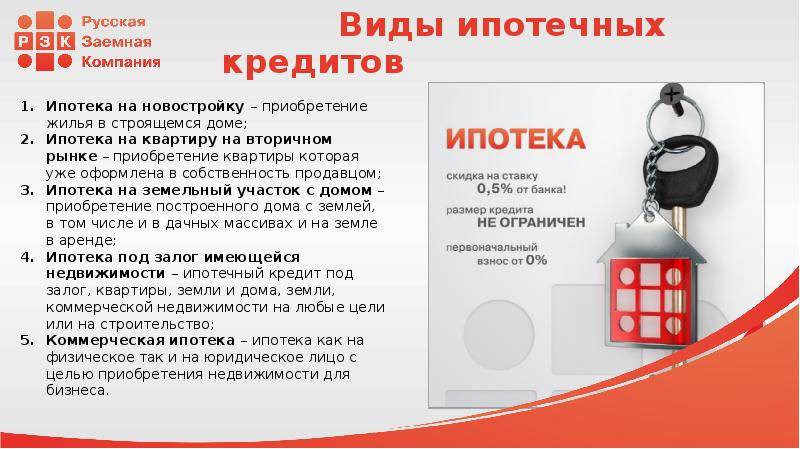

- Ипотека на вторичку, долю, комнату, новостройку.

- Требования к квартире.

- Необходимые документы.

Случаи как занижения, так и завышения встречаются, ведь каждый стремится извлечь из сделки максимальную выгоду. Однако стоит учитывать возможные риски, поскольку можно не просто сорвать сделку по покупке или продаже, но и навлечь на себя уголовную ответственность.

Грамотное оформление с соблюдением норм права и без использования серых схем гарантирует приобретение или продажу жилья на законных основаниях и позволит избежать дополнительных проблем как с банком, так и с правоохранительными органами.

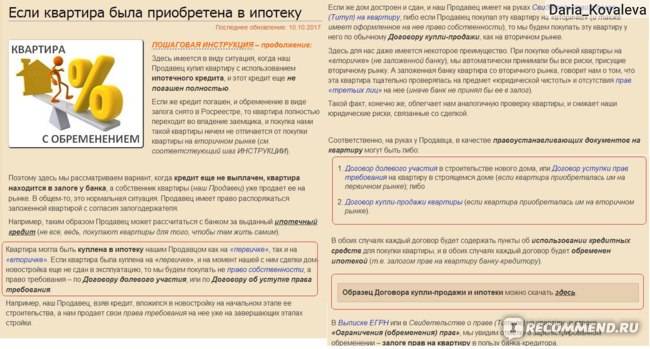

Порядок и способы оформления в собственность ипотечной квартиры

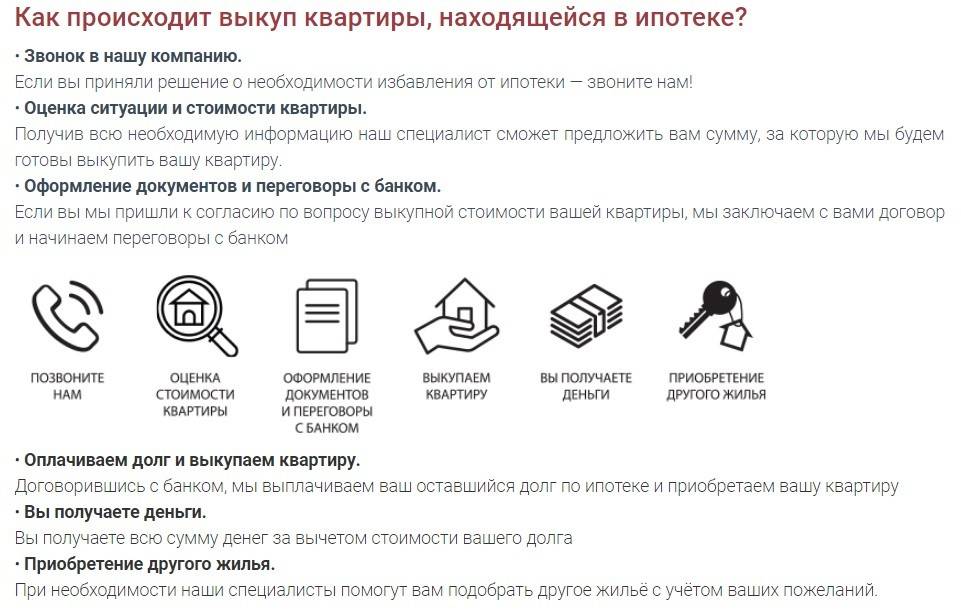

Самый простой для покупателя способ приобретения залоговой квартиры – погасить долг заемщика перед банком и далее покупать квартиру в обычном порядке через договор купли-продажи, поскольку после погашения долга перед банком с квартиры снимаются все обременения, а заемщик становится полноправным собственником и может распоряжаться данной квартирой по своему усмотрению.

Главный недостаток данного способа – огромный риск для покупателя. Нередки случаи, когда недобросовестные заемщики отказываются продавать квартиру после погашения ипотечного долга потенциальным покупателем. Защитить добросовестного покупателя в подобной ситуации может только составление предварительного договора купли-продажи, в котором прописывались бы все условия и порядок совершения сделки.

После соблюдения всех условий документы передаются в учреждение государственной регистрации недвижимости, где после внесения соответствующих записей в реестр, покупатель уже станет полноправным собственником квартиры.

При использовании данного способа разрешение банка на продажу ипотечной квартиры не нужно, хотя и законодательство по общему правилу запрещает продавать залоговое имущество без согласия собственника имущества (банка).

Еще один существенный риск при покупке квартиры таким способом – наличие средств материнского капитала в общей сумме, о которых заемщик может умолчать. А при вложении средств материнского капитала в недвижимость определенная доля квартиры должна быть переведена в собственность несовершеннолетних детей или у заемщика должны присутствовать документы о приобретении равнозначных долей в другой квартире на данных детей.

В противном случае такая сделка может быть признана недействительной в силу того, что ее проведение нарушает права несовершеннолетних детей.

Если покупатель не согласен подвергать свои денежные средства подобному риску, то вторым вариантом получения желаемой квартиры в собственность становится ее продажа с согласия банка и с его участием. Для этого заемщик, который непосредственно оформлял ипотечный кредит, должен направить в банк заявление с просьбой о разрешении продать залоговую квартиру.

Вся сделка проходит с участием банка, где его представителем выступают сотрудники учреждения, в чьей компетенции находится проведение такого рода сделок. Как правило, банки сами бывают заинтересованы в быстрой продаже залога, и поэтому всячески идут сторонам на встречу.

Участие представителя банка в процедуре продажи залоговой квартиры гарантирует защиту прав покупателя, поскольку на основании заключенного в данном случае договора продавец не получит деньги, пока покупатель не зарегистрируется в качестве собственника на данную квартиру, а уже после государственной регистрации банк снимет ипотечное обременение данной недвижимости.

Сложности могут возникнуть только в том случае, если покупателю для приобретения квартиры могут понадобиться дополнительные денежные средства. Взять недостающую сумму покупатель сможет только в банке-посреднике и ни в каком другом, поскольку вариант получения кредита в стороннем банке совершенно не удовлетворит банк, в собственности которого находится ипотечное жилье. А для этого придется пройти необходимую процедуру одобрения ипотечного кредитования, составление отдельного договора с указанием процентной ставки по кредиту.

Поэтому перед приобретением залоговой недвижимости настоятельно рекомендуется посетить соответствующий банк вместе с заемщиком, где специалисты проконсультируют обе стороны по вопросам продажи, помогут составить договор и обеспечат полное сопровождение дела. Однако за свое участие в сделке банки могут брать некоторые проценты. Тем не менее, выплата процентов банку за посредничество не должна останавливать покупателя, поскольку участие банка становится гарантией чистоты и законности сделки.

Приобретая ипотечное жилье, покупатель должен подходить к проведению сделки ответственно, поскольку несоблюдение некоторых нюансов может повлечь за собой дальнейшие споры имущественного характера. При покупке квартиры, обремененной ипотекой, не стоит экономить время, поскольку излишняя поспешность может стать следствием появления серьезных проблем.

Пакет документов необходимых для продажи квартиры

Наиболее эффективные способы выяснения собственника земельного участка

Социальная ипотека для молодой семьи

Оформляем дарственную на квартиру, документы, сроки, расходы

Куда обращаться дольщикам, если суд признал застройщика банкротом

Как правильно оформить земельный участок в собственность

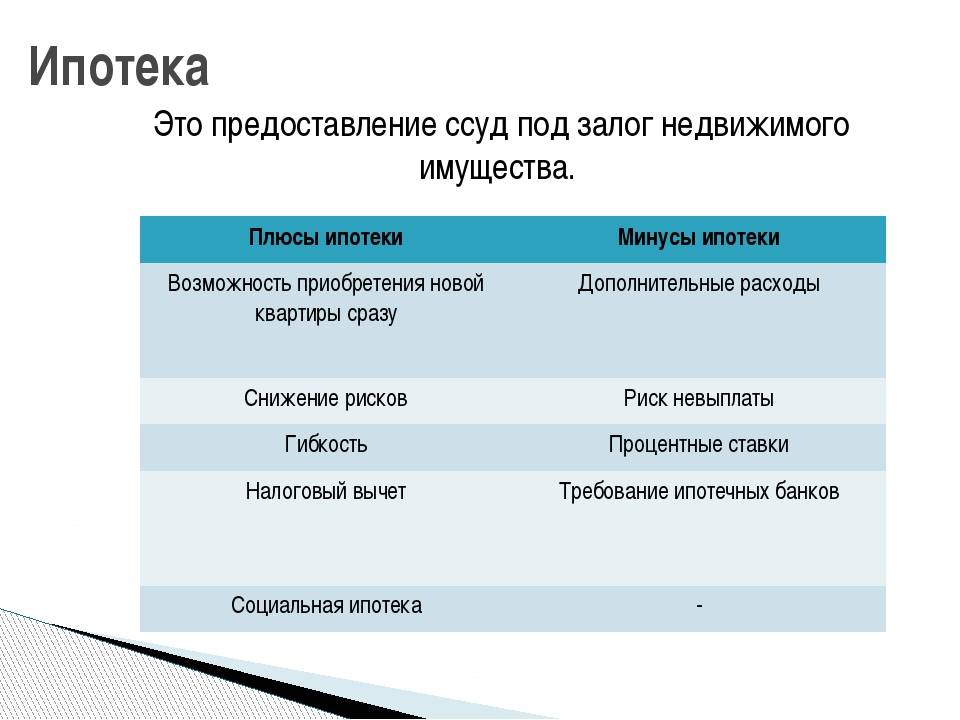

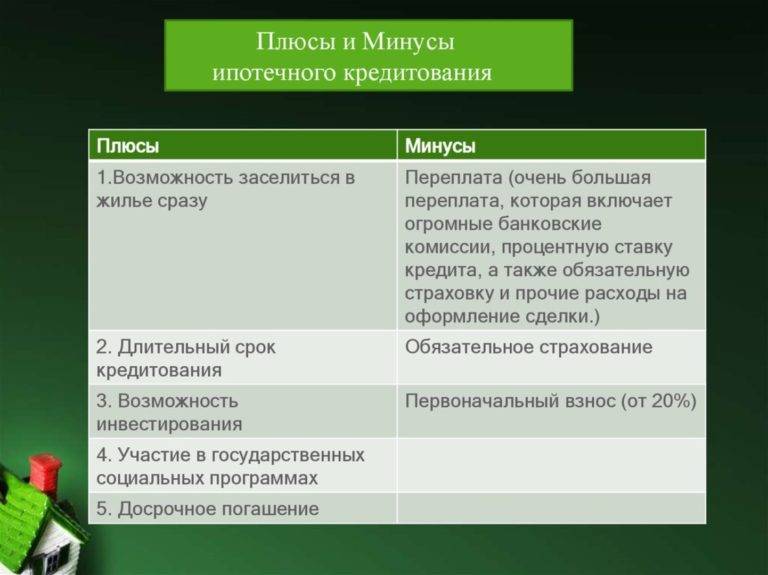

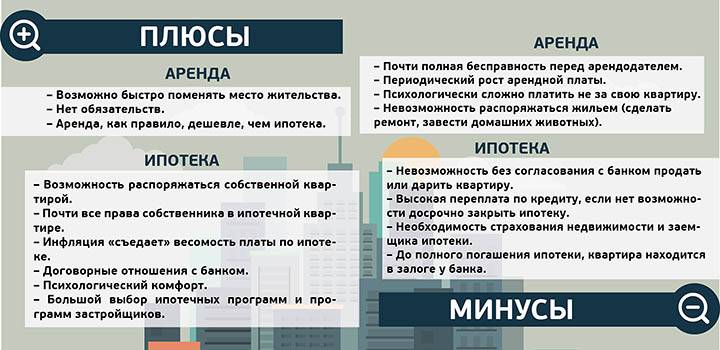

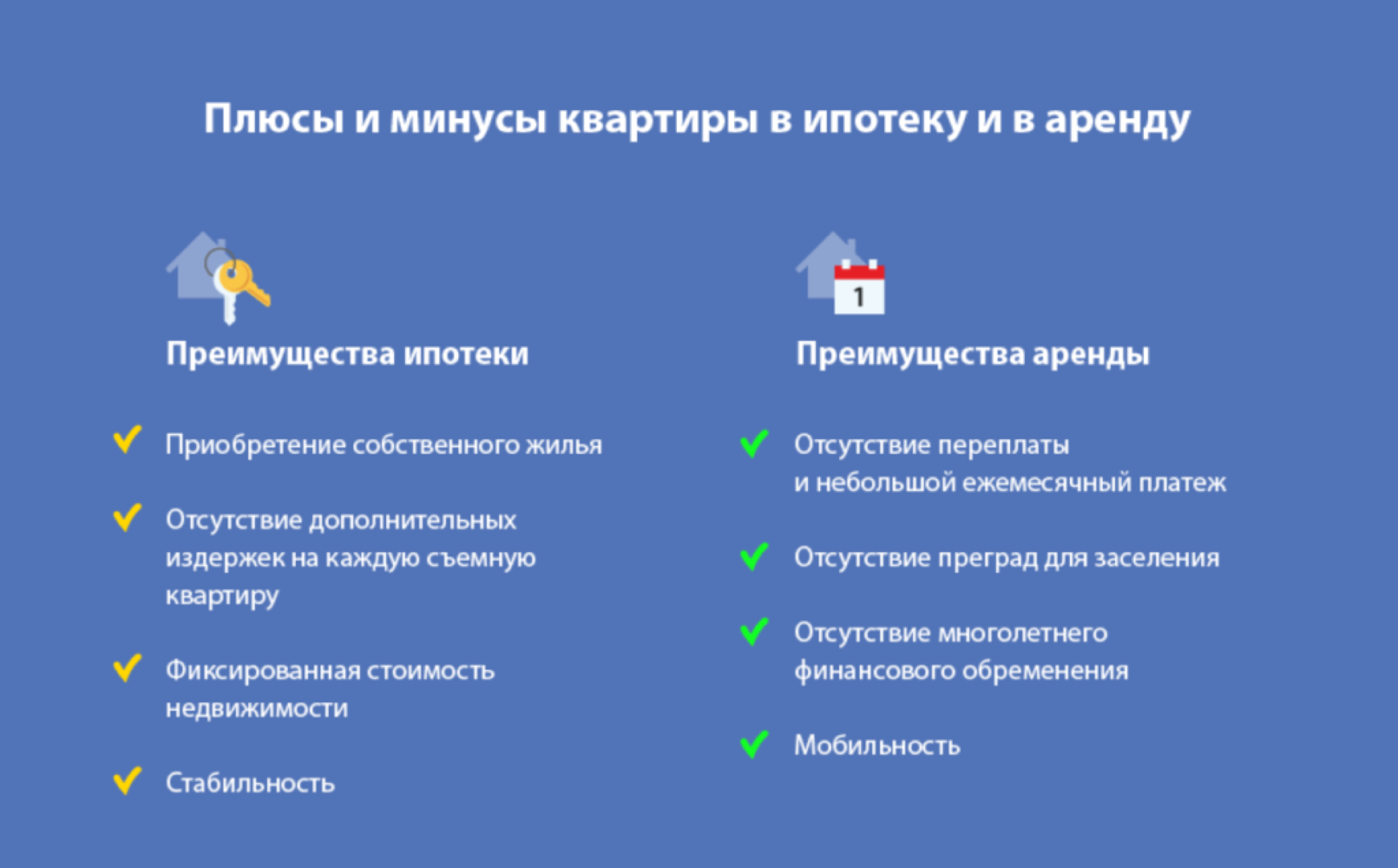

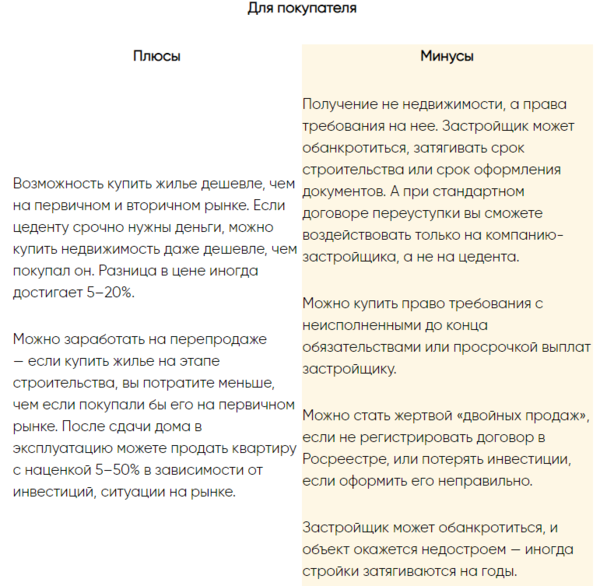

Положительные и отрицательные стороны

При сделке с недвижимостью, заложенной в банке, плюсы и минусы зависят от способа покупки, то есть – добровольно или принудительно квартира продается. Возможны три варианта:

1. При наличии задолженности жилье изымается государственными приставами по решению суда без согласия заемщика. Далее такое помещение выставляется на торги по заниженной стоимости. Если покупателя таким образом найти не удается – квартира становится на баланс кредитной организации с дальнейшей реализацией по среднерыночной цене.

2. С задолженностью по кредиту, но на добровольных началах на этапе досудебных разбирательств. В этом случае стоимость квартиры устанавливается заемщиком, который стремиться ее завысить с целью увеличения денежного остатка после закрытия кредита.

3. Добровольная продажа жилья с обременением без кредитной задолженности по личным причинам заемщика.

Такой вариант покупки недвижимости является наименее рискованным, так как исключает в дальнейшем оспаривание сделки бывшим владельцем или его отказ продавать недвижимость после погашения кредитного остатка.

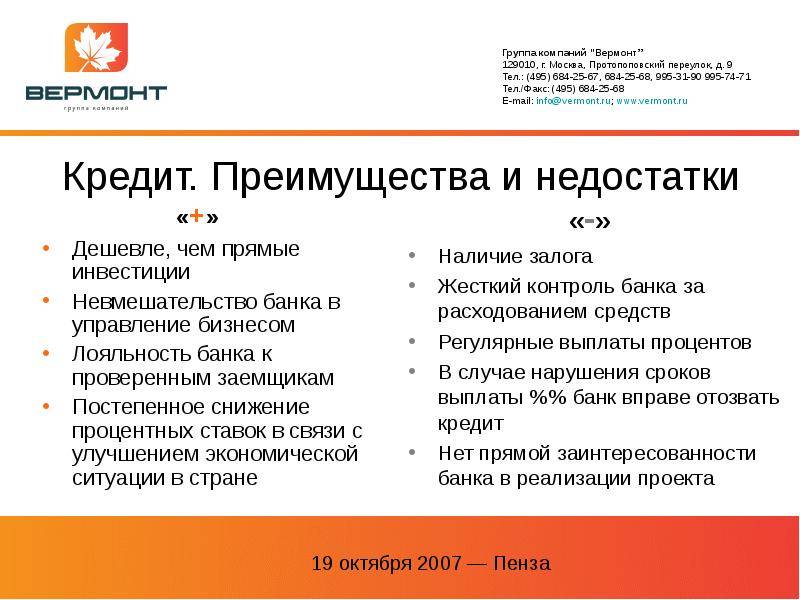

Сделки по купле/продаже залоговой недвижимости безопаснее всего осуществлять с участием кредитной организации, что минимизирует мошеннические схемы. Так, положительными сторонами подобных сделок являются:

— более низкие цены. Помещения, продаваемые с торгов, оценивают, как правило, на 10-20% дешевле среднерыночной стоимости. Но при этом некоторые банки возлагают на покупателя выселение предыдущих владельцев. При покупке квартиры с обременением в кредит, многие финансовые учреждения предлагают льготные ставки – на 1 – 1,5% ниже среднегодовых при обычной ипотеке;

— юридическая чистота сделки. То есть, не нужно на проверку всех собственников и правомерность предыдущих сделок по квартире привлекать риелтора, который за эту услугу берет немалые деньги. Есть уверенность в отсутствии незаконных перепланировок жилья, так как оно являлось залоговым имуществом банка и проверялось его сотрудниками;

— для продающей стороны поиск покупателя квартиры с обременением можно возложить на залогодержателя;

— при покупке залоговой недвижимости с участием банка, оформлением необходимой документации занимается непосредственно кредитор.

Но есть и свои минусы у такой процедуры. Они связаны, в основном, с бюрократической сложностью сделки из-за появления третьего участника купли-продажи, а также с недобросовестными продавцами. Отрицательными моментами являются:

— длительность и сложность процесса продажи, что связано со сменой заемщика или закрытием кредитного остатка по квартире;

— при насильственной продаже жилья через суд высока вероятность оспаривания бывшим собственником правомерности судебного решения и законности реализации квартиры с торгов в пользу последнего. Претензии предыдущего владельца могут основываться на невыгодности условий сделки либо несоответствии параметров недвижимости прописанным в договоре и подобных нюансах;

— прошлый собственник квартиры с обременением может заявить о личном банкротстве и чинить препятствия к вселению нового собственника;

— сделка может быть признана незаконной по причине прописки в квартире несовершеннолетних детей. Как правило, такая недвижимость не подлежит принудительному изъятию и продаже. Но иногда родители по каким-либо причинам не регистрируют ребенка отдельно, а он получает автоматическую прописку по месту регистрации матери;

— при произведенной незаконно и втайне от залогодержателя перепланировке квартиры, новому собственнику придется восстанавливать недвижимость до исходных параметров либо самостоятельно перерегистрировать в соответствующих органах.

Перечислены основные трудности при покупке жилья с обременением, но зачастую они компенсируются выгодой предложения. Очень многое зависит от способов купли/продажи кредитной недвижимости.

Схемы оформления такого жилья, плюсы и минусы

Существует несколько различных вариантов приобретения подобной недвижимости:

С погашением долга будущим владельцем

Данная схема покупки залоговой квартиры выглядит таким образом:

- Определяется сумма задолженности по кредиту.

- Между продавцом и покупателем заключается предварительный договор купли-продажи и с данной жилплощади происходит выписка всех членов семьи.

- Вносится задаток (в размере непогашенной задолженности) на банковский счет, далее он зачисляется в счет погашения долга (более детально о правилах оформления задатка можно узнать здесь).

- Продавец получает в банке справку о погашении кредита.

- С залоговой квартиры снимается обременение.

- Заключается основной договор купли-продажи.

- Регистрация права собственности нового владельца в Росреестре.

Требуемые документы:

- Паспорта участников сделки.

- Договор купли-продажи.

- Справка об отсутствии задолженности по займу, выписка о снятии обременения с квартиры.

- Закладная по займу.

- Документация на квартиру.(технический и кадастровый паспорта, выписка из ЕГРП).

Эта схема самая простая из всех, но наиболее выгодна она для банка, а не для покупателя. Банк в любом случае получает всю свою запланированную прибыль, а вот покупатель подвергается риску. Ведь в тот момент, когда банку выплачен ипотечный кредит и обременение с квартиры снято, продавец вполне может «просто расхотеть» продавать квартиру.

А заставить его это сделать (как и вернуть уплаченные банку деньги) очень проблематично. Использовать данную схему лучше всего тогда, когда обе стороны сделки хорошо знакомы и друг другу доверяют.

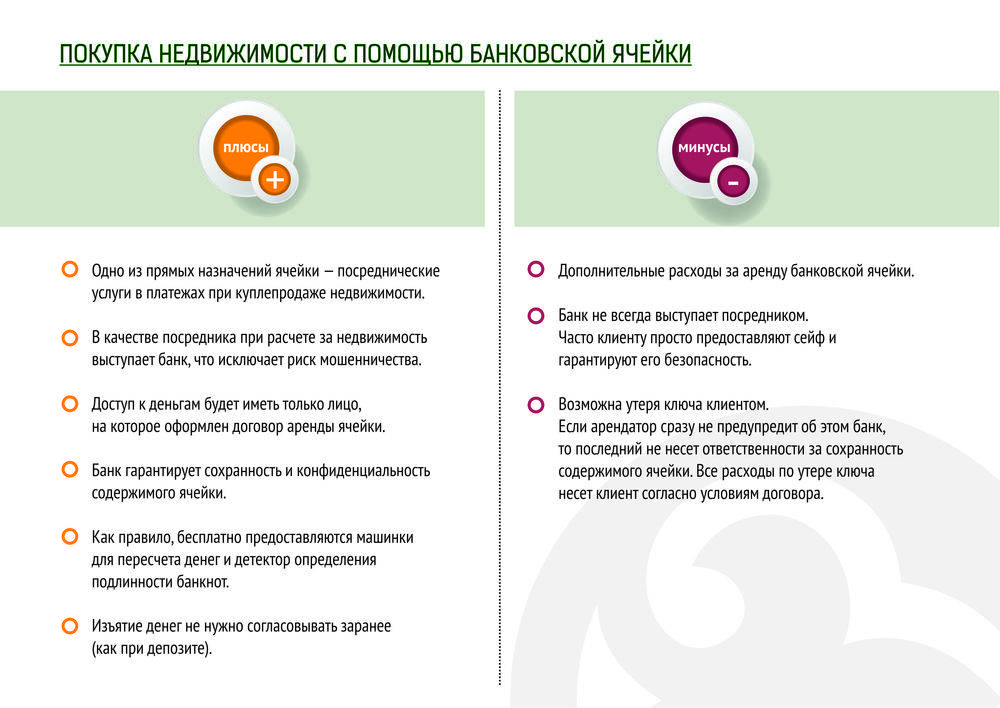

Заключение договора с участием банковской организации

Это самый безопасный вариант подобной сделки, банк-кредитор при этом будет сопровождать всю процедуру от начала до конца. Данная схема:

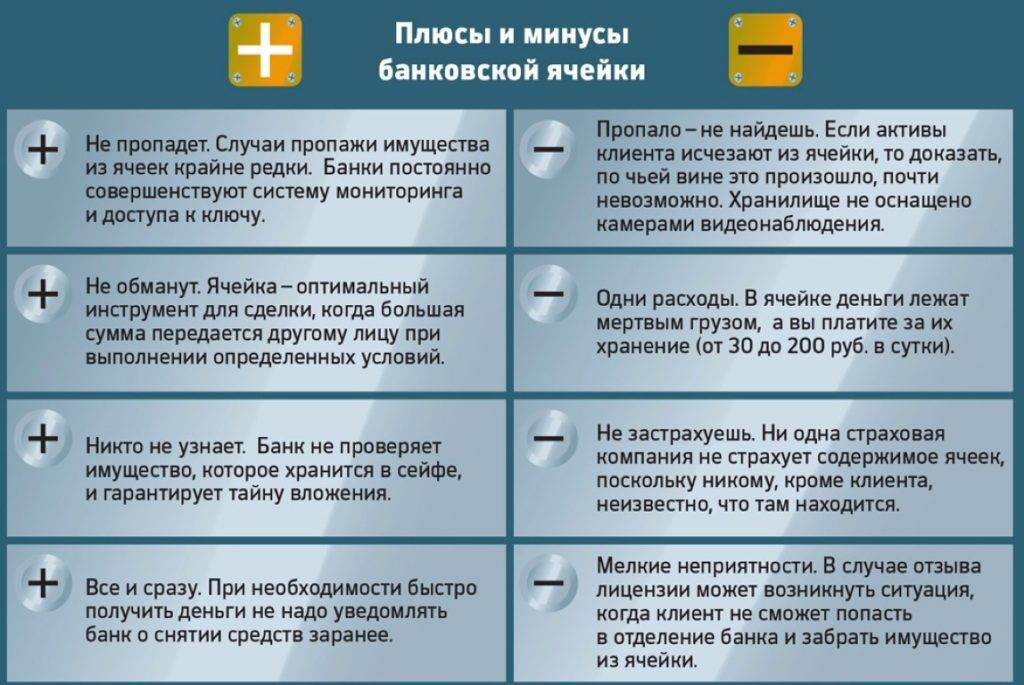

- В одном из отделений банка арендуются две ячейки: первая – для внесения долга, вторая – для внесения остальных денег (разницы между стоимостью жилья и суммой долга).

- Подписывается договор купли-продажи и деньги закладываются покупателем в банковские ячейки (больше нюансов о договоре купли-продаже квартиры через банковскую ячейку можно узнать тут) .

- Договор вместе с необходимыми документами и заявление банка о снятии обременения с недвижимости сдаются на регистрацию в Росреестр (подробнее о регистрации сделки купли-продажи квартиры можно узнать тут).

- После того, как право собственности зарегистрировано на покупателя, банк и продавец получают деньги (из ячеек).

Необходимые документы:

- Договор купли-продажи.

- Паспорта всех участников.

- Согласие второго супруга на сделку (нотариально заверенное).

- Выписка из домовой книги и лицевого счета, об отсутствии задолженности по коммунальным платежам.

- Техпаспорт, кадастровый паспорт и выписка из ЕГРН.

Данная схема более надежна, так как доступ к финансовым средствам заинтересованные лица получают только после выполнения обязательств. Есть, правда, единственный нюанс, которым могут воспользоваться мошенники – снятие обременения с квартиры происходит в течение 5 дней, а перерегистрация права собственности – 10 дней. Вот в этот промежуток, как только будет снято обременение, продавец вполне может отменить сделку купли-продажи. На разрешение такой неприятной ситуации потребуется немало сил и времени.

Как купить дом со сменой залогодателя?

При этом варианте происходит продажа заемщиком долговых обязательств перед банком, то есть, ипотечный займ переоформляется на другого заемщика. Схема этого варианта:

- Информирование банка о желании продать залоговую квартиру.

- Поиск покупателей, при этом банк обязательно проверяет их платежеспособность.

- С покупателем заключаются два договора – договор купли-продажи и договор о переходе прав и обязанностей по кредиту. При необходимости банк вместо перевода остатка суммы долга на покупателя с ним заключает новый кредитный договор.

- После перерегистрации права собственности (в Росреестре) новый заемщик становится собственником квартиры, но она продолжает оставаться в залоге у банка (до погашения займа).

- Покупатель рассчитывается с продавцом – отдает ему сумму денег, составляющую разницу между стоимостью квартиры и остатком ипотечного займа, который еще не выплачен.

Важно! Наиболее безопасно передавать деньги через банковскую ячейку.

В этом варианте продажи необходимы документы:

- Паспорта обеих сторон.

- Договор купли-продажи и договор покупателя с банком.

- Выписка из ЕГРН.

- Свидетельство ИНН.

- СНИЛС.

- Справка, подтверждающая доходы.

- Ипотечный договор, заключенный с покупателем.

Покупка залоговой квартиры с торгов

Квартиры злостных неплательщиков кредитов финансовые учреждения продают с аукционов. При этом покупатели могут расплатиться сразу либо оформить ипотеку в том же банке. После того, как новым займом закрывается долг по старым закладным документам, с первого должника снимаются обязательства. Квартира остается в залоге, но право собственности переходит покупателю. Новому заемщику кредит предоставляется на условиях действующих ипотечных программ.

Судебный арест

Обременение, наложенное, например, из-за отказа владельца квартиры возвращать долг, может быть снято только по решению суда. Очевидно, что покупатель квартиры не несет ответственности за подобные действия ее продавца. При этом собственник может предоставить неполный пакет документов, описывающих юридическое положение его недвижимости. Поэтому наличие обременения в виде арестов стоит проверять дополнительно. Если эти обстоятельства не выяснить до сделки, то после возможны судебные тяжбы. Исход дела, в большей мере, зависит именно от ситуации ответчика. Не исключено, например, что проще закрыть долги собственника, чтобы снять обременение с жилья. Избежать проблем поможет сбор всех бумаг и их тщательная юридическая проверка.

Как проверить наличие ареста

Если на недвижимость накладываются юридические обременения, соответствующая запись вносится в Единый Государственный Реестр Прав на недвижимое имущество. Доступ к этим сведениям может получить покупатель лично, но обычно выписку из ЕГРП оформляет сам продавец или получает риелтор. Проверить наличие обременений можно и через Интернет на сайте Госуслуг. Выписка предоставляется после оплаты госпошлины. Получать документ нужно незадолго до заключения сделки или внесения задатка, так как со временем данные могут измениться. Информация об арестах актуальна в течение 10 дней.

«Сложные» обременения

При доверительном управлении необходимо уточнять условия договора. В некоторых случаях собственник может самостоятельного расторгнуть отношения с управляющей компанией, но при инвестиционных сделках они могут перейти на нового собственника. Для этого необходимо заключение дополнительных соглашений. Это удобно, если недвижимость приобретается для последующей сдачи в аренду.

Ситуация с рентой сложнее. Перед покупкой лучше настоять на расторжении такого договора. Если это невозможно, то обычной купли-продажи не будет. С помощью нотариуса заключается новый договор ренты, при котором передаются обязанности рентодержателя

Важно смотреть на условия, при которых человек может получить квартиру в собственность. Если в договоре прописано только денежное содержание, то доказать добросовестное выполнение обязательств довольно просто

В случае содержания с иждивением рентополучатель может расторгнуть сделку, например, из-за недостаточного ухода.

Совместно нажитое имущество

Например, квартира, купленная в браке, выставленная на продажу в ходе семейных отношений или после их расторжения, документально не имеет обременений, но продать ее можно только с согласия обоих супругов. Эта распространяется и на ситуации, когда жилье оформлено в собственность только мужа или жены

Согласие важно получить в письменном виде, иначе второй супруг может оспорить сделку. Исключения возможны при наличии брачного договора, в котором отдельно прописаны права на собственность

Сложная история перехода собственности

Частая смена собственников, особенно в результате дарения, должна насторожить при покупке. Таким образом прежние владельцы могли избавляться от имущества, намеренно ухудшая свое материальное положение, чтобы избежать ответственности перед кредиторами. Еще один вариант — криминальные цепочки. Сначала квартира оформляется в собственность с помощью преступных схем, после этого права на недвижимость передают в ходе фиктивной купли-продажи подставному человеку и выставляют жилье на реализацию по рыночной цене. «Маркерами», сообщающими о потенциальной опасности, можно считать более 5 переходов прав за всю историю квартиры либо 3 перехода за последние 3 года.

Наследная квартира

Покупать квартиру, полученную в результате наследования по завещанию, рискованно. Тревогу вызывают свежие переходы прав. Формально права на имущество наследники могут предъявить в течение полугода. Но в некоторых случаях судом могут быть удовлетворены претензии, полученные в более поздний срок. Рисков больше, если наследодатель — мужчина. В этом случае возможно появление внебрачных детей. Считается, что опасность практически нивелируется через 3 года после оформления права собственности.

Стоит ли игра свеч?

Залоговые квартиры пользуются популярностью у покупателей по многим причинам. Во-первых, они почти никогда не бывают «убитыми», наоборот, зачастую располагаются в комфортабельных новостройках. Во-вторых, история квартиры совершенно прозрачна, ведь при оформлении ипотеки ее проверяли вдоль и поперек. Значит, можно не опасаться юридических казусов, которые приведут к признанию сделки ничтожной. В-третьих, считается, что такие квартиры всегда продаются по очень выгодной цене. Увы, это довольно далеко от истины. Шанс сэкономить есть — но, к сожалению для покупателя, он не всегда может быть реализован именно потому, что ни банк, ни бывший владелец не заинтересованы в чрезмерном снижении цены. Если квартира сама по себе хорошая и не уступает «беззалоговым» конкурентам, она, скорее всего, будет продаваться на тех же рыночных условиях. Даже в случае публичных торгов скидка может оказаться не столь уж большой — 5-6%.

А неснятое залоговое обременение (иногда покупателю приходится снимать его самостоятельно, уже после перехода прав собственности) создает лишние неудобства и бюрократические сложности, ведь придется учитывать интересы как банка, так и бывшего владельца, что влечет за собой дополнительные расходы на нотариат и прочие юридические процедуры и повышает общую сумму затрат на покупку…

Так что, принимая решение о покупке конкретной залоговой квартиры, следует еще на старте учесть максимальное число параметров: цену, расположение, тип и состояние дома, качество ремонта и т. д. Только сопоставив все значимые для вас факторы, вы увидите, стоит ли игра свеч.

Анастасия Ивелич, редактор-эксперт