Основные ипотечные программы

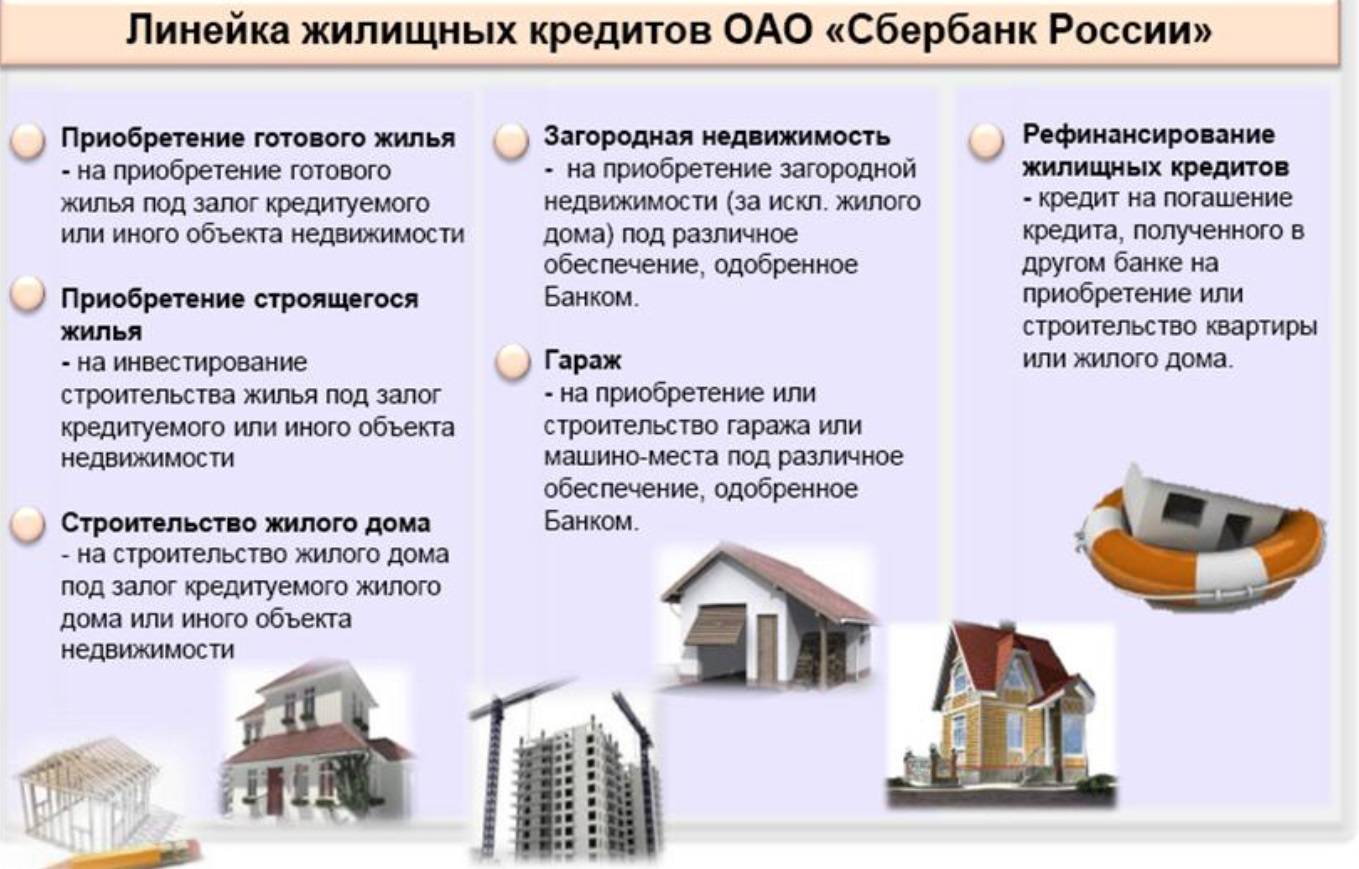

Сбербанк предоставляет своим клиентам возможность выбора одной из многочисленных ипотечных программ, представленных для оформления, в частности:

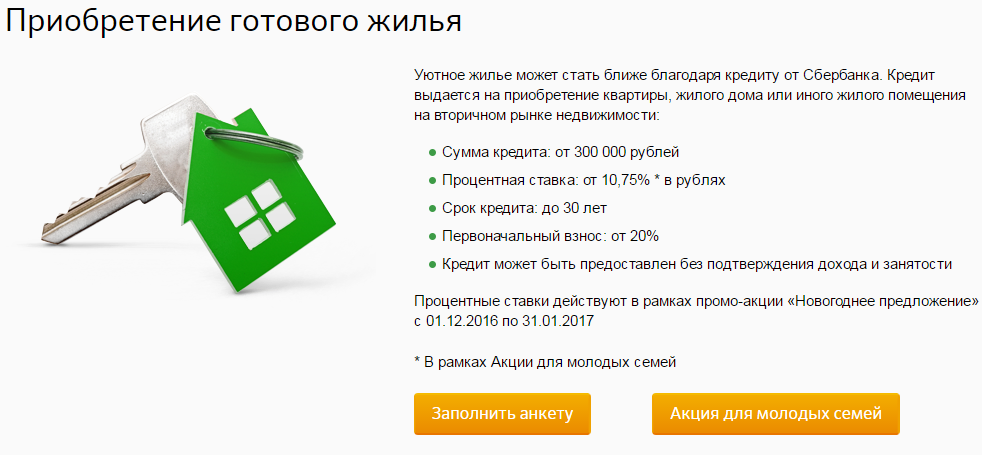

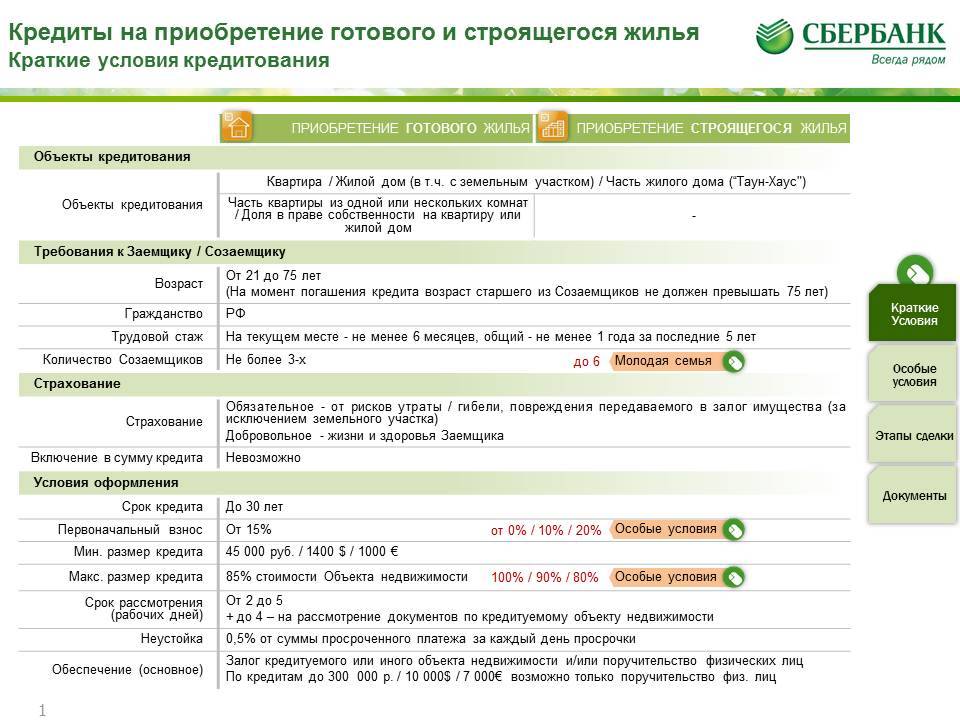

Приобретение готового жилья

Эта программа позволяет приобрести жилую недвижимость на вторичном рынке на таких условиях:

- срок действия — до 30 лет;

- процентная ставка — от 12,5 до 13,5%;

- возможная сумма для получения — от 300 тыс. руб. до 15 или 8 млн. руб. для жилья, расположенного в Москве или других населенных пунктах соответственно;

- первоначальный взнос — от 20%.

Точный размер кредита устанавливается банком и зависит от возможностей заемщика, а именно от уровня его доходов, а также от наличия или отсутствия созаемщиков.

Также стоит учесть, что при внесении большей суммы первоначального взноса требования к заемщику и процентная ставка снижаются.

Приобретение строящегося жилья

В этом случае клиент может приобрести квартиру в новостройке, то есть на первичном рынке недвижимости.

Условия предоставления ипотеки в таком случае будут следующими:

- срок действия — до 30 лет;

- процентная ставка — от 12,5 до 13,5%;

- возможная сумма для получения — от 300 тыс. руб. до 8 млн. (для Москвы — до 15 млн.);

- первоначальный взнос — от 20%.

Ставка кредитования может быть повышена еще на 0,5% в том случае, если заемщик не получает свою заработную плату на карточку Сбербанка. В случае отказа от страхования своей жизни и здоровья ставка возрастает еще на 1%.

Ипотека плюс материнский капитал

Данная программа предполагает возможность оплаты части кредита средствами

Причем его сумма может быть использована как для внесения первоначального взноса, так и для погашения регулярных платежей.

Привлечение материнского капитала доступно в рамках и на условиях программ по приобретению готового или строящегося жилья, перечисленных выше.

Строительство жилого дома

В данном случае банк предоставляет средства для индивидуального строительства жилого дома на следующих условиях:

- срок действия — до 30 лет;

- процентная ставка — от 13 до 14%;

- возможная сумма для получения — от 300 тыс. руб. до 8 млн. (для Москвы — до 15 млн.);

- первоначальный взнос — от 25%.

Особенностью данной программы является возможность получения отсрочки по выплате долга или увеличения срока кредитования по причине возрастания стоимости строительства.

Максимальный срок такой отсрочки составляет 2 года, а для ее получения необходимо предоставить подтверждающие рост стоимости документы.

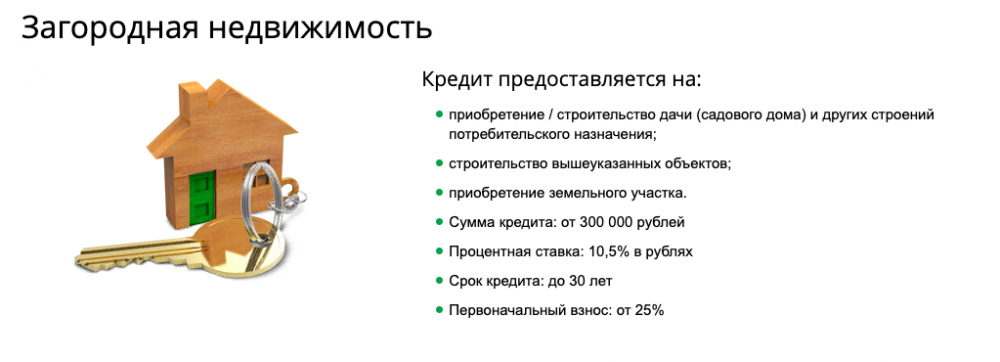

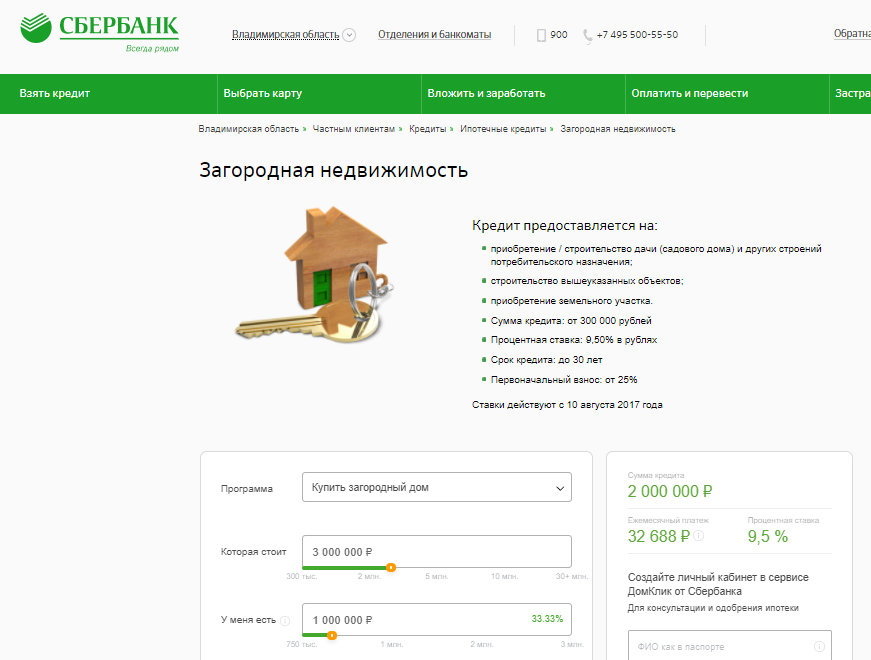

Загородная недвижимость

Денежные средства предоставляются на приобретение земельного участка, дачи или других подобных строений, а также для финансирования их строительства.

Условия такие:

- срок действия — до 30 лет;

- процентная ставка — от 12,5 до 13,5%;

- возможная сумма для получения — от 300 тыс. руб.;

- первоначальный взнос — от 25%.

В этой программе, как и в предыдущей, возможно получение отсрочки на уплату долга по причине увеличения стоимости строительства объекта.

Военная ипотека

Программа предоставляет возможность приобретения как готового, так и строящегося жилья для военных на льготных условиях:

- срок действия — до 15 лет;

- процентная ставка — 12%;

- возможная сумма для получения — до 1,9 млн. руб.;

- первоначальный взнос — от 20%.

Право на оформление такой ипотеки реализуется на основании ФЗ «О накопительно-ипотечной системе жилищного обеспечения военнослужащих».

В этом законе перечислены конкретные лица, которые могут получить жилищный заём на льготных условиях.

Ипотека с государственной поддержкой

В рамках этой программы кредиты выдаются на таких условиях:

- срок действия — от года до 30 лет;

- процентная ставка — 11,9% (фиксируется на протяжении всего срока действия договора);

- возможная сумма для получения — от 300 тыс. до 3 млн. руб. (до 8 млн. для жилья в Москве и области, а также в СПБ и области);

- первоначальный взнос — от 20%.

Срок действия программы ипотеки с государственной поддержкой ограничивается периодом времени с начала марта и до конца декабря 2016 года.

Ипотека для молодой семьи

Предоставляется молодым семьям, у которых есть дети, на таких условиях:

- срок действия — до 30 лет;

- процентная ставка — от 12 до 13% (семьям с тремя и более детьми ставка может быть снижена до 11,75%);

- первоначальный взнос — от 20%.

Стоит отметить, что последние две из перечисленных программ относятся к категории специальных предложений банка и реализуются в рамках государственной поддержки населения.

В каждой из программ в качестве залога используется тот объект жилой недвижимости, для приобретения которого и оформляется ипотека.

Требования к заемщикам

Согласно маркетинговой политике кредитной организации, предусмотрены общие требования ко всем категориям заемщиков, но есть ряд ограничений и дополнительных условий, на основании которых выдается экспертное заключение о возможности оформления займа.

- Возраст заемщика от 21 года, но не старше 75 лет и наличие гражданства РФ,

- Предоставление декларации НДФЛ-2 с последнего места работы, а также заполнение справки по форме банка.

- Заверенные копии трудовой книжки или контракта на работу.

- Пенсионерам необходимо предоставить справку о начислении выплат из Пенсионного фонда России (ПФР).

- Предоставить копию налоговой декларации.

- Сообщить сведения о начислении пособий и прочих государственных и муниципальных выплатах.

- Представителям судейского корпуса необходимо предоставить справку о доходах, которую они могут получить в местном департаменте юстиции.

Справка по форме банка предусматривает получение дополнительных сведений о заемщике, к числу которых относятся:

Полное имя, фамилия и отчество.

Название и реквизиты организации, где работает заемщик

Обратите внимание, если вы военный, то почтовый адрес может отсутствовать в силу объективных причин.

Сведения о заработной плате за последние 6 месяцев. Если данных нет, бухгалтерия указывает сведения за предыдущий период деятельности.

Дополнительные доходы и удержания.

Обратите внимание, что банк требует заполнить собственную справку о доходах, где необходимо указать следующие параметры:

- Доход от сдачи в аренду квартиры. Необходима справка по форме НДФЛ-3, которую вы можете взять в ФНС.

- Суммы вознаграждений от интеллектуальной деятельности. Банк рассматривает в качестве документа патент, авторский договор или иное.

- Прибыль, которую получил заемщик на основе гражданско-правового характера оказания услуг, справка по форме ФНС.

- Выплаты, полученные от финансовых активов, дивиденды, проценты по вкладам и иное.

- Получаемые пособия (разработан особый порядок указания сведений для этой группы).

Отдельным видом рассматриваемых доходов принято считать получение ЕДВ (ежемесячные денежные выплаты). К этой категории относятся социальные пенсии для инвалидов, ветеранов труда, участников боевых действий, чернобыльцев, ликвидаторов атомных катастроф.

Сбербанк не будет учитывать при рассмотрении заявки следующие денежные удержания и поступления:

- Материальная помощь донорам.

- Алименты.

- Стипендии.

- Премии по основному месту работы.

- Доходы, полученные от продажи криптовалют и майнинга (данный вопрос в настоящее время спорный для Сбербанка).

- Выигрыши в лотерею.

- Выплаты по страховым обязательствам.

- Денежные средства, полученные от участия в система азартных игр (казино, букмекерские конторы).

- Доходы, которые заемщик получил как дивиденды от участия в уставном капитале ООО.

Необходимо учитывать такой факт — все справки должны быть заверены печатью и подписями представителями той организации, которая ответственна за ведение бухгалтерской и налоговой отчетности.

Порядок погашения кредита

После подписания договора, Сбербанк предоставит подробную таблицу по погашению обязательств. В первую очередь заемщик обязан внести на лицевой счет сумму в размере 25% от стоимости приобретаемой недвижимости (или больше, согласно кредитному договору). Погашать займ нужно точно до той даты, которая указана в таблице платежей. Сбербанк предоставляет клиентам различные схемы погашения долга:

- с банковской карты;

- с лицевого счета;

- наличными через электронные терминалы;

- безналичными с электронных кошельков.

Для уточнения варианта оплаты, в договоре обязательно указывается схема закрытия кредитной линии.

Досрочное погашение

Если вы соблюдаете сроки кредита, и у вас есть желание досрочного погашения, то Сбербанк предоставит и такую возможность. В 2011 году принят Федеральный Закон, который предусматривает досрочное погашение кредита по следующим основаниям:

- За 30 дней до наступления даты планируемого досрочного погашения, заемщик обязан проинформировать кредитора о том, что решил полностью рассчитаться с долгами.

- Когда в договоре не оказалось пункта о досрочном погашении кредита, заемщик вправе обратиться в суд для решения спорного вопроса по ипотеке.

С 2011 года банки обязаны включать в тело договора условия для преждевременной выплаты долга.

Неустойка в случае несвоевременного погашения кредита

В теле договора на обслуживание кредитной линии или ипотеки, банк указывает, какая неустойка будет удержана в случае несвоевременного погашения займа. Эта мера воздействия вызвана тем, что иногда заемщики нарушают взятые на себя обязательства по обслуживанию долгов.

В этой ситуации нерадивым плательщикам начисляют пени и портят кредитную историю. В случае возникновения признаков тяжелых финансовых проблем, обязательно надо заранее проинформировать банк, лично посетив офис, оставив сообщение на сайте учреждения. Полезный совет по преодолению сложившегося положения можно получить по телефону горячей линии.

Если дело пустить на самотек, то судебных разбирательств не избежать. Схема оповещения заемщика о неустойке различная. Так, в первые 5 дней осуществляются напоминания о просроченной оплате по телефону в автоматическом режиме. Затем сотрудники банка будут звонить родственникам должника и работодателю. Позже, подадут исковое заявление в суд.

Статьи об ипотеке

ДомКлик – ипотека от Сбербанка

Ипотечные программы для многодетных семей

Программа «Молодая семья» в банках

Как взять военную ипотеку?

Актуальные предложения банков

Хоть спрос на ипотечные кредиты для строительства частного дома существует, банки предлагают буквально несколько подобных программ.

Из них полноценное ипотечное кредитование есть лишь в Банке «Дом.РФ» (бывшее АИЖК). Продукт называется «Ипотека на строительство жилого дома», основные параметры такие:

- процентная ставка: 11-12% годовых (без страховки +0,7%);

- первоначальный взнос – минимум 20%;

- максимальный срок – 30 лет;

- строительство дома должно осуществляться подрядной организацией из списка банка. Таких там всего 3;

- программа работает пока только в Москве и Московской области.

В отличие от всех остальных программ, Банк «Дом.РФ» принимает в залог права требования на строящийся жилой дом (по аналогии с долевым строительством).

Но минусов все равно много – привязка к одному из трех подрядчиков и недоступность программы в регионах.

Остальные программы предполагают, что заемщик оформляет в залог какое-то имущество – земельный участок или другую недвижимость.

Одной из программ является ипотека от Сбербанка. Основные условия программы такие:

- сумма кредита – не меньше 300 тысяч рублей и не больше, чем 75% стоимости залогового имущества (другая недвижимость или земельный участок);

- срок кредитования – до 30 лет;

- процентная ставка – минимум 10,3% годовых (за отказ от страховки и маленький первоначальный взнос будет +2,5%);

- для некоторых регионов ставка снижается до 9,3% годовых;

- первоначальный взнос – 25% (есть возможность снизить его до 15-20%);

- страховка – на залоговое имущество обязательно, личное страхование – по желанию.

В целом, это классический кредит под залог имеющегося недвижимого имущества. Среди плюсов сравнительно низкие ставки и возможность оформить земельный участок в залог.

Другие банки требуют передавать в залог полноценное жилье, и даже выдвигают к нему требования.

Например, Альфа-банк предлагает «Кредит на любые цели под залог имеющегося жилья» с такими условиями:

- сумма: до 3 миллионов рублей;

- ставка: от 11 до 23% годовых в зависимости от суммы и заемщика. Базовая ставка составляет 13,49% годовых;

- срок – до 30 лет.

Основные требования банк предъявляет к недвижимости, которая передается в залог по кредиту. Она должна быть подключена ко всем коммуникациям, иметь исправную сантехнику, двери, окна и крышу; не быть ветхим или аварийным жильем. Дом с земельным участком вообще нельзя оформить в залог.

Росбанк предлагает «Целевой кредит на строительство дома» – также под залог уже имеющегося объекта недвижимости. Условия его такие:

- ставка от 9 до 11,75% годовых (до подтверждения целевого использования средств +2%);

- сумма кредита – от 300 тысяч рублей до 70% от стоимости залоговой недвижимости;

- срок кредита – от 3 до 25 лет;

- обязательные требования к залоговой недвижимости: наличие отдельной кухни и санузла, здание не предназначено под снос или капитальный ремонт.

Аналогичные кредитные продукты есть у Банка жилищного финансирования, Банка «ФК Открытие» и других кредитных организаций. Их объединяет то, что в залог они хотят получить другое недвижимое имущество заемщика, максимальная сумма кредита определяется ее стоимостью.

Так что «настоящая» ипотека на строительство дома есть у Банка «Дом.РФ», но по факту она недоступна для большинства россиян.

Кредитная программа Сбербанка «Загородная недвижимость»

По кредитной программе «Загородная недвижимость» Сбербанк выдает кредит на приобретение или строительство загородного жилого дома (дачи, садового домика) или для приобретения земельного участка под залог кредитуемого объекта загородной недвижимости или иного жилого помещения. То есть:— или заемщик берет кредит на приобретение загородной недвижимости, и этот же объект является предметом залога в банке;— или заемщик берет кредит под залог одного жилого помещения (ранее построенного, находящегося в собственности заемщика), и эти деньги идут целевым назначением на приобретение загородной недвижимости.

Казалось бы, в Сбербанке есть программа «Готовое жилье», по которой также можно приобрести дом с земельным участком, зачем нужно делать еще одну программу с иными условиями?Дело в том, что по программе «Готовое жилье» можно приобрести дом для постоянного проживания в населенном пункте (поселке, селе, деревне, городе) или в коттеджном поселке, а по программе «Загородная недвижимость» Сбербанк выдает кредит на приобретение или строительство загородного жилого дома в садовых товариществах, дачных кооперативах, то есть, такого дома, который, как правило, не предназначен для круглогодичного проживания. Хотя, чего там греха таить, у нас и в садовых домиках некоторые люди круглогодично проживают…

Условия ипотечного кредитования

Как купить земельный участок в ипотеку — пошаговая процедура

При приобретении земельного участка в ипотеку у пользователя есть два варианта:

- подобрать оптимальный вариант земли и оформить запрос в банк на необходимую сумму;

- оформить заявку на ипотечный кредит и в зависимости от суммы, которую может

- одобрить банк подобрать подходящий вариант.

Схема покупки земли в обоих случаях будет одинаковая. Меняться местами будут только первый и второй шаг.

Шаг 1. Подача заявки на кредит

Для получения ипотеки заемщик должен обратиться в банк и предъявить установленный комплект документов.

Обычно это документы, подтверждающие его личность, трудовой стаж и уровень заработка.

Также потребуются данные о семейном положении и количестве иждивенцев. Нередко банки требуют, чтобы второй супруг выступал созаемщиком по ипотеке.

При принятии банком положительного решения заемщику необходимо подобрать

Заявка может рассматриваться от 2 до 10 дней. Ипотека предполагает получение крупных сумм, поэтому оперативное одобрение заявки за 1-2 часа здесь не предполагается. Положительное решение банка обычно действует не более 60 дней. За это время нужно успеть подобрать участок.

Шаг 2. Выбор участка земли.

При выборе участка земли нужно ориентироваться на определенные требования, которые предъявляются к нему банками.

Среди основных критериев обычно встречаются:

- участок должен иметь назначение под ИЖС или ЛПХ, с землей с/х назначения банки обычно не работают;

- земля должна располагаться в регионе присутствия банка, встречаются требования о максимальной удаленности от Москвы (обычно не более 70 км);

- он не должен находиться в водоохранной, резервной или природоохранной зонах;

- не может располагаться недалеко от свалок и промышленных производств;

- участок должен находиться в транспортной доступности, к земле должен быть свободный доступ и круглогодичный подъезд;

- площадь земли не может быть менее 6 соток;

- на участке должны быть все необходимые коммуникации;

- участок не должен находиться в аренде/залоге;

- он должен принадлежать продавцу на правах собственности.

Ряд банков готов кредитовать покупку исключительно участков в коттеджных поселках партнерской компании-застройщика или из числа аккредитованных объектов.

Шаг 3. Оценка стоимости земли

Обязательным этапом является оценка стоимости земельного участка независимой лицензированной оценочной компанией. Обычно у финансовых организации есть перечень рекомендуемых оценщиков.

Шаг 4. Предоставление в банк документов по участку

В перечень документации входят правоустанавливающие и технические документы на землю, а также отчет оценочной компании.

В их числе:

- свидетельство о госрегистрации права собственности на землю;

- правоустанавливающая документация: основание возникновения право собственности (договор купли-продажи, приватизации и пр.);

- выписка из ЕГРП (сроком не более 1 месяца) об отсутствии обременений на землю;

- кадастровый паспорт земли;

- смета на строительство жилого дом/договор подряда на проведение строительных работ (если строить планируется силами стороннего подрядчика);

- разрешение на строительство дома от органов местного самоуправления (при наличии).

На основании представленных документов банк либо утверждает выбранный участок и начинает готовить кредитный договор, либо отказывает в утверждении объекта.

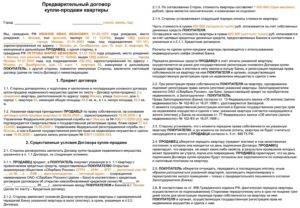

Шаг 5. Заключение кредитного договора

На следующем этапе заключается кредитный договор, который предполагает выдачу банком денег на покупку участка, а заемщик, в свою очередь, берет на себя обязанности по возврату этой суммы и начисленных процентов. Также подписывается окончательный договор купли-продажи с участием продавца и кредитного специалиста.

Шаг 6. Заключение договора страхования

При этом банки часто устанавливают повышенные ставки по ипотеке для заемщиков, которые отказались застраховать свою жизнь и здоровье.

Шаг 7. Регистрация ипотечного договора в Росреестре

Ипотека (залог) на недвижимость подлежит обязательной регистрации в Росреестре. О наличии обременения в виде залога будет сделана отметка в ЕГРП.

Шаг 8. Перевод денег продавцу

Средства могут переводиться банком непосредственно на счет продавца, либо выдаваться посредством банковской ячейки. Сюда же вносится первый взнос. Порядок расчетов обычно прописывается в договоре купли-продажи.

Шаг 9. Оформление прав собственности на землю и регистрация ипотеки

После оформления всех юридических формальностей заемщик должен зарегистрировать права собственности в Росреестре.

Отзывы клиентов об ипотеке на приобретение участка земли

Пестова Лариса:

Воронов Николай:

Ширяева Вероника:

Кулаков Руслан:

Сбор необходимых документов

Для получения ипотеки на дом и землю нужно предоставить в банк определенные документы. Обязательным документом является паспорт заемщика и созаемщика. Также нужно предоставить в финансовую организацию свидетельство о браке, брачный договор, если он имеется, и свидетельства о рождении или паспорта детей.

Кроме того, к обязательным бумагам относятся копия трудовой книжки и трудового договора, справка о доходах и документы, подтверждающие то, что залоговое имущество находится в собственности заемщика. Залоговое имущество также нужно оценить и предоставить в банк документацию этой оценки.

Важными документами также являются бумаги о приобретаемом имуществе. Так в банк нужно собрать документацию о том, в чьей собственности состоит приобретаемый дом, а также первичные документы приобретаемого строения. Точный перечень бумаг нужно уточнять в банке.

«Московский кредитный банк»

«Московский кредитный банк» даст ипотеку на загородную недвижимость при следующих данных:

- ставка – от 11,99%;

- сумма займа – 700 000 – 30 000 000 рублей;

- срок – от 1 года до 30 лет;

- личные средства клиентов – 20%;

- оформляется комплексное страхование.

Заявку вправе направить:

- граждане страны;

- возраст — от 18 лет или менее при оформлении эмансипации либо по факту заключения брака;

- жители Москвы и области;

- работающие на предприятиях указанных регионов.

Готовые решения по ипотеке в Сбербанке России

Отличительные особенности ипотеки на частный дом

Не каждая банковская организация готова предоставить кредитные средства на покупку частного дома. Это связано с большими рисками такой сделки. Риски обусловлены тем, что частные и загородные дома обладают низкой ликвидностью.

Если квартира, в частности новостройка, достаточно быстро и хорошо продается по меркам недвижимости, то реализовать частный дом банку будет несколько затруднительней. В связи с этим есть особые условия для оформления таких сделок. Ну, и процентные ставки, соответственно, выше. Но взять ипотеку на частные дома все-таки можно. Если есть такая потребность, то и банки формируют свои предложения.

Стоит сразу отметить, что формируют такие предложения далеко не все банки. Какие именно банки дают ипотеку на частный дом, рассмотрим немного позже

Сейчас важно определиться с основными условиями. А одним из главных требований является наличие недвижимости в залог

Банки очень неохотно оформляют в качестве залога землю. Гораздо выгодней для банковской компании, если клиенты предоставляют под залог квартиру, соизмеримую стоимости кредитного договора. Конечно, это не является обязательным условием, возможно в качестве залога оформить и приобретаемую недвижимость. Но процент одобряемости кредитов, где в качестве залога городская квартира, намного выше.

Вторая отличительная особенность заключается в том, что можно приобрести землю в ипотечный кредит на строительство дома или частный готовый дом в ипотеку. И в том, и в другом случае земля должна находиться в собственности заемщика. А также к дому может прилагаться земельный участок. Все эти нюансы отражаются на условиях договора. Рассмотрим эти случаи в отдельности.

Земля или готовый дом?

В плане процентов по кредитному договору готовый дом – более привлекательный вариант. Кроме того, часто действуют условия социальных льгот, например ипотека молодой семье, военнослужащим и другие виды скидок.

Дают ли ипотеку на земельный участок без дома? Да, можно взять и сам участок для постройки недвижимости. Ограничением является, что возводимая недвижимость должна быть жилой и не использоваться в коммерческих целях. Условия по процентной ставке здесь будут несколько жестче, но таким образом можно сэкономить на себестоимости жилья, так как весь процесс постройки можно самостоятельно контролировать.

Реконструкция своего дома

Дадут ипотеку и под реконструкцию недвижимости, находящейся в собственности. Такой вид финансирования оправдан, если дом частично изношен и требует замены изношенной конструкции. Также данный вид договора подразумевает под собой дополнительные постройки или надстройки и полную перепланировку.

Оформить кредит можно под залог частного дома и даже земельного участка. Большим преимуществом является, если объект находится в черте или недалеко от города. Но как можно дальше от различных предприятий, способных загрязнять окружающую среду.

Где оформить?

Ответы юриста на популярные вопросы

На что лучше брать ипотеку в Сбербанке: на квартиру в новостройке или на вторичном рынке?

Как выплачивается ипотека в Сбербанке?

Как оформить ипотеку в Сбербанке, если нужно выкупить долю в праве собственности?

Берем квартиру в ипотеку через Сбербанк. Продавцу 70 лет. Нужно ли брать с него справку о дееспособности и отсутствии психических заболеваний?

Нужно ли брать с продавца расписку о получении первоначального взноса в качестве задатка?